Το σχέδιο νόμου για την «εθελοντική αποκάλυψη κεφαλαίων και επενδύσεων και τη φορολογική συμμόρφωση» προβλέπει τα εξής:

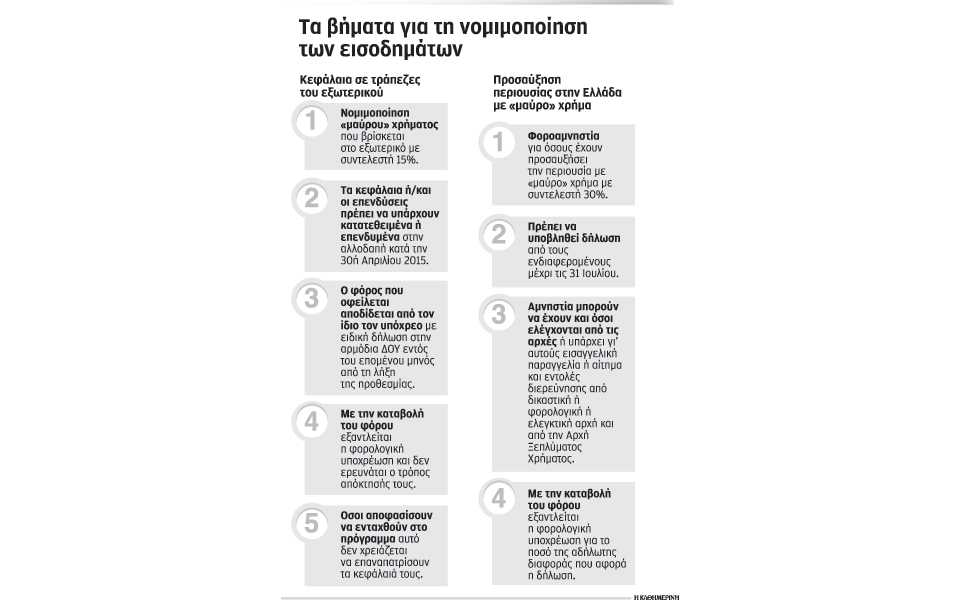

1. Νομιμοποίηση «μαύρου» χρήματος που βρίσκεται στο εξωτερικό:

• Φυσικά ή νομικά πρόσωπα ή νομικές οντότητες φορολογικοί κάτοικοι Ελλάδας μπορούν να δηλώσουν κεφάλαια ή/και επενδύσεις οι οποίες βρίσκονται στην αλλοδαπή και για τις οποίες συνέτρεχε είτε υποχρέωση δήλωσής τους είτε υποχρέωση καταβολής φόρου σύμφωνα με τις εκάστοτε ισχύουσες διατάξεις, εφόσον καταβάλουν φόρο με συντελεστή 15% υπολογιζόμενο επί της αξίας των κεφαλαίων ή/και των επενδύσεων που δηλώνουν. Τα κεφάλαια ή/και οι επενδύσεις αυτές πρέπει να υπάρχουν κατατεθειμένες ή επενδυμένες στην αλλοδαπή κατά την 30ή Απριλίου 2015.

• Για τα κεφάλαια ή/και τις επενδύσεις που δηλώνονται ο φόρος που οφείλεται αποδίδεται από τον ίδιο τον υπόχρεο με ειδική δήλωση στην αρμόδια ΔΟΥ εντός του επομένου μηνός από τη λήξη της προθεσμίας. Με την καταβολή του φόρου επί της αξίας των κεφαλαίων ή/και των επενδύσεων που δηλώνονται εξαντλείται η φορολογική υποχρέωση του υπόχρεου φυσικού ή νομικού προσώπου ή νομικής οντότητας για τα κεφάλαια ή/και τις επενδύσεις που δηλώνει. Επίσης, δεν ερευνάται ο τρόπος απόκτησής τους και λαμβάνονται υπόψη για την κάλυψη ή τον περιορισμό της διαφοράς μεταξύ της συνολικής δαπάνης που προκύπτει και του εισοδήματος που δηλώνεται ή προσδιορίζεται από τη φορολογική διοίκηση.

• Οσοι υποβάλουν δήλωση θα λάβουν πιστοποιητικό, ενώ η δήλωση κεφαλαίων ή/και επενδύσεων συνεπάγεται την εξάντληση της φορολογικής υποχρέωσης του δηλούντος για τα ανωτέρω κεφάλαια ή/και επενδύσεις.

• Μετά την άπρακτη παρέλευση της προθεσμίας, οι ελληνικές αρχές αξιοποιούν κάθε διεθνή ή ευρωπαϊκή συμφωνία προκειμένου να διαπιστώσουν τα κεφάλαια ή/και τις επενδύσεις οι οποίες δεν δηλώθηκαν που έχουν τα πρόσωπα που αναφέρονται στην ίδια παράγραφο σε τράπεζες της αλλοδαπής και προβαίνουν σε όλες τις ενέργειες που προβλέπονται από την κείμενη νομοθεσία.

Για τους Ελληνες φορολογουμένους που έχουν καταθέσεις σε τράπεζες της Ελβετίας η διαδικασία θα είναι ελαφρώς διαφορετική. Θα υπογραφεί συμφωνία μεταξύ Ελλάδας και Ελβετίας αμέσως μετά την ψήφιση του νομοσχεδίου. Συγκεκριμένα, η ελληνική κυβέρνηση αναλαμβάνει νομοθετική πρωτοβουλία που θα αφορά στην εθελοντική αποκάλυψη εκ μέρους Ελλήνων πολιτών καταθέσεών τους στο εξωτερικό. Αμέσως μετά, οι ελβετικές αρχές θα ενημερώσουν τις τράπεζες, οι οποίες θα πρέπει να ενημερώσουν τους Ελληνες καταθέτες (φορολογικοί κάτοικοι Ελλάδας) για τον νέο φορολογικό νόμο. Θα τους προειδοποιούν (σ.σ. τους καταθέτες) ότι στην περίπτωση που δεν συμμετάσχουν σε αυτήν και δεν προσκομίσουν σχετικό φορολογικό πιστοποιητικό από τις ελληνικές φορολογικές αρχές, τότε ο τραπεζικός τους λογαριασμός θα κλείνει. Η παραπάνω διαδικασία προφανώς και δεν ισχύει για όσους έχουν νόμιμα βγάλει τα χρήματά τους στο εξωτερικό, δηλαδή έχουν φορολογηθεί κανονικά.

2. Προσαύξηση περιουσίας στην Ελλάδα:

• Κάθε πρόσωπο υποκείμενο φορολογίας και πρόσωπα που διαλαμβάνονται σε υποθέσεις για τις οποίες έχουν εκδοθεί μέχρι τη δημοσίευση του παρόντος στην Εφημερίδα της Κυβερνήσεως εντολές ελέγχου, έρευνας ή επεξεργασίας, εισαγγελικές παραγγελίες ή αιτήματα και εντολές διερεύνησης από δικαστική ή φορολογική ή ελεγκτική αρχή και από την Αρχή Ξεπλύματος Χρήματος, καθώς και τα εμπλεκόμενα με αυτά πρόσωπα, δύνανται να υποβάλλουν ανά οικονομικό/φορολογικό έτος, αρχικές ή συμπληρωματικές δηλώσεις φορολογίας εισοδήματος για κάθε προσαύξηση περιουσίας, προσδιοριζόμενη ιδιαιτέρως από το ύψος της κινητής και ακίνητης περιουσίας και του επιπέδου διαβίωσής των, που αποκτήθηκε μέχρι και την 31η/12/2014, καταβάλλοντας φόρο που αντιστοιχεί σε συντελεστή αυτοτελούς φορολόγησης 30%, χωρίς την επιβολή πρόσθετου φόρου ή προστίμου. Η προθεσμία υποβολής των αρχικών ή συμπληρωματικών δηλώσεων φορολογίας εισοδήματος ορίζεται μέχρι την 31η Ιουλίου 2015.

• Με την καταβολή του φόρου εξαντλείται η φορολογική υποχρέωση για το ποσό της αδήλωτης διαφοράς που αφορά η δήλωση του παρόντος. Ενδεχόμενη περαιτέρω προκύψασα από έλεγχο αποκρυβείσα φορολογητέα ύλη υπάγεται σε φορολόγηση ως κέρδος από επιχειρηματική δραστηριότητα, συναθροιζόμενη με τα δηλωθέντα φορολογητέα εισοδήματα, ανά οικονομικό/φορολογικό έτος και φορολογείται με τις αντίστοιχες γενικές διατάξεις.

Ρυθμίσεις

Στο πεδίο εφαρμογής των ρυθμίσεων του παρόντος άρθρου υπάγονται οι εκκρεμείς υποθέσεις φορολογίας εισοδήματος και κεφαλαίου. Για την υπαγωγή στις ρυθμίσεις, ως εκκρεμείς υποθέσεις νοούνται εκείνες για τις οποίες μέχρι την ημερομηνία έναρξης ισχύος του νόμου:

α) Δεν έχει εκδοθεί εντολή ελέγχου.

β) Εχει εκδοθεί εντολή ελέγχου και ο έλεγχος και δεν έχει ολοκληρωθεί ή έχει εκδοθεί πράξη προσδιορισμού φόρου, αλλά δεν έχει οριστικοποιηθεί.

γ) Εχει ασκηθεί ενδικοφανής προσφυγή ή εκκρεμεί ενώπιον των διοικητικών δικαστηρίων ή του Συμβουλίου της Επικρατείας εμπροθέσμως ασκηθέν ένδικο βοήθημα ή μέσο. Εκκρεμείς θεωρούνται και οι υποθέσεις για τις οποίες έχει εκδοθεί οριστική απόφαση του πρωτοβάθμιου ή δευτεροβάθμιου δικαστηρίου και δεν έχει παρέλθει η προθεσμία άσκησης έφεσης ή αναίρεσης αντιστοίχως.