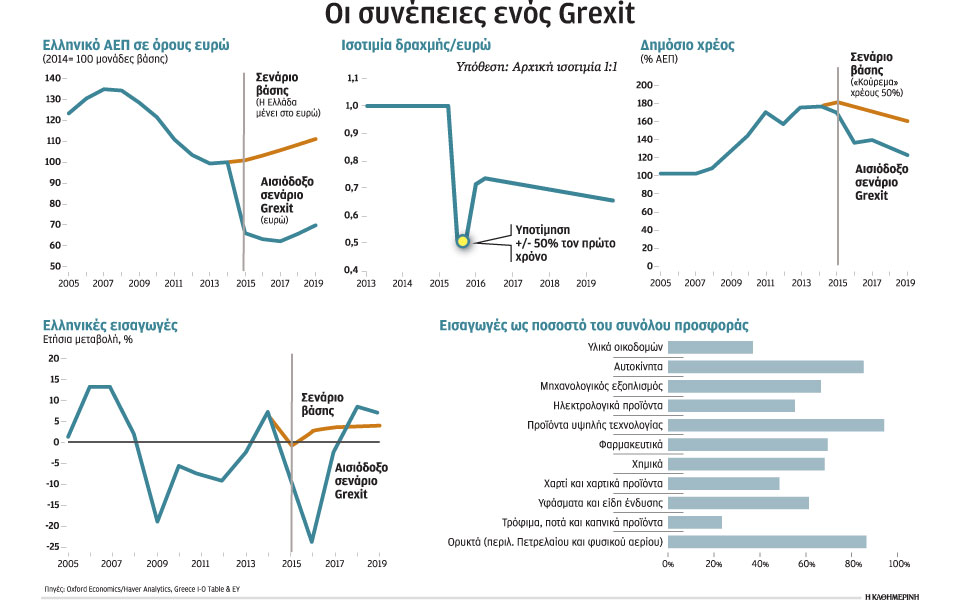

Αμεση υποτίμηση του νέου εθνικού νομίσματος τουλάχιστον κατά 50%, κατάρρευση του ΑΕΠ έως και 20%, «βύθιση» της εγχώριας ζήτησης κατά 25%, εκτίναξη του πληθωρισμού και της ανεργίας και μείωση των πραγματικών μισθών, των δανειοδοτήσεων και των επενδύσεων θα προκαλούσε ένα «ιδεατό» ή αισιόδοξο Grexit. Δηλαδή, μια συντεταγμένη έξοδος από το ευρώ σε συνεργασία με τους εταίρους, την οικονομική τους στήριξη και την παραμονή χώρας στην Ε.Ε. Αντίθετα, σε περίπτωση ρήξης και άτακτης εγκατάλειψης του κοινού νομίσματος, οι επιπτώσεις θα ήταν ανυπολόγιστες.

Σύμφωνα με έρευνα της EY, ακόμη και σε ένα συμφωνημένο Grexit, το οποίο θα περιλάμβανε και «κούρεμα» του δημόσιου χρέους κατά 50% και διατήρηση των ευρωπαϊκών κονδυλίων προς τη χώρα μας, η οικονομία και η κοινωνία θα βίωναν ένα άνευ προηγουμένου σοκ. Η μελέτη της EY, που πραγματοποιήθηκε σε συνεργασία με την Oxford Economics, δεν αναλύει καθόλου το ακραίο σενάριο μιας άτακτης εγκατάλειψης του κοινού νομίσματος, με παράλληλη καταγγελία των δανειακών υποχρεώσεων της χώρας. «Οι συνέπειες του σεναρίου αυτού», τονίζει η EY, «είναι αδύνατον να αποτιμηθούν, καθώς ένα τέτοιο σενάριο θα οδηγούσε σε δραματική μείωση του ΑΕΠ, παρατεταμένη αστάθεια και αβεβαιότητα και έξοδο από τη συνθήκη Σένγκεν και την ίδια την Ευρωπαϊκή Ενωση, ενώ η προοπτική επανόδου σε συνθήκες ανάπτυξης και ευημερίας δεν θα μπορούσε να οριοθετηθεί χρονικά».

Αναλυτικότερα, σύμφωνα με τη μελέτη, το νέο εθνικό νόμισμα, σε μια συντεταγμένη έξοδο από το ευρώ, θα υποτιμηθεί άμεσα κατά τουλάχιστον 50%, ενώ ανάλογα με τις οικονομικές πολιτικές που θα ακολουθηθούν μπορεί να διαμορφωθεί σε ακόμα υψηλότερο επίπεδο. Στην εκτιμώμενη επίσημη υποτίμηση, δεν έχουν συνυπολογιστεί οι όποιες κερδοσκοπικές πιέσεις που μπορεί να εκδηλωθούν στο νέο νόμισμα ή και στις υποσχετικές πληρωμής (IOUs) που θα εκδοθούν κατά τη μεταβατική περίοδο από το ευρώ στο νέο εθνικό νόμισμα. Η «βύθιση» του νομίσματος θα οδηγούσε σε άμεση μείωση της εγχώριας ζήτησης κατά 25% και του πραγματικού ΑΕΠ από 15% έως 20%, που θα σήμαινε ότι η χώρα σωρευτικά από το 2007 θα έχανε σχεδόν το ήμισυ του εγχώριου πραγματικού εισοδήματος!

Σημαντική θα ήταν η συμπίεση του πραγματικού διαθέσιμου εισοδήματος, που θα πλήξει πολύ περισσότερο τα νοικοκυριά χαμηλού εισοδήματος, με επακόλουθο αντίκτυπο τη φτώχεια και τη μεγάλη αύξηση της ανισότητας.

Σύμφωνα με μια πρώτη προσέγγιση, κατά τον πρώτο χρόνο μετά την έξοδο, το κατά κεφαλήν ΑΕΠ, σε όρους ευρώ, λόγω της συνδυαστικής επίδρασης της οικονομικής συρρίκνωσης και της υποτίμησης θα μπορούσε να μειωθεί σε περίπου 11.000 ευρώ, σε σύγκριση με τα επίπεδα των 17.000 ευρώ το 2014. Στη μελέτη τονίζεται ότι ένα ιδεατό, οργανωμένο Grexit δεν θα σηματοδοτούσε το τέλος της λιτότητας – αντίθετα, το υψηλό χρέος θα άφηνε ελάχιστα περιθώρια ελιγμών για την κυβέρνηση, αποκλείοντας κάθε πιθανότητα δημοσιονομικής χαλάρωσης. Σημειώνεται ότι η μελέτη υποθέτει ότι μετά την έξοδο από το ευρώ οι δανειστές θα δεχθούν μια μείωση του δημοσίου χρέους κατά 50%, ωστόσο λόγω της μετατροπής του σε δραχμές και της δραματικής μείωσης του ΑΕΠ ο λόγος του χρέους προς το ΑΕΠ θα παρέμενε σε επίπεδα άνω του 130%.

Για τις τράπεζες, των οποίων η βιωσιμότητα θα δοκιμαστεί σημαντικά, κύρια προτεραιότητα μετά την έξοδο θα αποτελέσει η διατήρηση της κεφαλαιακής τους επάρκειας. Σε συνδυασμό με την αβεβαιότητα για το οικονομικό περιβάλλον, αυτό θα οδηγήσει σε τεράστια μείωση των χορηγήσεων δανείων προς τις επιχειρήσεις και τα νοικοκυριά.

Αβέβαιο όφελος ακόμη και για τις εξαγωγές

Σύμφωνα με τη μελέτη, η δραστική συρρίκνωση της οικονομίας θα επηρεάσει τις επιχειρήσεις με πολλούς διαφορετικούς τρόπους. Μετά το Grexit, το τραπεζικό σύστημα θα αντιμετώπιζε μεγάλα προβλήματα κεφαλαιακής επάρκειας και ρευστότητας. Η μείωση στην παροχή νέων δανείων θα οδηγούσε τις επενδύσεις σε μείωση άνω του 30% κατά τα δύο πρώτα έτη, και θα αρχίσουν να ανακάμπτουν μόλις μετά το τρίτο έτος. Σύμφωνα με την EY, ακόμη και στην περίπτωση ενός ουδέτερου αντίκτυπου στον ισολογισμό των επιχειρήσεων από ένα Grexit, η αλλαγή στο νόμισμα στο οποίο θα συναλλάσσονται θα οδηγήσει σε μεγαλύτερες πιέσεις κόστους, ιδιαίτερα μέσω της αύξησης του κόστους των εισαγόμενων υλών, την πιθανή έκθεση σε συναλλαγματικό κίνδυνο και το υψηλότερο κόστος συναλλαγών.

Οι τιμές των ακινήτων θα υποχωρήσουν απότομα την περίοδο της εξόδου, καθώς η μείωση των εισοδημάτων θα οδηγήσει σε συρρίκνωση της ζήτησης για τον τομέα. Από την άλλη πλευρά, μεσοπρόθεσμα η ζήτηση για ελληνικά ακίνητα, κυρίως από ξένους επενδυτές, είναι πιθανό να αυξηθεί.

Σε ό,τι αφορά την ενίσχυση της ανταγωνιστικότητας της χώρας, λόγω της υποτίμησης του νέου νομίσματος, εκτιμάται ότι βραχυπρόθεσμα οι εξαγωγές θα αυξηθούν με ταχείς ρυθμούς. Ο τουρισμός, μαζί με άλλες δραστηριότητες με εξαγωγικό προσανατολισμό, όπως η ναυτιλία, τα επεξεργασμένα τρόφιμα και τα γεωργικά προϊόντα, είναι, θεωρητικά, πιθανό να ενισχυθούν αρχικά από την υποτίμηση, καθώς οι εξαγωγές τους θα αυξηθούν. Ωστόσο είναι εξαιρετικά αβέβαιο αν η αύξηση αυτή θα μπορούσε να διατηρηθεί μεσο-μακροπρόθεσμα. Ο βασικός λόγος σχετίζεται με τις δομικές αδυναμίες της ελληνικής οικονομίας και την περιορισμένη εξαγωγική της βάση. Οι εξαγωγές αγαθών και υπηρεσιών ως ποσοστό του ΑΕΠ είναι εξαιρετικά χαμηλές στην Ελλάδα και αντιπροσωπεύουν το 30% σήμερα, έναντι περίπου 20% προ της κρίσης. Επιπλέον, σχεδόν στο σύνολό τους οι εξαγωγικές δραστηριότητες της Ελλάδας βασίζονται σε εισαγόμενα υλικά παραγωγής, το κόστος των οποίων θα εκτοξευθεί λόγω της υποτίμησης, μειώνοντας σημαντικά το όποιο όφελος ενίσχυσης της ανταγωνιστικότητας.

Τέλος, αξίζει να υπογραμμιστεί ότι για εξαγωγικές δραστηριότητες όπως ο τουρισμός η αύξηση της ανταγωνιστικότητας δεν προκύπτει μόνο από τη μείωση του κόστους, αλλά κυρίως από το προφίλ του τουριστικού προϊόντος. Οι δραματικές συνθήκες σε κοινωνικό επίπεδο, όπως η πιθανή αύξηση της εγκληματικότητας, είναι σίγουρο πως θα συμβάλλουν αρνητικά στην όποια ενίσχυση του κλάδου.

Σχολιάζοντας τα ευρήματα της μελέτης, ο Πάνος Παπάζογλου, διευθύνων σύμβουλος της EY Ελλάδας, σημειώνει: «H έξοδος της Ελλάδας από την Ευρωζώνη δεν αποτελεί απλό ή γρήγορο τρόπο επίλυσης των οικονομικών προβλημάτων της χώρας. Αν η Ελλάδα δεν κατορθώσει να δημιουργήσει έναν ισχυρό εξαγωγικό τομέα με δύσκολες και στοχευμένες διαρθρωτικές μεταρρυθμίσεις, οποιαδήποτε προσπάθεια βελτίωσης της ανταγωνιστικότητας, μέσω της υιοθέτησης ενός νέου νομίσματος, δεν θα έχει διατηρήσιμα ή και διαχειρίσιμα αποτελέσματα. Αντιθέτως, ακόμη και στην περίπτωση συντεταγμένης εξόδου από το ευρώ, οι αρνητικές επιπτώσεις για την ελληνική οικονομία και κοινωνία θα είναι ιδιαίτερα επώδυνες».

Μεγαλύτερο κόστος για χαμηλά και μεσαία εισοδήματα

Μείωση του κατά κεφαλήν εισοδήματος, εκτίναξη της ανεργίας και του πληθωρισμού και πιθανές κοινωνικές αναταράξεις θα έφερνε η έξοδος της χώρας από το ευρώ. Επί της ουσίας, η φτώχεια θα εντεινόταν και ο κρατικός μηχανισμός θα αδυνατούσε να αντιμετωπίσει τα προβλήματα.

Στις άμεσες συνέπειες από ένα Grexit θα ήταν η μείωση του κατά κεφαλήν ΑΕΠ της Ελλάδας, από περίπου 17.000 ευρώ το 2014 στα επίπεδα των 11.000 ευρώ.

Επίσης, το κόστος της υπέρβασης στην υποτίμηση μπορεί να είναι σημαντικό, κάτι που θα επηρέαζε αρνητικά την κατανάλωση και την οικονομική ευημερία.

Ενδεικτικά αναφέρεται ότι για τα αγαθά και τις υπηρεσίες που εξαρτώνται ιδιαίτερα από τις εισαγωγές, όπως τα φαρμακευτικά προϊόντα, το αργό πετρέλαιο, το φυσικό αέριο και τα χημικά προϊόντα, καθώς και ορισμένα προϊόντα διατροφής, ο αντίκτυπος στις τιμές θα μπορούσε να είναι ιδιαίτερα σημαντικός. Στο πλαίσιο αυτό, η ιδιωτική δαπάνη θα μειωνόταν, με επακόλουθες αρνητικές επιπτώσεις στην οικονομική δραστηριότητα, και εκτιμάται ότι, κατά τον πρώτο χρόνο, η εγχώρια ζήτηση θα μπορούσε να συρρικνωθεί κατά τουλάχιστον 25%.

Η εισαγωγή του νέου νομίσματος θα επηρέαζε τα νοικοκυριά μέσω της επίδρασης στους πραγματικούς μισθούς, τις τιμές καταναλωτή, καθώς και τις προοπτικές απασχόλησης. Η έξοδος και η υποτίμηση θα οδηγήσουν ευθέως σε πληθωρισμό, ο οποίος θα αυξανόταν απότομα και άνω του 10%, πριν αρχίσει να αποκλιμακώνεται βαθμιαία.

Δεδομένου ότι οι τιμές των αγαθών και των υπηρεσιών θα αυξάνονταν μετά την υποτίμηση, η πραγματική αξία των μισθών, που θα καθοριζόταν στο νέο νόμισμα, θα μειωνόταν. Η βασική συνέπεια αυτού θα ήταν η σημαντική συμπίεση του πραγματικού διαθέσιμου εισοδήματος, ειδικά για τα νοικοκυριά σταθερού εισοδήματος, και η αύξηση της αβεβαιότητας στην αγορά εργασίας. Υπολογίζεται ότι το Grexit θα οδηγούσε σε αύξηση της ανεργίας, η οποία βραχυπρόθεσμα θα ξεπερνούσε το 30%.

Οι επιπτώσεις στην κοινωνία μιας ενδεχόμενης εξόδου από το ευρώ θα ήταν εξαιρετικά ασύμμετρες. Τα μεσαία και χαμηλά εισοδήματα θα ήταν τα πιο ευάλωτα, ενώ η εμπειρία άλλων χωρών δείχνει ότι όσο πιο βαθιά είναι η κρίση τόσο εντονότερη είναι και η αύξηση των εισοδηματικών ανισοτήτων.

Μεταξύ 2001-2002, η Αργεντινή βίωσε μια τεράστια αύξηση της ανεργίας και της φτώχειας, αντανακλώντας τη δραματική μείωση των πραγματικών εισοδημάτων και την επιδείνωση των συνθηκών στην αγορά εργασίας. Σύμφωνα με την Παγκόσμια Τράπεζα, το 2002, ένας στους δύο Αργεντινούς ζούσε κάτω από το επίσημο όριο της φτώχειας.

Ενδεχόμενο ταραχών

Πιθανή θα ήταν και η εκδήλωση κοινωνικών αναταραχών και εξεγέρσεων, των οποίων οι έμμεσες επιπτώσεις στην οικονομία θα μπορούσαν να είναι σημαντικές.

Στην Ισλανδία, οι αντικυβερνητικές διαδηλώσεις του Ρέικιαβικ, κατά την περίοδο κορύφωσης της κρίσης του 2008, κατέληξαν σε ταραχές. Στην Αργεντινή, η συμμετοχή σε κοινωνικές διαμαρτυρίες αυξήθηκε από 7,6% σε 16,2% στα τέλη του 2002. Εκδηλώσεις βίας, όπως εκτεταμένες ταραχές και λεηλασίες, ήταν καθημερινό φαινόμενο στους δρόμους του Μπουένος Αϊρες.

Επίσης, πολύ πιθανή θα ήταν και η εξάπλωση της ανταλλακτικής οικονομίας (barter trading). Η αδυναμία της ρωσικής ομοσπονδιακής κυβέρνησης να επιβάλει δημοσιονομική πειθαρχία και να πληρώσει τους προμηθευτές συνέβαλε στη μαζική ανάπτυξη των ανταλλαγών μετά το 1998. Το κράτος υποχρεώθηκε να δέχεται πληρωμές φόρων σε είδος, με αποτέλεσμα την περαιτέρω αποδυνάμωση της δημοσιονομικής αξιοπιστίας.

Λιτότητα διαρκείας και υπέρογκο χρέος ακόμη και με κούρεμα

Η έξοδος από την Ευρωζώνη, η οποία θα συνδυαζόταν ακόμα και με «κούρεμα» του χρέους, όχι μόνο δεν θα χαλάρωνε τη λιτότητα, αλλά θα οδηγούσε στην ανάγκη για έως και αυστηρότερη δημοσιονομική προσαρμογή.

Οπως αναφέρει στην έκθεσή της η ΕΥ, ακόμη και στο υποθετικό σενάριο της μείωσης του δημοσίου χρέους κατά 50%, ο λόγος του χρέους προς το ΑΕΠ θα παρέμενε σε πολύ υψηλά επίπεδα. Λόγω της υποτίμησης του νέου νομίσματος κατά περίπου 50%, της αδυναμίας μετατροπής του χρέους σε δραχμές και της μείωσης του ΑΕΠ, ο λόγος του χρέους προς το ΑΕΠ θα συνέχιζε να κυμαίνεται στο 130%.

Κάτι τέτοιο θα έδινε ελάχιστα περιθώρια ελιγμών στην κυβέρνηση «αποκλείοντας κάθε πιθανότητα δημοσιονομικής χαλάρωσης», κατά την ΕΥ, με τα υψηλά επίπεδα χρέους να αποτελούν τον εξωτερικό περιοριστικό παράγοντα για τη δημοσιονομική πολιτική.

Ετσι, καθώς τα φορολογικά έσοδα θα ήταν μειωμένα εξαιτίας της ύφεσης μετά την έξοδο, για να μπορέσει η κυβέρνηση να ισοσκελίσει τον προϋπολογισμό χωρίς εξωτερική χρηματοδότηση, θα έπρεπε είτε να αυξήσει τους φόρους είτε να μειώσει περαιτέρω τις δαπάνες. Συνολικά, για κάθε 10% μείωση των δημοσίων εσόδων σε ετήσια βάση, σε περίπτωση εξόδου από την Ευρωζώνη, εκτιμάται ότι θα απαιτούνταν δημοσιονομικά μέτρα της τάξεως του 2% του ΑΕΠ (3,6 δισ. ευρώ με τα σημερινά δεδομένα), ώστε να υπάρξει ένας ισοσκελισμένος πρωτογενής προϋπολογισμός τα πρώτα έτη. Ακόμη, όμως, και αν υιοθετείτο μια επεκτατική δημοσιονομική πολιτική, οι επιπτώσεις σε άλλα μέτωπα θα οδηγούσαν γρήγορα στην ανατροπή της. Αυτό οφείλεται στο γεγονός ότι, αναπόφευκτα, θα έπρεπε να χρηματοδοτηθεί μέσω νομισματικής χρηματοδότησης (εκτύπωση χρήματος) ή με τη χρήση οικονομικού καταναγκασμού (π.χ. υποχρεώνοντας τις τράπεζες και τα ασφαλιστικά ταμεία να επενδύουν ένα ορισμένο ποσοστό του ενεργητικού τους σε εγχώρια κρατικά ομόλογα). Κάτι τέτοιο θα οδηγούσε σε ανεξέλεγκτη πληθωριστική δυναμική, με αυξημένες πιέσεις για περαιτέρω υποτίμηση και πιστωτική συρρίκνωση. Η ενδεχόμενη νομισματική υποτίμηση που θα απαιτούνταν για να αποκατασταθεί η ανταγωνιστικότητα και να διατηρηθεί μακροχρόνια ισορροπία στο ισοζύγιο εξωτερικών συναλλαγών, δεν είναι εύκολο να υπολογισθεί. Από το 2010, λόγω της εσωτερικής υποτίμησης, η Ελλάδα ανέκτησε κάπως την ανταγωνιστικότητά της. Παρ’ όλα αυτά, για την πλήρη ανάκτησή της, η πραγματική συναλλαγματική ισοτιμία μπορεί να χρειαζόταν να μειωθεί κατά περίπου 20%.

Η ονομαστική υποτίμηση της συναλλαγματικής ισοτιμίας θα έπρεπε να είναι πολύ μεγαλύτερη από την πραγματική μείωση, ούτως ώστε να αποκατασταθεί η ανταγωνιστικότητα, δεδομένου ότι η χαμηλότερη συναλλαγματική ισοτιμία θα οδηγούσε σε εισαγόμενο πληθωρισμό.

Η αρχική ισοτιμία δεν έχει ουσιαστική σημασία και είναι πολύ πιθανό να οριζόταν στη σχέση ένα προς ένα. Η ιστορική εμπειρία δείχνει ότι η αρχική ισοτιμία θα δεχόταν σημαντική υποτίμηση. Ακόμη και στην περίπτωση μιας συντεταγμένης εξόδου από το ευρώ, η αρχική υποτίμηση θα ήταν σημαντική, υπερβαίνοντας ενδεχομένως το 50%, εξαιτίας του αρχικού πανικού και της αβεβαιότητας ως προς την αποκατάσταση της ισορροπίας του ισοζυγίου τρεχουσών συναλλαγών.

Η έκταση και η διάρκεια της αρχικής σημαντικής υποτίμησης θα καθορίζονταν σε μεγάλο βαθμό από τις πολιτικές που θα εφαρμόζονταν. Στο πιο αισιόδοξο σενάριο, κατά το οποίο θα αποφεύγονταν οι λανθασμένες πολιτικές και η πολιτική, κοινωνική και οικονομική αστάθεια θα ήταν περιορισμένες, η υποτίμηση τελικά θα αντιστρεφόταν, αλλά σε βάθος χρόνου.

Το πρόβλημα της μετατροπής

Η ΕΥ υπογραμμίζει επίσης την πολυπλοκότητα ενός Grexit ακόμα και αν αυτό είναι συντεταγμένο. Θα υπάρξει ανάγκη για εκτεταμένη επαναδιαπραγμάτευση συμβάσεων. Ολες οι τιμές, οι συμβάσεις, τα στοιχεία ενεργητικού και παθητικού που διέπονται από το ελληνικό δίκαιο θα πρέπει να μετατραπούν στο νέο νόμισμα, ενώ οι τράπεζες θα μείνουν κλειστές για μερικές εβδομάδες. Το μεγαλύτερο πρόβλημα θα είναι η επιλογή των συμβάσεων που θα πρέπει να μετατραπούν και αυτών που θα παραμένουν στο ευρώ. Ο προσδιορισμός του δικαίου που διέπει την κάθε σύμβαση θα είναι δύσκολος, εφόσον εκδοθούν έκτακτα διατάγματα. Η κυβέρνηση θα μπορούσε να επαναπροσδιορίσει όλα τα ποσά που καθορίζονται στις συμβάσεις που διέπονται από το ελληνικό δίκαιο από ευρώ σε δραχμές.

Ωστόσο, δεδομένου ότι το ευρώ δεν είναι μόνο ελληνικό νόμισμα, αλλά το διεθνές νόμισμα της Ε.Ε., το θέμα της μετατροπής είναι εξαιρετικά σύνθετο. Αρχικά, η Ελλάδα δεν θα διαθέτει χαρτονομίσματα και κέρματα του νέου νομίσματος. Αξίζει να σημειωθεί ότι χρειάστηκαν έξι μήνες για την De La Rue για να παραγάγει το νόμισμα του Νοτίου Σουδάν, μετά τη δημιουργία της νέας χώρας, και αυτό θεωρείται μια ταχεία αντίδραση. Η έκδοση υποσχετικών (IOUs) μέχρι την έκδοση του νέου νομίσματος θεωρείται δεδομένη για να αντεπεξέλθει το κράτος στις υποχρεώσεις του για μισθούς, συντάξεις και προμηθευτές.