Την ολοκλήρωση με επιτυχία της αύξησης του μετοχικού κεφαλαίου ανακοίνωσε χθες η Eurobank, ενώ σήμερα αναμένεται να ανακοινώσουν την ολοκλήρωση της αύξησης η Εθνική Τράπεζα και πιθανότατα η Alpha Bank. Αντίθετα, ανοιχτό παραμένει το βιβλίο προσφορών της Τράπεζας Πειραιώς, η οποία αισιοδοξεί ότι μέχρι το τέλος της εβδομάδας θα κατορθώσει να συγκεντρώσει το ζητούμενο ποσό.

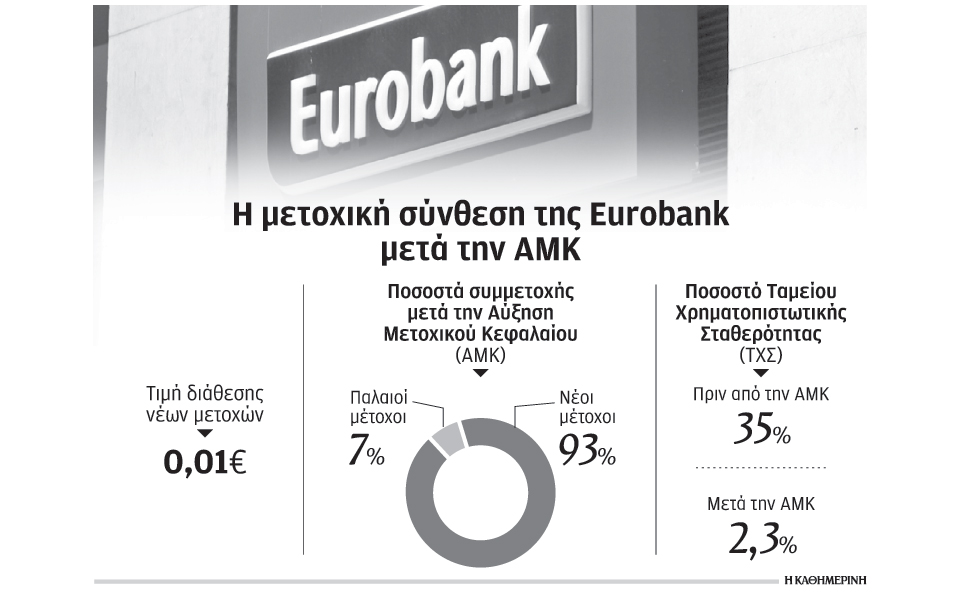

Σύμφωνα με πληροφορίες, η Eurobank συγκέντρωσε προσφορές ύψους 2,5 δισ. ευρώ έναντι 2 δισ. ευρώ που ήταν η αύξηση. Στελέχη του ομίλου εκφράζουν την ικανοποίησή τους για την ανταπόκριση των επενδυτών, δεδομένων των συνθηκών και της επιδείνωσης του κλίματος τις τελευταίες εβδομάδες. Η τιμή διάθεσης των νέων μετοχών καθορίστηκε σε μόλις 0,01 ευρώ, 52% χαμηλότερα από το χθεσινό κλείσιμο (0,021 ευρώ) και 96,7% από την τιμή με την οποία ιδιωτικοποιήθηκε (0,31 ευρώ) η τράπεζα την άνοιξη του 2014. Οι νέοι μέτοχοι αναλαμβάνουν τον έλεγχο της τράπεζας καθώς μετά την ολοκλήρωση της συναλλαγής θα ελέγχουν το 93% των μετοχών έναντι 7% που θα ελέγχουν οι παλαιοί (υφιστάμενοι) μέτοχοι.

Το ποσοστό συμμετοχής του ΤΧΣ από 35% πριν από την αύξηση θα διαμορφωθεί στο 2,3% μετά την έκδοση των νέων μετοχών. Η συναλλαγή θα ολοκληρωθεί στις αρχές της επόμενης εβδομάδας, καθώς πολλοί επενδυτές έχουν θέσει ως όρο την εκταμίευση της υποδόσης των 2 δισ. ευρώ και των 10 δισ. ευρώ που προβλέπονται για την ανακεφαλαιοποίηση. Πριν από την αύξηση η Eurobank θα προχωρήσει σε μείωση του αριθμού μετοχών (reverse split) με την αντικατάσταση κάθε 100 παλαιών με 1 νέα. Ετσι, ο αριθμός μετοχών από 14,7 δισ. που είναι σήμερα θα διαμορφωθεί στα 147 εκατ. ευρώ και εν συνεχεία θα εκδοθούν 2,038 δισ. νέες μετοχές. Ακολούθως, ο νέος αριθμός μετοχών θα είναι 2.185.998.765 μετοχές και η νέα προσαρμοσμένη τιμή θα είναι 1 ευρώ.

Η Alpha Bank, η οποία έχει κλείσει το βιβλίο προσφορών από το βράδυ της περασμένης Δευτέρας, σύμφωνα με πληροφορίες συγκέντρωσε 1,7 δισ. ευρώ έναντι 1,4 δισ. ευρώ και αναμένεται εντός της ημέρας να ανακοινώσει τις λεπτομέρειες. Η τιμή διάθεσης θα περιλαμβάνει επίσης σημαντικό discount, της τάξης του 35%, σε σχέση με το χθεσινό κλείσιμο ωστόσο σύμφωνα με αναλυτές η Alpha Bank πέτυχε την υψηλότερη τιμολόγηση. Δηλαδή, η αποτίμηση των υφισταμένων μετοχών, πριν από την αύξηση, ήταν η υψηλότερη από όλες τις τράπεζες.

Η Εθνική Τράπεζα, σύμφωνα με πληροφορίες, έχει συγκεντρώσει περίπου 1 δισ. ευρώ, ξεπερνώντας επίσης τον στόχο που είχε θέσει για την κάλυψη του βασικού σεναρίου που ήταν η κεντρική επιδίωξη της διοίκησης. Σήμερα θα ανακοινώσει τις λεπτομέρειες της αύξησης, ωστόσο η συναλλαγή θα ολοκληρωθεί τις επόμενες ημέρες. Σημειώνεται ότι την επόμενη εβδομάδα η Εθνική θα «τρέξει» δημόσια προσφορά για Ελληνες επενδυτές, οι οποίοι θα μπορούν να συμμετάσχουν στην ανακεφαλαιοποίηση, με όρους ίδιους με τους ξένους επενδυτές, μέχρι το ποσό των 146 εκατ. ευρώ που μπορεί να αυξηθεί σε 300 εκατ. ευρώ.

Ανοιχτό θα παραμείνει μέχρι το τέλος της εβδομάδας το βιβλίο προσφορών της Τράπεζας Πειραιώς. Η τράπεζα αντιμετωπίζει τη μεγαλύτερη πίεση για τη συγκέντρωση των κεφαλαίων της αύξησης.

Οι κεφαλαιακές ανάγκες της τράπεζας προσδιορίστηκαν σε 2,2 δισ. ευρώ με το βασικό και 4,9 δισ. ευρώ με το δυσμενές σενάριο της άσκησης. Η τράπεζα προχώρησε σε αύξηση 1,6 δισ. ευρώ, καθώς ποσό 600 εκατ. ευρώ καλύφθηκε από τη δημόσια πρόταση για την ανταλλαγή των ομολόγων με μετοχές, ενώ επιπλέον 220 εκατ. ευρώ αφαιρέθηκαν από το ζητούμενο ποσό μετά την έγκριση σχετικών ενεργειών που ενέκρινε η Ενιαίος Εποπτικός Μηχανισμός (SSM). Ετσι η Πειραιώς πρέπει να αντλήσει από επενδυτές 1,39 δισ. ευρώ. Πηγές της τράπεζας αναγνωρίζουν τις δυσκολίες αλλά εκφράζουν την αισιοδοξία τους ότι η διαδικασία θα ολοκληρωθεί με επιτυχία και η τράπεζα θα διατηρήσει τον ιδιωτικό της χαρακτήρα.