Δραματική συρρίκνωση παρουσιάζουν οι επενδύσεις, εγχώριες και ξένες, στην ελληνική αγορά εμπορικών ακινήτων. Αιτίες η πολιτική και οικονομική αβεβαιότητα, η αύξηση της φορολογίας, η αύξηση της ανεργίας, η επιβολή ελέγχων στην κίνηση κεφαλαίων στις ελληνικές τράπεζες, η απουσία χρηματοδότησης και η μείωση του διαθέσιμου εισοδήματος. Ακόμα και υπό καλύτερες συνθήκες εκτιμάται πως θα απαιτηθούν τουλάχιστον δύο δεκαετίες για να εξομαλυνθεί η αγορά. Τόσο μεγάλη είναι η ζημία που έχει υποστεί ο κλάδος.

Αν και το επενδυτικό ενδιαφέρον είναι υπαρκτό, ελάχιστες συναλλαγές πραγματοποιούνται. Η μεγάλη διαφορά ανάμεσα στο προσφερόμενο και το ζητούμενο τίμημα είναι η βασική αιτία αυτής της εικόνας, καθώς οι επιδιωκόμενες από τους επενδυτές αποδόσεις είναι υψηλότατες, προκειμένου να αντισταθμίσουν το υψηλό ρίσκο που συνοδεύει τη χώρα. Αυτά υπογραμμίζει σε ενημερωτική της μελέτη για την Ελλάδα (Greece, Office Market Report 2017) το ελληνικό γραφείο του κτηματομεσιτικού και συμβουλευτικού οίκου NAI Global, συμφερόντων του αμερικανικού private equity, C-III Capital Partners LLC, το οποίο διαχειρίζεται διεθνώς ακίνητα συνολικής αξίας 78 δισ. δολ. και κεφάλαια ύψους 13 δισ. δολαρίων.

Απότομη πτώση

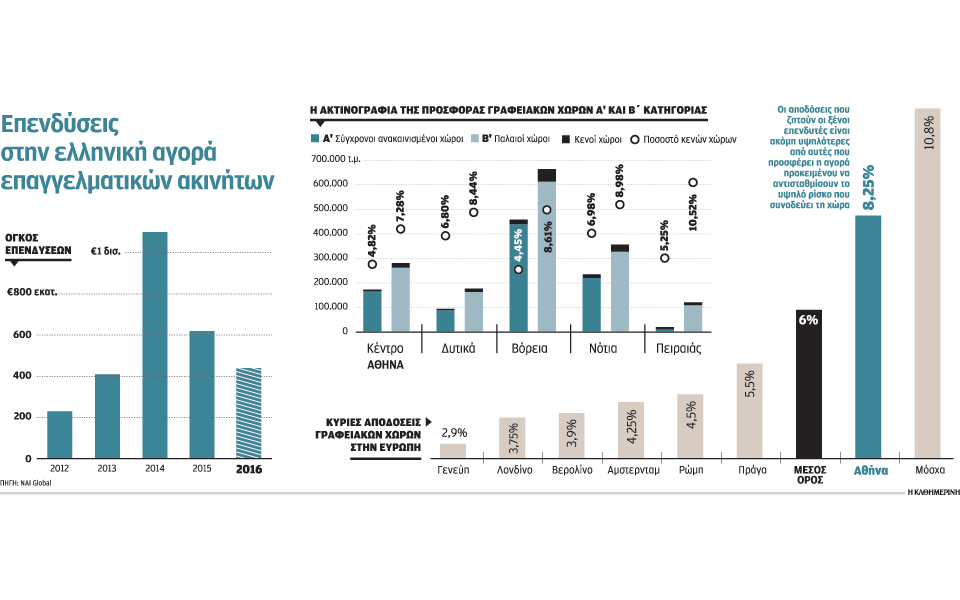

Σύμφωνα με την επεξεργασία των δεδομένων που πραγματοποίησε ο οίκος, οι επενδύσεις στα εμπορικά ακίνητα κατά το 2016 δεν υπερέβησαν τα 450 εκατ. ευρώ, όταν το 2015 είχαν διαμορφωθεί λίγο πάνω από τα 600 εκατ. και το 2014 είχαν αγγίξει το 1,1 δισ. ευρώ. Ομως και οι εκτιμήσεις του, μεσοπρόθεσμες και μακροπρόθεσμες, δεν επιτρέπουν πολλά περιθώρια για αισιοδοξία.

Οπως εξηγεί μιλώντας στην «Κ» ο επικεφαλής της NAI Hellas και πρόεδρος του ελληνικού τμήματος του Royal Institution of Chartered Surveyors (RΙCS), μπορεί να χρειαστούν ακόμα και δύο δεκαετίες για να απορροφηθούν από την αγορά τα εμπορικά ακίνητα που θα βγουν προς πώληση από τις τράπεζες μέσω της διαδικασίας διαχείρισης των «κόκκινων» δανείων. Και αυτό μόνον εφόσον οι άμεσες ξένες επενδύσεις σε ακίνητα επανέλθουν στα ετήσια ιστορικά υψηλά τους, που ουδέποτε ξεπέρασαν σημαντικά το ένα δισεκατομμύριο ευρώ.

Τα «κόκκινα»

Αυτή τη στιγμή ο μέσος όρος των υποθηκευμένων εμπορικών ακινήτων ανά φάκελο προβληματικού επιχειρηματικού δανείου που επεξεργάζονται οι τράπεζες είναι 2,5 ακίνητα ανά περίπτωση, σημειώνει ο Θ. Ζιώγας, εκτιμητής, ο οποίος «έτρεξε» τη μελέτη της ελληνικής αγοράς ακινήτων στους διαγνωστικούς ελέγχους της BlackRock για τις ελληνικές τράπεζες αλλά και της Pimco για τις Κυπριακές. Υπολογίζει πως το 60% με 70% των μη εξυπηρετούμενων επιχειρηματικών δανείων είναι συνδεμένο μέσω εγγυήσεων με εμπορικά ακίνητα.

«Δάνεια συνολικής ονομαστικής αξίας 50 δισεκατομμυρίων ευρώ θα πρέπει να καλυφτούν από τις αντίστοιχες υποθήκες. Καθώς οι τρέχουσες αξίες είναι τουλάχιστον 50% χαμηλότερες από αυτές που είναι ενσωματωμένες στις δανειακές συμβάσεις, θα χρειαστούν να μπουν στην Ελλάδα υπό τη μορφή επενδύσεων σε εμπορικά ακίνητα περί τα 25 δισεκατομμύρια ευρώ», επισημαίνεται. Και προστίθεται: «Εάν το ευρύτερο οικονομικό κλίμα βελτιωθεί με διατηρήσιμο τρόπο και αρχίσει να μπαίνει ετησίως σε αυτή την αγορά περί το ένα δισεκατομμύριο ευρώ, ποσό συμβατό με τις ιστορικές επιδόσεις της αγοράς, χρειάζονται τουλάχιστον είκοσι χρόνια για να απορροφηθεί η προσφορά που θα προέλθει από το τραπεζικό στοκ. Και θα πρέπει να συναξιολογηθεί ότι οι πρώτοι αγοραστές αυτών των ακινήτων, δηλαδή ως επί το πλείστον τα ξένα funds, θα επενδύσουν με στόχο να μεταπωλήσουν μεσοπρόθεσμα τα ακίνητα σε υψηλότερες τιμές».

Καθίσταται σαφές πως δεν μπορούν να υπάρχουν προσδοκίες μιας γρήγορης ανάκαμψης των αξιών ακόμα και εάν η οικονομία αναπτυχτεί με τέτοιους ρυθμούς που θα μπορούσαν να εκτοξεύσουν τη ζήτηση για καταστήματα, γραφεία και βιομηχανικά ακίνητα.

Υψηλό ρίσκο

Με βάση τα στοιχεία της ελληνικής αγοράς οι αποδόσεις που παρουσιάζει αυτή τη στιγμή, με βάση τις τιμές ενοικίασης και τις επιβαρύνσεις που συνοδεύουν την κατοχή ακινήτων στην Ελλάδα, διαμορφώνονται μεταξύ 7,50% και 9,00% για τα καταστήματα ανάλογα με την ποιότητα και τη θέση τους, μεταξύ 8,00% και 10,50% για ακίνητα γραφείων και από 9,75% έως 13,00% για τα βιομηχανικά ακίνητα.

Ομως οι δυνητικοί επενδυτές εμφανίζονται να επιζητούν αποδόσεις ακόμα υψηλότερες προκειμένου να ανταμειφθούν για το ρίσκο το οποίο αναλαμβάνουν.

Τι ψάχνουν οι ξένοι επενδυτές στο ελληνικό real estate

Η αγορά εμπορικών ακινήτων στην Ελλάδα διανύει το όγδοο συνεχόμενο έτος ύφεσης, με τα σημάδια σταθεροποίησης που καταγράφηκαν στα τέλη 2014 λόγω του τότε βελτιωμένου οικονομικού κλίματος να έχουν αποδειχθεί βραχύβια. Ομως υφίστανται προσδοκίες στην αγορά πως η παρατεταμένη πτωτική τάση θα ανακοπεί κάποια στιγμή κατά το 2017, δεδομένων των προβλέψεων για την καλυτέρευση της ελληνικής οικονομίας.

Είναι σε αυτό το μοτίβο που εκδηλώνεται το όποιο ενδιαφέρον από ξένους θεσμικούς και ιδιώτες επενδυτές είτε απευθείας στην αγορά είτε στις τράπεζες στο πλαίσιο της διαχείρισης των «κόκκινων» δανείων. Στον κύκλο αυτό των ενδιαφερόμενων επενδυτών εισέρχονται τώρα και τρία κινεζικά επενδυτικά κεφάλαια που λειτουργούν στο πλαίσιο της στρατηγικής του Πεκίνου για οικοδόμηση δραστηριότητας που σχετίζεται με την πολιτική των νέων δρόμων του μεταξιού. Πρόκειται για τα Silk Road Fund, Wanda Group και Global Port Funds, που αναμένεται να βρεθούν στην Αθήνα τις αμέσως επόμενες εβδομάδες.

Ομως τα εμπορικά ακίνητα, γραφεία και καταστήματα δηλαδή, είναι το κομμάτι της αγοράς που προσελκύει το χαμηλότερο ενδιαφέρον από το εξωτερικό. Η μεγάλη πλειονότητα των ξένων επενδυτικών σχημάτων που εξετάζουν το ενδεχόμενο τοποθετήσεων στο ελληνικό real estate εστιάζει την προσοχή της στον ξενοδοχειακό κλάδο.

Ξενοδοχεία

Σύμφωνα με σχετική έρευνα της NAI Hellas, το 38% των δυνητικών επενδυτών απαντά πως εξετάζει κυρίως ξενοδοχειακά και ευρύτερα τουριστικά ακίνητα. Μάλιστα το 57% των συμμετεχόντων στην έρευνα εκτιμά πως οι προοπτικές της συγκεκριμένης αγοράς είναι πολύ καλές, ενώ ένα 43% πιστεύει το ίδιο και για τις παραθεριστικές κατοικίες. Για εμπορικά κέντρα ενδιαφέρεται το 15% των επενδυτών και για γραφεία το 16%, ενώ για βιομηχανικά κτίρια και εκτάσεις για logistics μόλις το 1% και 9% αντίστοιχα. Στο 11% βρίσκεται το ποσοστό εκείνων των επενδυτών που τους ενδιαφέρει η ελληνική αγορά κατοικίας.

Οι έξι στους δέκα ξένους προσδιορίζουν ως χρονικό ορίζοντα της τοποθέτησής τους στην ελληνική αγορά ακινήτων διάστημα μεταξύ 5 έως 10 χρόνων, ενώ οι τρεις στους δέκα θέλουν να έχουν μεταπωλήσει τα ακίνητά τους σε ορίζοντα τριών ετών. Μόλις ένας στους δέκα κοιτά τη χώρα μακροπρόθεσμα, διακράτηση δηλαδή των ακινήτων έως και 10 με 15χρόνια. Ακόμα πάντως και με το επενδυτικό κλίμα για την Ελλάδα επιφυλακτικό, η πλειονότητα των ξένων οίκων που ειδικεύονται στο real estate και είναι εξοικειωμένοι με την ελληνική αγορά πιστεύει πως μπορούν να βρεθούν σημαντικές ευκαιρίες στον μεγάλο αριθμό ακινήτων που βρίσκονται στα χαρτοφυλάκια των μη εξυπηρετούμενων δανείων των τραπεζών. Το 45% των συμμετεχόντων στην έρευνα δηλώνει πως εξετάζει αναλυτικά τέτοιες περιπτώσεις και το 35% το θεωρεί πολύ πιθανό.

Λίγες συναλλαγές

Σημειώνεται πως ένα από τα βασικά προβλήματα που αντιμετωπίζει στην τρέχουσα συγκυρία η αγορά των εμπορικών ακινήτων στην Ελλάδα είναι το γεγονός πως ο αριθμός των συναλλαγών είναι πολύ περιορισμένος και δεν παρέχει στην αγορά επαρκή πραγματικά δεδομένα για την εξαγωγή ασφαλών συμπερασμάτων. Ως αποτέλεσμα, η πλειονότητα των αποτιμήσεων για αυτά τα ακίνητα γίνεται με μοντέλα (marked to model) παρά με βάση τα κρατούντα στην αγορά (marked to market), πραγματικότητα που αυξάνει περαιτέρω την αβεβαιότητα των επενδυτών για τις προσφερόμενες αποδόσεις.

Απιαστοι στόχοι

Τα μη εξυπηρετούμενα ανοίγματα NPE των ελληνικών τραπεζών πρέπει να μειωθούν κατά 40,0% έως το τέλος του 2019, σύμφωνα με τις σχετικές επιταγές της Ευρωπαϊκής Κεντρικής Τράπεζας. Ομως η πραγματικότητα είναι πως ο στόχος αυτός είναι δύσκολο να επιτευχθεί, δεδομένου του χαμηλού όγκου ξένων επενδύσεων και της απουσίας εγχώριας τραπεζικής χρηματοδότησης σε δυνητικούς αγοραστές.

Οι αποδόσεις

Οι αποδόσεις της ελληνικής αγοράς γραφείων διαμορφώνονται σήμερα 2,25 ποσοστιαίες μονάδες (+2,5%) υψηλότερα από τον ευρωπαϊκό μέσο όρο, διαπιστώνει η NAI Hellas. Παράλληλα, βρίσκονται και 2 ποσοστιαίες μονάδες (+2,00%) υψηλότερα από τα ιστορικά υψηλά της αγοράς που σημειώθηκαν το 2007. Το γεγονός αυτό παραπέμπει σε αυξανόμενες αποδόσεις όταν η αγορά αρχίσει να ανακάμπτει.

Σύγχρονοι χώροι

Το 2016 οι υψηλής ποιότητας χώροι γραφείων παρουσίασαν οριακή αύξηση των μισθωμάτων τους σε σχέση με το 2015, κυρίως ως αποτέλεσμα της συνεχούς μείωσης της προσφοράς. Η απουσία νέων έργων ανάπτυξης τέτοιων ακινήτων τα τελευταία χρόνια είναι η βασική αιτία. Την ίδια ώρα, όμως, υποχώρησαν σημαντικά πληρότητες και ενοίκια στα χαμηλότερης ποιότητας κτίρια γραφείων.