Ο αντίκτυπος της πολιτικής αβεβαιότητας στη χώρα αποτυπώθηκε αυτόματα τις τελευταίες 48 ώρες στις αποδόσεις των διεθνών ομολογιακών εκδόσεων των εισηγμένων της υψηλής κεφαλαιοποίησης του FTSE Large Cap, με μέση χρηματιστηριακή αξία άνω του 1 δισ. ευρώ.

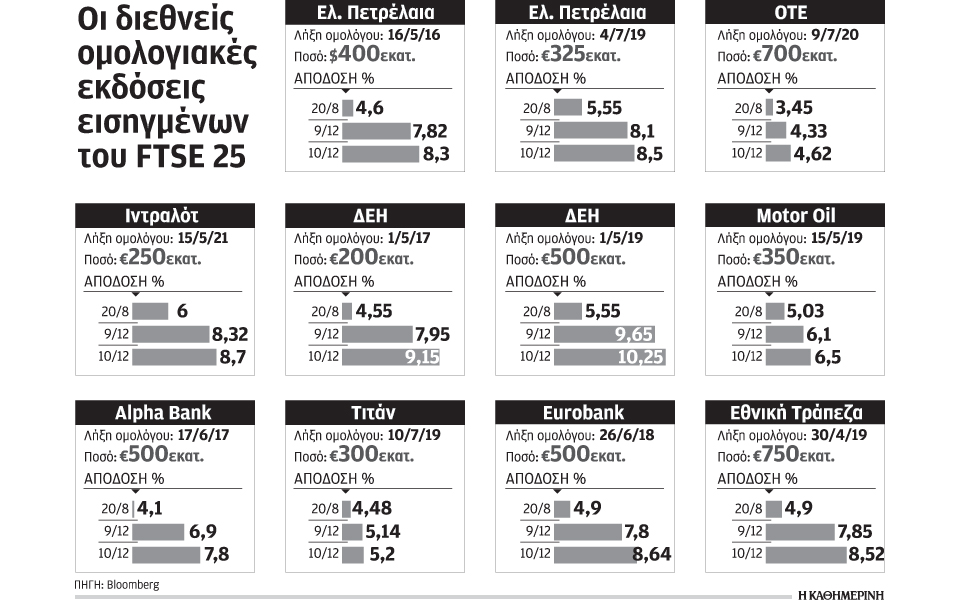

Σύμφωνα με τον πίνακα που δημοσιεύει η «Κ», ο μέσος όρος για το κόστος δανεισμού διεθνών ομολογιακών εκδόσεων εκτοξεύτηκε το τελευταίο διήμερο στο 7,83% έναντι 4,81% που ήταν ο μέσος όρος του κόστους δανεισμού τον περασμένο Αύγουστο, όταν η Ελλάδα έδειχνε σαφή σημάδια βελτίωσης της δημοσιονομικής της εικόνας. Η εκτίναξη των αποδόσεων των κρατικών ομολόγων που κατεγράφη την Τρίτη που συνοδεύτηκε από τη βύθιση του χρηματιστηρίου, προκάλεσε την ισχυρή άνοδο του κόστους έκδοσης εταιρικών ομολόγων. Για παράδειγμα, η απόδοση στο ομόλογο της Eurobank αυξήθηκε κατά 10,76% μέσα σε 2 συνεδριάσεις της Intralot κατά 4,56%, της Αlpha Bank κατά 13,04%. Η εξέλιξη αυτή καθιστά προβληματική την άμεση έκδοση εταιρικών ομολόγων για ελληνικές επιχειρήσεις με τα επιτόκια να διατηρούνται άνω του 7%.

Ωστόσο οι καλές και δυναμικές εισηγμένες εταιρείες έχουν προσεγγίσει ήδη ξένες τράπεζες, προκειμένου να διαπραγματευθούν είτε τη συνέχιση του τραπεζικού δανεισμού τους με καλύτερους όρους, είτε την έκδοση εταιρικών ομολόγων με επιτόκια σημαντικά χαμηλότερα απ’ αυτά που θα έβγαζαν στην Ελλάδα. Το μεγάλο όπλο των ελληνικών εισηγμένων και μη εισηγμένων εταιρειών αυτή την περίοδο είναι η σταδιακή ανάκαμψη των αποτελεσμάτων τους και ιδιαίτερα της κερδοφορίας. Οι ελληνικές εισηγμένες μπορούν έτσι να αιτηθούν καλύτερων όρων δανεισμού (περισσότερα κεφάλαια με καλύτερα επιτόκια) απ’ ό,τι μπορούσαν προ εξαμήνου.

Οι δυσχέρειες στην έκδοση εταιρικών ομολόγων και η μετάθεση των σχεδίων για το 2015 που δρομολόγησε η πρόσφατη κρίση στις αγορές θα επηρεάσει και τις αξιολογήσεις των εταιρικών ομολόγων από τους ξένους οίκους αξιολόγησης όχι μόνο για τις εισηγμένες εταιρείες αλλά και για τις ελληνικές τράπεζες.

Ενώ θεωρητικά, μία μέση ελληνική εισηγμένη επιχείρηση υψηλής κεφαλαιοποίησης θα μπορούσε αρχές Οκτωβρίου να δανειστεί με επιτόκια (κουπόνια) από 3%-3,5% σήμερα το κόστος δανεισμού έχει εκτοξευτεί πάνω από το 7,8% και μαζί με τις premium risk καλύψεις και τα διάφορα έξοδα να αγγίζει το 8%-9% που καθιστά απαγορευτική μία τέτοια επενδυτική κίνηση.

Αξίζει να αναφέρουμε ότι την περίοδο από τα τέλη του 2012 μέχρι και τον Μάιο του 2014 οι ελληνικές επιχειρήσεις του μη χρηματοπιστωτικού τομέα εξέδωσαν ομολογιακούς τίτλους διάρκειας 3 έως 7 ετών, συνολικής ονομαστικής αξίας 4,8 δισ. ευρώ.

Οι μόνες εισηγμένες επιχειρήσεις που θεωρητικά μπορούν να πετύχουν καλύτερα επιτόκια δανεισμού είναι όσες έχουν υψηλό δείκτη εξωστρέφειας (πάνω από το 60%-70% του κύκλου εργασιών εξάγεται), διαθέτουν καινοτόμα προϊόντα που τους επιτρέπουν να υπογράφουν συμβόλαια συνεργασίας με πολυεθνικές επιχειρήσεις και κυρίως συνεχίζουν να έχουν θετικό EBITDA (κέρδη προ φόρων, τόκων και αποσβέσεων).

Οι εισηγμένες που σκέφτονταν να προβούν σε έκδοση ομολογιακού δανεισμού ουσιαστικά έχουν παγώσει τα σχέδιά τους μέχρι να ομαλοποιηθεί η πολιτική κατάσταση στη χώρα, δηλαδή όχι νωρίτερα από τα τέλη Φεβρουαρίου 2015.