Σε εκκρεμότητα παραμένουν η αναδιάρθρωση δανεισμού και η διαδικασία εξυγίανσης της Μεβγάλ, καθώς οι τράπεζες δεν έχουν λάβει ακόμη απόφαση επί του σχεδίου που έχει καταθέσει η διοίκηση του ομίλου, ήδη από τις αρχές Ιουνίου. Ο χρόνος που περνά μετρά εις βάρος της βορειοελλαδίτικης γαλακτοβιομηχανίας, η οποία, όπως αναμενόταν, έκλεισε το 2015 με περαιτέρω υποχώρηση του τζίρου της και υπερδιπλάσια αύξηση των καθαρών ζημιών. Το 2016 ξεκίνησε εξαιρετικά άσχημα συνολικά για τον κλάδο των γαλακτοκομικών, με τις πωλήσεις γάλακτος να υποχωρούν ακόμη και κατά 10%, και πλέον όλοι προσδοκούν σταδιακή ανάκαμψη κατά το δεύτερο εξάμηνο του τρέχοντος έτους.

Ενδεικτικό της κατάστασης στην οποία βρίσκεται η Μεβγάλ είναι ότι τα μεν αλλοδαπά σήματά της έχουν εκχωρηθεί στο fund Bartons Global Holding Inc ως εξασφάλιση για τις απαιτήσεις του fund έναντι της Μεβγάλ, ενώ αρκετά από τα ημεδαπά σήματά της έχουν κατασχεθεί συντηρητικά από τις εγχώριες πιστώτριες τράπεζες του ομίλου. Υπενθυμίζεται, όπως είχε αποκαλύψει η «Κ», ότι τα αλλοδαπά σήματα της Μεβγάλ είχαν εκχωρηθεί ως εγγύηση στο επενδυτικό fund για τη χορήγηση δανείου αρχικώς 2,1 εκατ. ευρώ και στη συνέχεια άλλων 800.000 ευρώ προκειμένου να καλυφθεί μία μισθοδοσία. Επί των ακινήτων και των εγκαταστάσεων του εργοστασίου της Μεβγάλ στα Κουφάλια Θεσσαλονίκης υπάρχουν προσημειώσεις συνολικού ύψους 53,91 εκατ. ευρώ.

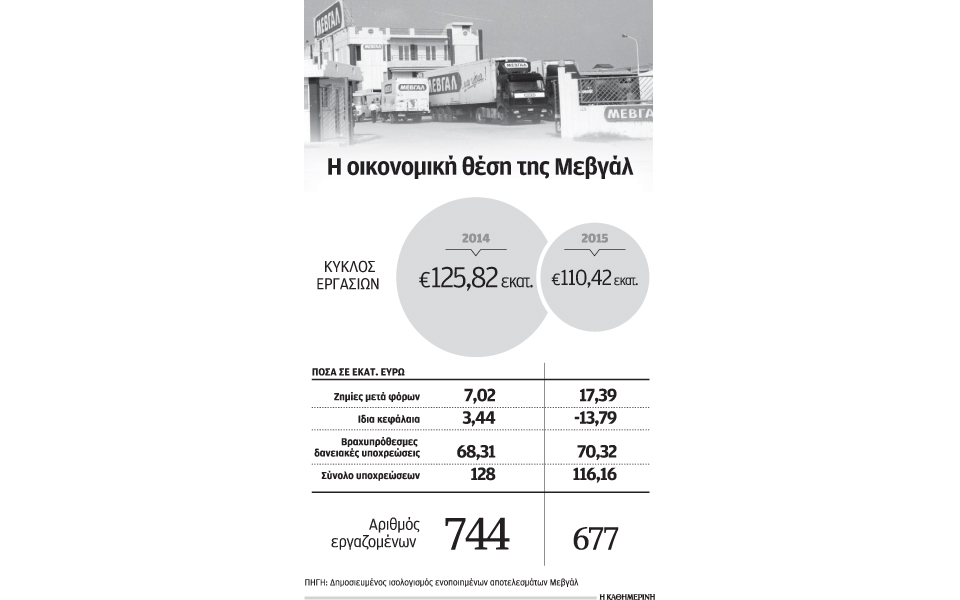

Σύμφωνα με τα οικονομικά αποτελέσματα για τη χρήση του 2015, ο κύκλος εργασιών του ομίλου ανήλθε σε 110,42 εκατ. ευρώ έναντι 125,8 εκατ. ευρώ το 2014, καταγράφοντας μείωση 12,23%. Οι καθαρές ζημίες αυξήθηκαν κατά 147,7% καθώς διαμορφώθηκαν το 2015 σε 17,39 εκατ. ευρώ, έναντι 7,02 εκατ. ευρώ το 2014. Οι βραχυπρόθεσμες δανειακές υποχρεώσεις ξεπερνούσαν τα 70 εκατ. ευρώ στο τέλος του 2015, ενώ τα ίδια κεφάλαια του ομίλου ήταν αρνητικά (13,78 εκατ. ευρώ) από θετικά 3,44 εκατ. ευρώ το 2014.

Στην οικονομική έκθεση που συνοδεύει τα αποτελέσματα της Μεβγάλ αναφέρεται κατ’ αρχάς ότι κατά την 31/12/2015, το σύνολο των ιδίων κεφαλαίων της εταιρείας έχει καταστεί αρνητικό και συνεπώς συντρέχουν οι προϋποθέσεις εφαρμογής των διατάξεων του άρθρου 48 του κωδ. Ν. 2190/1920, δηλαδή η δυνατότητα οποιουδήποτε έχει έννομο συμφέρον να ζητήσει λύση της εταιρείας. Στην έκθεση αναφέρεται, επίσης, «ότι το σύνολο της αξίας των βραχυπρόθεσμων υποχρεώσεων της Μεβγάλ υπερβαίνει τη συνολική αξία των κυκλοφορούντων περιουσιακών της στοιχείων κατά 55,79 εκατ. ευρώ, με αποτέλεσμα να υπάρχει η πιθανότητα να μην είναι σε θέση να αποπληρώσει μέρος των συμβατικών της υποχρεώσεων».

Το σχέδιο αναδιάρθρωσης που έχει υποβάλει η διοίκηση της Μεβγάλ στις τράπεζες προβλέπει αύξηση μετοχικού κεφαλαίου κατά 10 εκατ. ευρώ, στην οποία θα συμμετέχουν οι οικογένειες Χατζάκου και Συμεωνίδη και η Vivartia, ενώ ο κ. Παπαδάκης αποχώρησε από την εταιρεία, με τη Vivartia να εξαγοράζει το μερίδιό του έναντι 4,5 εκατ. ευρώ (στην πραγματικότητα έναντι 700.000 ευρώ, καθώς το ποσό συμψηφίστηκε με οφειλή του κ. Παπαδάκη προς τη Vivartia ύψους 3,8 εκατ. ευρώ). Η συμφωνία προβλέπει ακόμη περίοδο χάριτος ενός έτους, αλλά όχι «κούρεμα» των οφειλών, με στόχο μέχρι το τέλος της επόμενης πενταετίας η εταιρεία να έχει επιστρέψει σε πωλήσεις 180 εκατ. ευρώ ετησίως, εκ των οποίων το 40% –από 35% σήμερα– να προέρχεται από εξαγωγές. Το σχέδιο προβλέπει ακόμη περιορισμό του κόστους και καλύτερη διαχείριση των κεφαλαίων, ενώ η εταιρεία προτίθεται, εάν αυτό κριθεί αναγκαίο, να ενισχύσει περαιτέρω το κεφάλαιο κίνησης –πέραν της αύξησης μετοχικού κεφαλαίου– μέχρι του ποσού των 4 εκατ. ευρώ.

Από την άλλη, υπάρχει και το σχέδιο που έχει προτείνει το fund Bain Capital (τυπικά πρόκειται για τη Sankaty Advisors, θυγατρική της Bain Capital και την Bartons) και προβλέπει χρηματοδότηση της εταιρείας με δάνειο πενταετούς διάρκειας 20 εκατ. ευρώ, εκ των οποίων τα 15 εκατ. ευρώ θα διοχετεύονταν στην επιχείρηση ώστε να ισορροπήσουν οι κεφαλαιακές δαπάνες για την ανάπτυξη και να καλυφθεί η επιστροφή των κεφαλαίων κίνησης και οι οφειλές προς τους εργαζομένους, καθώς και ανάληψη της διαχείρισης.

Το fund θα εισέπραττε «success fees», ποσοστά δηλαδή με βάση την επίτευξη των στόχων για αύξηση πωλήσεων και επιστροφή στην κερδοφορία. Το εν λόγω σχέδιο έχει απορριφθεί –για την ώρα τουλάχιστον– από τους μετόχους της Μεβγάλ, καθώς, όπως υποστηρίζουν, έπρεπε να θέσουν ως εγγύηση το 100% των μετοχών τους. Πρόσφατα υπήρξαν δημοσιεύματα που κάνουν λόγο για διερευνητικές επαφές της Δωδώνης με τη Μεβγάλ, κάτι που από την πλευρά της Μεβγάλ διαψεύσθηκε, ενώ από την πλευρά της Δωδώνης δεν υπήρξε καμία απάντηση σε σχετικό ερώτημα της «Κ».