Ωφελημένοι υπό προϋποθέσεις μπορεί να βγουν οι δανειολήπτες, οι οφειλές των οποίων θα μεταβιβαστούν σε funds, διαδικασία που αναμένεται να ανοίξει και επισήμως το 2017.

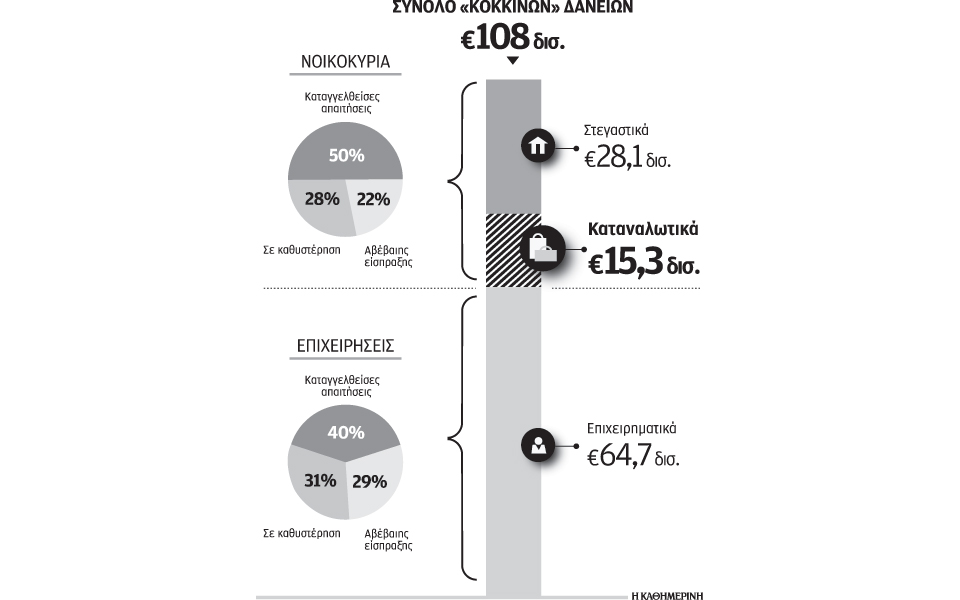

Οι τράπεζες έχουν προσδιορίσει τις πωλήσεις χαρτοφυλακίων «κόκκινων» δανείων κατά την προσεχή τριετία στα 7,4 δισ. ευρώ και την αυλαία ανοίγει η Eurobank, η οποία προγραμματίζει την πώληση πακέτου «κόκκινων» καταναλωτικών δανείων ύψους 1,5 δισ. ευρώ. Σύμφωνα με πληροφορίες, περί τα τέλη του 2017 θα ακολουθήσει η Εθνική Τράπεζα, ενώ Alpha και Πειραιώς αναμένεται να προχωρήσουν σε αντίστοιχες κινήσεις το 2018.

Το χαρτοφυλάκιο που βγάζει προς πώληση η Eurobank αφορά καταναλωτικά δάνεια βαθιάς καθυστέρησης, δηλαδή άνω των δύο ετών, που έχουν δοθεί χωρίς εξασφάλιση και για τα οποία η τράπεζα έχει εγγράψει υψηλές προβλέψεις. Διακόσιες χιλιάδες δανειολήπτες –τόσα περίπου είναι τα δάνεια που θα μεταβιβαστούν– θα κληθούν μέσω των εταιρειών διαχείρισης, στις οποίες το fund που θα προκριθεί θα δώσει τη διαχείριση, να διαπραγματευθούν την οφειλή τους, μια διαδικασία από την οποία μπορούν να βγουν εξαιρετικά ωφελημένοι.

Ισχυρό κίνητρο για κάποιον, προκειμένου να κινητοποιηθεί και να θελήσει να καθαρίσει το δάνειό του, είναι το να μπορέσει να επαναδιεκδικήσει τη χαμένη αξιοπιστία του έναντι του τραπεζικού συστήματος, δηλαδή να μπορέσει να κάνει αίτηση για ένα νέο δάνειο. Ενας ελεύθερος επαγγελματίας ή κάποιος που θέλει να ανοίξει μια μικρή έστω επιχείρηση έχει κάθε λόγο να συναινέσει στην αποπληρωμή της οφειλής του, όχι μόνο γιατί αυτό που θα πληρώσει θα είναι κατά πολύ μικρότερο από το χρέος του, αλλά γιατί σε μια επόμενη φάση της ζωής του θα χρειαστεί εκ νέου την τράπεζα.

Ο τρόπος βάσει του οποίου λειτουργεί το fund, δηλαδή το βραχυπρόθεσμο κέρδος, μπορεί να λειτουργήσει υπέρ του οφειλέτη, αφού σε αντίθεση με την πρακτική της τράπεζας που επιδιώκει να ρυθμίσει ένα καταναλωτικό δάνειο π.χ. σε βάθος δεκαετίας, η λογική του fund είναι να εισπράξει όσο περισσότερα μπορεί σε όσο το δυνατόν πιο σύντομο χρονικό διάστημα. Το πόσο είναι διατεθειμένο να εισπράξει εξαρτάται από την τιμή που θα έχει αγοράσει το χαρτοφυλάκιο, δηλαδή τον μέσο όρο που προκύπτει από την τιμολόγηση του συνολικού χαρτοφυλακίου που αναλαμβάνει.

Οι εταιρείες που αγοράζουν δάνεια προκρίνουν συνήθως την είσπραξη ενός μέρους της οφειλής, προτείνοντας στους πελάτες δύο ή τρεις δόσεις για την εξόφληση του μισού ή ακόμα και του ενός τρίτου της οφειλής. Ετσι, εάν κάποιος χρωστάει π.χ. 30.000 ευρώ και δεν διαθέτει κινητή ή άλλη περιουσία ή εισοδήματα, ένας εύλογος διακανονισμός μπορεί να είναι η εξόφληση σε μία, δύο ή τρεις δόσεις 10.000 ευρώ για να απαλλαγεί οριστικά. Στελέχη που γνωρίζουν τον χώρο εξηγούν ωστόσο ότι η τελική τιμή μπορεί να είναι ακόμη χαμηλότερη.

Οι τιμές που θα πωληθούν δάνεια τα οποία είναι σε βαθιά καθυστέρηση και δεν έχουν εξασφαλίσεις, είναι εξαιρετικά χαμηλές και πιθανολογούνται κοντά στα 5 σεντς ανά 100 ευρώ δανείου. Αυτό συμβαίνει γιατί πολλοί από αυτούς τους οφειλέτες δεν έχουν ακίνητη περιουσία στο όνομά τους, με αποτέλεσμα οι πιθανότητες να εισπραχθεί μέρος της απαίτησης να είναι πολύ μικρές. Για αρκετούς οφειλέτες μπορεί να αποτελέσει μια νέα, ίσως και τελευταία, ευκαιρία να απαλλαγούν από δάνεια του παρελθόντος, αποπληρώνοντας ένα πολύ μικρό μέρος της συνολικής τους οφειλής και αποφεύγοντας με αυτόν τον τρόπο δικαστικές εμπλοκές που μπορεί να τους ταλαιπωρήσουν.