Σε περιβάλλον αυξημένης αβεβαιότητας λόγω της διάρκειας που θα έχει η οικονομική κρίση και της επίπτωσης στα χαρτοφυλάκια των μη εξυπηρετούμενων δανείων, ξεκινούν οι τράπεζες τις τιτλοποιήσεις που έχουν προγραμματίσει για το 2020.

Οι παράγοντες που θα επηρεάσουν τις τιτλοποιήσεις είναι το μέγεθος της ύφεσης και οι εκτιμήσεις για την ανάκαμψη της οικονομίας, η επίπτωση στις τιμές των ακινήτων και το νέο θεσμικό πλαίσιο που επεξεργάζεται η κυβέρνηση για την επιδότηση των στεγαστικών δανείων για την πρώτη κατοικία (πρόγραμμα γέφυρα) σε συνδυασμό με τον νέο πτωχευτικό κώδικα που θα τεθεί σε εφαρμογή από το 2021.

Οι παράγοντες αυτοί έχουν ευθεία αντανάκλαση στις τιμές βάσει των οποίων θα πωληθούν τα δάνεια, συνεκτιμώντας όχι μόνο τις άμεσες επιπτώσεις από την οικονομική κρίση, αλλά κυρίως τη δυνατότητα της οικονομίας να ανακάμψει και τη δυνατότητα των νοικοκυριών και των επιχειρήσεων να ανταποκριθούν στις δανειακές τους υποχρεώσεις το 2021. Προϋπόθεση είναι να αποφευχθεί ένα νέο lockdown και η οικονομία να ξαναβρεί τον βηματισμό της από την επόμενη χρονιά.

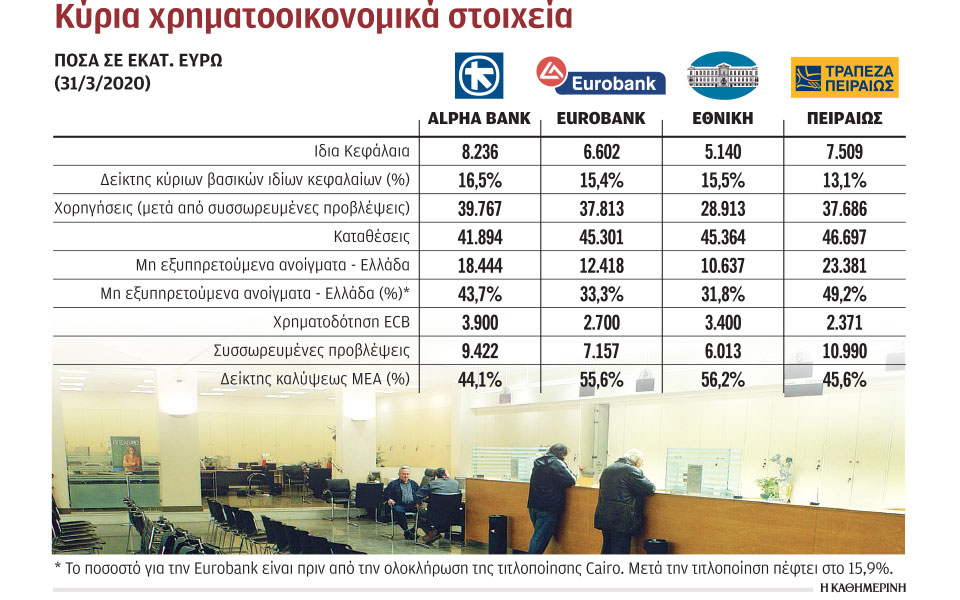

Τα δάνεια που θα πωληθούν μέσω τιτλοποίησης από τις τρεις συστημικές τράπεζες (Alpha, Πειραιώς και Εθνική) ανέρχονται σε 24 δισ. ευρώ και το πρόσφατο κλείσιμο της συναλλαγής Cairo ύψους 7,5 δισ. ευρώ από τη Eurobank δίνει ένα καταρχήν θετικό μήνυμα. Το ενδιαφέρον πλέον μεταφέρεται στη συναλλαγή που προγραμματίζει η Alpha Bank, η οποία αναμένει στα τέλη του μήνα τις μη δεσμευτικές προσφορές για τα χαρτοφυλάκια που περιλαμβάνει στο project Galaxy, συνολικής αξίας 10,5 δισ. ευρώ.

Η συναλλαγή που προγραμματίζει η Alpha Bank συνδυάζει την πώληση της εταιρείας διαχείρισης κόκκινων δανείων, τη Cepal, στοιχείο που διαφοροποιεί το project Galaxy από τις τιτλοποιήσεις (project Vega και Phoenix) ύψους 7 δισ. ευρώ που προγραμματίζει η Τράπεζα Πειραιώς και την τιτλοποίηση Frontier ύψους άνω των 6 δισ. ευρώ που έχει ανακοινώσει η Εθνική Τράπεζα και οι οποίες δεν περιλαμβάνουν τη μεταβίβαση εταιρείας διαχείρισης.

Με δεδομένο ωστόσο ότι όλες οι τιτλοποιήσεις βασίζονται σε δάνεια που φέρουν εξασφαλίσεις ακίνητα, η επίπτωση που θα έχει η οικονομική κρίση στις τιμές των ακινήτων θα αποτελέσει και βασικό προσδιοριστικό παράγοντα των τιμών βάσει των οποίων αυτά τα δάνεια θα πωληθούν. Με βάση τις επικαιροποιημένες εκτιμήσεις της Τράπεζας Πειραιώς, οι τιμές των οικιστικών ακινήτων θα σταθεροποιηθούν τη διετία 2020-21 έναντι αρχικής πρόβλεψης για αύξηση κατά 9%, ενώ οι τιμές των εμπορικών ακινήτων θα αυξηθούν κατά 5,9% έναντι αρχικής πρόβλεψης για 15,5% σωρευτικά στη διετία.

Τα βλέμματα των αναλυτών είναι στραμμένα επίσης στο νέο πρόγραμμα-γέφυρα που επεξεργάζεται η κυβέρνηση με στόχο να καλύψει για εννέα μήνες τις δόσεις των στεγαστικών δανείων για όσα νοικοκυριά επλήγησαν, και το οποίο θα αποτελέσει μια πρώτη ασφαλή εκτίμηση για την επίπτωση της κρίσης σε βραχυπρόθεσμο ορίζοντα.

Σε πιο μακροπρόθεσμο ορίζοντα ωστόσο, αυτό που βαρύνει στις αποτιμήσεις των χαρτοφυλακίων είναι ο νέος πτωχευτικός κώδικας που θα ολοκληρωθεί μέσα στο καλοκαίρι για να ενεργοποιηθεί του χρόνου. Ο νέος πτωχευτικός κώδικας σε συνδυασμό με τις διατάξεις είναι ένα σαφές μήνυμα στην αγορά για το θεσμικό πλαίσιο που θα διέπει τις πτωχεύσεις των νοικοκυριών και των επιχειρήσεων τα επόμενα χρόνια.

Ως καθοριστικής σημασίας αποτιμάται επίσης το ξεκαθάρισμα του νόμου Κατσέλη, που θα δώσει το μήνυμα της άρσης της ασυλίας για τους στρατηγικούς κακοπληρωτές, καθώς και η προστασία που θα δοθεί μέσω του δημόσιου φορέα που θα δημιουργηθεί και ο οποίος θα μπορεί να αγοράζει την πρώτη κατοικία των ευάλωτων οφειλετών.

Η αγορά των τιτλοποιήσεων επανακάμπτει σταδιακά στις μεγάλες ευρωπαϊκές χώρες, όπως η Ιταλία και η Ισπανία, αλλά όπως επισημαίνει σε ανάλυσή του ο διεθνής οίκος αξιολόγησης DBRS, εμπεριέχει υψηλό βαθμό αβεβαιότητας σε σχέση με τις πραγματικές επιπτώσεις που θα έχει η υγειονομική κρίση στην οικονομία.

Οι γενικευμένες αναστολές δόσεων που έχουν εφαρμόσει μέχρι σήμερα οι ελληνικές τράπεζες φτάνουν τα 16 δισ. ευρώ και αντιπροσωπεύουν το 16% του εξυπηρετούμενου χαρτοφυλακίου, χωρίς σε αυτό το ποσό να περιλαμβάνονται οι αντίστοιχες αναστολές δόσεων που έχουν δώσει οι εταιρείες διαχείρισης.

Οι εκτιμήσεις της DBRS φέρουν την Ελλάδα στην τρίτη θέση, μετά την Ιταλία και την Ισπανία, σε ό,τι αφορά την αύξηση των μη εξυπηρετούμενων δανείων λόγω COVID-19, στοιχείο που θα προσμετρήσει στις αποτιμήσεις των χαρτοφυλακίων που πρόκειται να μεταβιβαστούν. Προς το παρόν, οι αναστολές δόσεων που έχουν δώσει οι τράπεζες στους οφειλέτες οι οποίοι επλήγησαν από την κρίση και η ευελιξία των εποπτικών αρχών πανευρωπαϊκά σε ό,τι αφορά τη διαχείριση αυτών των δανείων, μεταθέτουν την εκδήλωση του προβλήματος για μετά το 2020. Ηδη όμως η πλειονότητα των ελληνικών τραπεζών έσπευσε να πάρει από το α΄ τρίμηνο του έτους αυξημένες προβλέψεις σε μια προσπάθεια να προεξοφλήσει μέρος της ζημίας που θα προκύψει όταν πλέον η κρίση θα έχει παρέλθει.