Σε πλήρη εφαρμογή βρίσκεται το νέο καθεστώς διαχείρισης των «κόκκινων» δανείων που περιλαμβάνει αυστηρά δύο επιλογές:

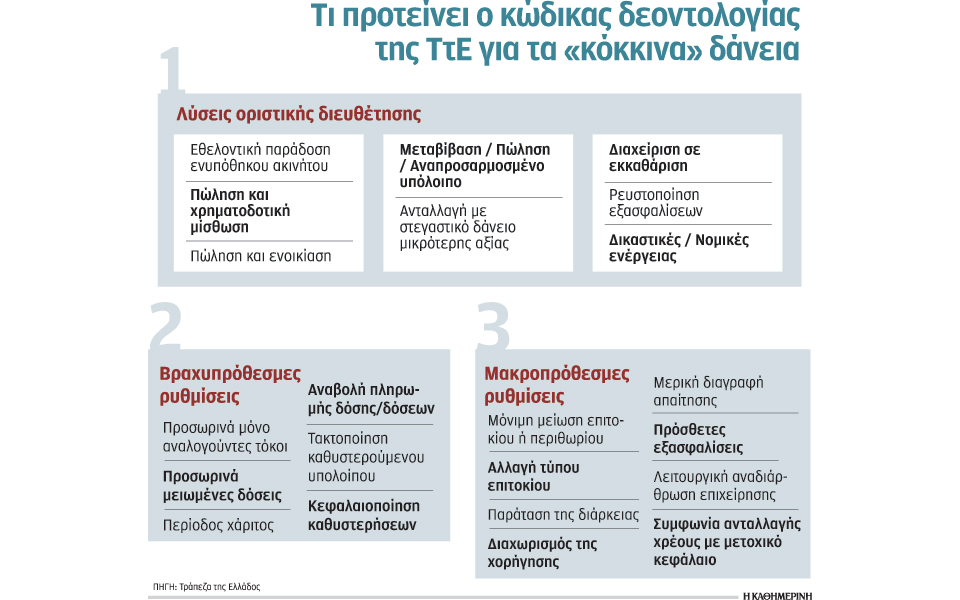

– Οσα ορίζει ο Κώδικας Δεοντολογίας της Τράπεζας της Ελλάδος. Αφορά όσους δεν καταφύγουν στη δικαστική διευθέτηση της οφειλής τους, αλλά θα επιδιώξουν μια εξωδικαστική ρύθμιση της οφειλής μέσα από τη συνεννόηση με την τράπεζα.

– Τις νέες διατάξεις του νόμου Κατσέλη, που προστατεύει συγκεκριμένες κατηγορίες δανειοληπτών με εισοδηματικά κριτήρια και ορισμένης αντικειμενικής αξίας κύρια κατοικία.

Ηδη πάνω από μισό εκατομμύριο δανειολήπτες που εμφανίζουν καθυστέρηση στην καταβολή της δόσης του στεγαστικού, καταναλωτικού ή επαγγελματικού δανείου τους έχουν λάβει ειδοποίηση από την τράπεζα, μέσω της οποίας καλούνται να προσέλθουν στο κατάστημα προσκομίζοντας πλήρη στοιχεία για την οικονομική τους κατάσταση. Βάσει της οικονομικής τους δυνατότητας, όπως αυτή προκύπτει από τα φορολογικά στοιχεία, η τράπεζα θα προτείνει μια λύση για τη ρύθμιση της οφειλής, που μπορεί, εκτός από τις παραδοσιακές λύσεις, όπως η επιμήκυνση της διάρκειας του δανείου, η μείωση της δόσης στο μισό με κεφαλαιοποίηση των τόκων κ.ά., να περιλαμβάνει και νέες λύσεις, όπως το split balance. Πρόκειται για τη δυνατότητα διαχωρισμού της οφειλής σε δύο μέρη, που δίνει τη δυνατότητα στον δανειολήπτη να αποπληρώνει για συγκεκριμένο χρονικό διάστημα ένα μέρος του δανείου του και την επανεξέταση του υπολοίπου της οφειλής σε μεταγενέστερο χρόνο. Η διάρκεια της επανεξέτασης ποικίλλει από τράπεζα σε τράπεζα και μπορεί να ξεκινά από τα τέσσερα χρόνια και να φθάνει έως και τα είκοσι. Η λογική αυτής της ρύθμισης, εκτός από το γεγονός ότι μειώνει κατά πολύ τη δόση του δανείου στο μεσοδιάστημα, δηλαδή έως την επανεξέταση του υπολοίπου της οφειλής, βασίζεται στην προοπτική βελτίωσης της οικονομικής κατάστασης του οφειλέτη, είτε μέσα από την είσπραξη ενός μελλοντικού εσόδου (εφάπαξ, ρευστοποίηση ασφαλιστηρίου συμβολαίου κ.ά.) είτε μέσα από την αποκατάσταση ενός ικανοποιητικού επιπέδου εισοδήματος.

Συνεργασία οφειλέτη

Στη βεντάλια των νέων επιλογών μπαίνει και επίσημα η δυνατότητα διαγραφής της οφειλής, που μπορεί να συνομολογηθεί με τον οφειλέτη όταν κριθεί ότι το επίπεδο του εισοδήματός του δεν αρκεί για την αποπληρωμή της οφειλής του. Οι τράπεζες υπεραμύνονται των νέων διαδικασιών που εισάγει ο Κώδικας Δεοντολογίας και επιμένουν «σε ένα εποικοδομητικό διάλογο με τον δανειολήπτη», ο οποίος, όπως υποστηρίζουν, «αποκτά το δικαίωμα να αντιπροτείνει λύσεις για τη διευθέτηση της οφειλής του». Αναγκαία προϋπόθεση είναι η συνεργασία του οφειλέτη με την τράπεζα, έτσι ώστε να αναζητηθεί από κοινού μια λύση που θα επιτρέπει την απεμπλοκή της καθυστέρησης. Σε διαφορετική περίπτωση, θα θεωρηθεί ως μη συνεργάσιμος, χαρακτηρισμός που ανοίγει τον δρόμο για τον πλειστηριασμό του ακινήτου του, ακόμη και αν πρόκειται για την πρώτη του κατοικία.

Σταδιακά και εντός του πρώτου τριμήνου, θα προχωρήσει και η σύσταση των νέων εταιρειών διαχείρισης, αφού προηγουμένως η ΤτΕ ολοκληρώσει τη διαμόρφωση του θεσμικού πλαισίου που θα προβλέπει τον τρόπο λειτουργίας αυτών των εταιρειών. Ρόλος των εταιρειών διαχείρισης απαιτήσεων από μη εξυπηρετούμενα δάνεια δεν θα είναι η εξαγορά χαρτοφυλακίων δανείων, αλλά η διαχείρισή τους, εισάγοντας με τη σειρά τους νέες δυνατότητες για τον δανειολήπτη, όπως η πώληση του ακινήτου για την αποπληρωμή του δανείου ή η ενοικίασή του.

Αυστηρότερα τα νέα κριτήρια του νόμου Κατσέλη

Η ταλαιπωρία όσων επέλεξαν να προσφύγουν στον νόμο Κατσέλη για την προστασία της πρώτης τους κατοικίας, με βάση τις ευνοϊκές διατάξεις που εξέπνευσαν στο τέλος του χρόνου, θα συνεχιστεί και το επόμενο δίμηνο.

Oσοι έσπευσαν να καταφύγουν στο νόμο την τελευταία στιγμή, έχουν περιθώριο 45 ημερών από την ημέρα υποβολής της αίτησης να συγκεντρώσουν τα αναγκαία δικαιολογητικά, ενώ σε επικαιροποίηση της αίτησής τους, έως τις 19 Φεβρουαρίου θα πρέπει να προχωρήσουν και όσοι έχουν υποβάλει αίτηση κατά το παρελθόν.

Καθυστερήσεις

Εκτός από τα οικονομικά δεδομένα βάσει των φορολογικών τους δηλώσεων, οι αιτούντες θα πρέπει να προσκομίσουν στο δικαστήριο τις βεβαιώσεις οφειλών και τις δανειακές συμβάσεις που έχουν υπογράψει με την τράπεζα. Από τις ενώσεις καταναλωτών γίνεται λόγος για μεγάλες καθυστερήσεις, που, αν δεν ομαλοποιηθούν το αμέσως προσεχές διάστημα, ενδέχεται να «πετάξουν» έξω μεγάλο αριθμό όσων υπέβαλαν αίτηση τον Δεκέμβριο ή και νωρίτερα.

Τα νέα κριτήρια του νόμου Κατσέλη που ισχύουν από την 1η Ιανουαρίου περιορίζουν την προστασία για όσους η αντικειμενική αξία της κύριας κατοικίας τους είναι έως 120.000 ευρώ εάν πρόκειται για άγαμο, προσαυξημένη κατά 40.000 ευρώ εάν είναι έγγαμος και κατά 20.000 ευρώ για κάθε παιδί. Το ετήσιο εισόδημα με βάση τις εύλογες δαπάνες διαβίωσης θα πρέπει να είναι στα 8.180 για τον άγαμο ή στα 13.917 όταν πρόκειται για ζευγάρι και έως 20.639 ευρώ όταν πρόκειται για τετραμελή οικογένεια. Η δόση που θα χρειαστεί να πληρώσει ο δανειολήπτης για 20 τουλάχιστον χρόνια θα προσδιοριστεί από το δικαστήριο με βάση την αξία της κατοικίας εάν αυτή έβγαινε σε πλειστηριασμό και, αν αδυνατεί να την πληρώσει, το Δημόσιο έχει δεσμευθεί ότι θα συνεισφέρει.

Η δεύτερη κατηγορία που μπορεί να ενταχθεί στον νόμο Κατσέλη, χωρίς ωστόσο να προσδοκά στη συνεισφορά του Δημοσίου, είναι αυτή που η αντικειμενική αξία της κύριας κατοικίας της είναι έως 180.000 ευρώ για τον άγαμο ή 220.000 για τον έγγαμο, προσαυξημένη κατά 20.000 για κάθε τέκνο έως τρία. Το εισόδημα ορίζεται έως τα 13.906 ευρώ για τον άγαμο, έως 23.659 ευρώ για τον έγγαμο και προσαυξάνεται κατά 5.714 ευρώ για κάθε παιδί.