Η σταθεροποίηση και εν συνεχεία η αποκλιμάκωση του ύψους των μη εξυπηρετούμενων δανείων αποτελούν το κρίσιμο ζήτημα για τις τράπεζες, για τη διετία 2014-2015. Η εξέλιξη των επισφαλειών θα καθορίσει την κερδοφορία των τραπεζών και κατ’ επέκταση τη διάθεση και την ικανότητά τους για τη χρηματοδότηση της εγχώριας οικονομίας.

Οι εξελίξεις τους τελευταίους μήνες είναι ιδιαίτερα ενθαρρυντικές: οι τράπεζες εμφανίζουν για πάνω από δύο συνεχόμενα τρίμηνα μείωση του ρυθμού σχηματισμού νέων μη εξυπηρετούμενων δανείων, εξέλιξη που τους επιτρέπει να μειώνουν το ύψος των προβλέψεων που διενεργούν. Μάλιστα στο τελευταίο τρίμηνο του 2013 τόσο η Alpha Bank όσο και η Εθνική Τράπεζα παρουσίασαν μείωση του ύψους των επισφαλειών. Οπως προκύπτει από τα στοιχεία της Τράπεζας της Ελλάδος (ΤτΕ), ο ρυθμός σχηματισμού δανείων σε καθυστέρηση ήταν συγκρατημένος μέχρι το 2010, αλλά αυξήθηκε σημαντικά το 2011 και το 2012, ως αποτέλεσμα της βάθυνσης της ύφεσης και της γενικευμένης αβεβαιότητας που φαίνεται να επηρέασαν τη συναλλακτική συμπεριφορά. Ωστόσο στο εννεάμηνο του 2013 παρουσίασε σημάδια σταθεροποίησης.

Οπως σημειώνουν στην «Κ» στελέχη τραπεζών, η μείωση αυτή δεν σημαίνει ότι τα προβλήματα στην πραγματική οικονομία έχουν ξεπεραστεί, αλλά οφείλεται στο γεγονός ότι ένας μεγάλος αριθμός νοικοκυριών και μικρών επιχειρήσεων, που μέχρι τώρα δεν πλήρωνε τις υποχρεώσεις του, έχει ενταχθεί σε ρυθμίσεις και έχει επιστρέψει σε μια κανονικότητα. Οπως σημειώνουν, θα απαιτηθεί αρκετός χρόνος μέχρι να δούμε μείωση των «κόκκινων» δανείων λόγω της οικονομικής ανάπτυξης. Σύμφωνα με την ΤτΕ, οι τράπεζες, διστακτικά στην αρχή και πιο ενεργά στη συνέχεια, προέβησαν σε ρυθμίσεις δανείων με στόχο να διευκολύνουν τους δανειολήπτες και να περιορίσουν τον σχηματισμό δανείων σε καθυστέρηση. Παράλληλα, οι τράπεζες επιδίωξαν να επαυξήσουν τις εξασφαλίσεις για την κάλυψη δανείων που είχαν ήδη χορηγηθεί (με στόχο να μειώσουν τη ζημία σε περίπτωση αθέτησης) και κατέστησαν πιο αυστηρά τα κριτήρια χορήγησης νέων δανείων.

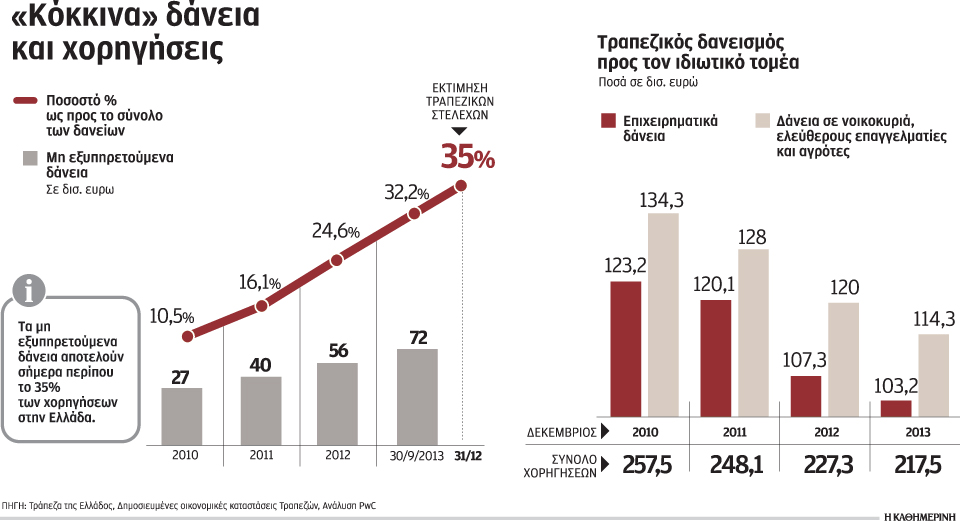

Σύμφωνα με τα πιο πρόσφατα στοιχεία στο τέλος Σεπτεμβρίου, τα μη εξυπηρετούμενα δάνεια ανήλθαν στο 31,2%, ενώ σύμφωνα με εκτιμήσεις στελεχών τραπεζών, στο τέλος Δεκεμβρίου 2013 τα «κόκκινα» δάνεια προσέγγιζαν το 35% του συνόλου. Οπως και τα προηγούμενα έτη, στο τέλος Σεπτεμβρίου 2013 το υψηλότερο ποσοστό δανείων σε καθυστέρηση παρατηρήθηκε στα καταναλωτικά δάνεια (45,8%), δεδομένου ότι συνήθως δεν καλύπτονται από εξασφαλίσεις. Τα στεγαστικά δάνεια εμφάνισαν χαμηλότερο ποσοστό καθυστερήσεων 25,8% τον Σεπτέμβριο 2013, ενώ το αντίστοιχο ποσοστό για τα επιχειρηματικά δάνεια ήταν 31,2%.

Ετσι τα μη εξυπηρετούμενα δάνεια ξεπερνούν τα 75 δισ. ευρώ, ποσό υπερδιπλάσιο των κεφαλαίων των τραπεζών, και σύμφωνα με τις εκτιμήσεις θα ξεπεράσουν τα 85 δισ. ευρώ στο τέλος του 2014. Από τα παραπάνω ποσά, περίπου το ήμισυ καλύπτεται από τις προβλέψεις που έχουν πραγματοποιήσει οι τράπεζες.

Στελέχη τραπεζών σημειώνουν ότι η άνοδος των «κόκκινων» δανείων θα συνεχιστεί με μειούμενο ρυθμό, και από τα μέσα της εφετινής χρονιάς θα ξεκινήσει η αποκλιμάκωσή τους. Εκτιμούν ότι στο τέλος του 2014 τα μη εξυπηρετούμενα δάνεια θα βρεθούν στο 40% περίπου. Ωστόσο, η εκτίμηση αυτή στηρίζεται σε μια κρίσιμη παραδοχή: ότι η πορεία της οικονομίας θα είναι ομαλή και θα επιβεβαιωθούν οι εκτιμήσεις της κυβέρνησης και της τρόικας ότι το 2014 θα έχουμε αύξηση του ΑΕΠ.

Ασφαλώς το απόλυτο νούμερο των επισφαλειών συνεχίζει να αυξάνεται, ωστόσο η οριακή μεταβολή μειώνεται, εξέλιξη ιδιαίτερα θετική για τις τράπεζες. Παράλληλα, η ραγδαία αποκλιμάκωση του κόστους χρηματοδότησης, μέσω της πτώσης των επιτοκίων καταθέσεων, δίνει σημαντική ώθηση στη λειτουργική κερδοφορία των τραπεζών, γεγονός που τις καθιστά πιο ανθεκτικές στην απορρόφηση των κραδασμών που προκαλούν οι επισφάλειες.

Επιχείρηση «Διάσωση»

Οι τράπεζες αισιοδοξούν ότι τμήμα των περίπου 80 δισ. ευρώ που σήμερα δεν εξυπηρετούνται θα διασωθεί. Το δύσκολο αυτό έργο θα αναλάβουν οι εξειδικευμένες διευθύνσεις διαχείρισης προβληματικών δανείων, τις οποίες δημιούργησαν όλες οι συστημικές τράπεζες. Στόχος των διευθύνσεων αυτών δεν είναι το «ξεφόρτωμα» των προβληματικών δανείων, αλλά η επιλογή των εταιρειών εκείνων που εμφανίζονται να διατηρούν πιθανότητες επιβίωσης και, μέσω συγχωνεύσεων, αναδιαρθρώσεων υποχρεώσεων και αυξήσεων κεφαλαίων, να τους δώσουν το «φιλί της ζωής» ώστε τελικά να ανακτήσουν ένα τμήμα των αρχικών δανείων. Αν η επιχείρηση διάσωσης επιχειρήσεων έχει θετικά αποτελέσματα, τότε οι τράπεζες θα έχουν ένα σημαντικό όφελος που σε βάθος πενταετίας μπορεί να αποδώσει ένα ιδιαίτερα αυξημένο μπόνους στην κερδοφορία και κατ’ επέκταση στους μετόχους των τραπεζών.