Η Ελλάδα εμφανίζεται «πρωταθλήτρια» στις αναλήψεις μετρητών από τα ATM. Οι πιστωτικές κάρτες μειώνονται συνεχώς εδώ και πέντε χρόνια και μαζί με αυτές συρρικνώνονται και οι συναλλαγές με «πλαστικό χρήμα». Οι συναλλαγές με κάρτα –πάσης φύσεως κάρτα– ανά κάτοικο είναι οι λιγότερες μεταξύ όλων των χωρών της Ευρώπης, ενώ χαμηλή είναι και η διείσδυση των συσκευών ανάγνωσης των καρτών (POS) στα εμπορικά καταστήματα. Τι δείχνουν όλα αυτά τα στοιχεία; Οτι δεν υπάρχει καμία κουλτούρα χρήσης του «πλαστικού χρήματος» και η κυβέρνηση θα αντιμετωπίσει πολύ μεγάλες δυσκολίες στην προσπάθειά της να συλλάβει το «μαύρο» χρήμα, καθιστώντας υποχρεωτική την πληρωμή συναλλαγών μέσω του τραπεζικού συστήματος.

Στο προσχέδιο νόμου που ήδη έχουν αρχίσει να προετοιμάζουν οι υπηρεσίες του υπ. Οικονομικών (ΥΠΟΙΚ), προκειμένου να νομοθετηθούν τα μέτρα που θα συμφωνηθούν με τους θεσμούς, έχει συμπεριληφθεί διάταξη η οποία προβλέπει ότι οι συναλλαγές άνω των 70 ευρώ στα νησιά με πληθυσμό άνω των 4.100 κατοίκων θα πρέπει να γίνονται μέσω πιστωτικής κάρτας, ηλεκτρονικής τραπεζικής (e-banking), τραπεζικής κατάθεσης σε εξόφληση τιμολογίου ή τραπεζικής επιταγής. Μάλιστα, το προσχέδιο της διάταξης αναφέρεται στις συναλλαγές μόνο των νησιών που υπάγονται σήμερα στο ευνοϊκό καθεστώς ΦΠΑ (Κυκλάδες, Δωδεκάνησα, Βόρειες Σποράδες κ.λπ.) και όχι στο σύνολο των νησιών της χώρας.

Δεν είναι η πρώτη φορά που το ΥΠΟΙΚ θα επιχειρήσει να «τονώσει» –και μάλιστα διά νόμου– την πληρωμή των συναλλαγών μέσω του τραπεζικού συστήματος. Είχε προηγηθεί το 2010 αντίστοιχη προσπάθεια, που τότε είχε επικεντρωθεί στις μεγάλες συναλλαγές. Με τον νόμο 3842/2010, που ψηφίστηκε την πρώτη χρονιά του Μνημονίου, κατέστη υποχρεωτική η πληρωμή μέσω τράπεζας όλων των συναλλαγών άνω των 3.000 ευρώ μεταξύ επιχειρήσεων και ιδιωτών. Ο νόμος παραμένει και σήμερα σε ισχύ και, μάλιστα, από 1/1/2012 το όριο έχει κατεβεί στα 1.500 ευρώ (παραμένει στις 3.000 ευρώ για συναλλαγές μεταξύ επιχειρήσεων).

Ωστόσο, όπως παραδέχονται και στο ΥΠΟΙΚ, η απόδοση του μέτρου είναι σχεδόν μηδενική για τρεις βασικούς λόγους:

1. Οι επιχειρήσεις «σπάνε» τις συναλλαγές σε περισσότερες αποδείξεις ώστε καμία από αυτές να μην ξεπερνά το όριο των 1.500 ευρώ. Ετσι, για την απόκτηση μιας τραπεζαρίας, ο καταναλωτής εμφανίζεται να αγοράζει ξεχωριστά τις καρέκλες από το τραπέζι. Το μέτρο έχει «δουλέψει» μόνο σε αγαθά μεγάλης αξίας, όπως τα αυτοκίνητα.

2. Δεν υπάρχει δυνατότητα ελέγχου του μέτρου. Η μοναδική πιθανότητα εντοπισμού θα ήταν, κατά τον τακτικό έλεγχο μιας επιχείρησης, να αναζητηθεί αν η είσπραξη για τα ποσά άνω των 1.500 ευρώ έχει γίνει μέσω τραπεζικού συστήματος.

3. Δεν είναι καθόλου σαφές το αν επιβάλλονται ποινές σε περίπτωση εντοπισμού παράβασης.

Ακόμη μία προσπάθεια για να εμφανιστούν οι συναλλαγές μέσω του τραπεζικού συστήματος ήταν και αυτή που έγινε με την αλλαγή του κώδικα φορολογίας εισοδήματος. Εχει συμπεριληφθεί διάταξη, η οποία ορίζει ότι όλες οι συναλλαγές άνω των 500 ευρώ θα πρέπει να «περνούν» από τις τράπεζες, διότι διαφορετικά δεν θα αναγνωρίζονται ως «επαγγελματικές δαπάνες». Και με αυτό το μέτρο παρέμεινε το βασικό πρόβλημα: η αδυναμία εντοπισμού της «μαύρης» συναλλαγής.

Εναλλακτικές λύσεις

Το συγκεκριμένο πρόβλημα, που είναι και το κυρίαρχο, μπορεί να αντιμετωπιστεί μόνο με τόνωση της «ζήτησης» για την έκδοση αποδείξεων. Εναλλακτικές λύσεις που έχουν πέσει στο τραπέζι είναι:

1. Οι κληρώσεις με τις αποδείξεις να παίζουν τον ρόλο λαχνού (το μέτρο θα νομοθετηθεί, με στόχο να τεθεί σε εφαρμογή έστω πιλοτικά μέσα στη χρονιά).

2. Η διασύνδεση του αφορολογήτου της κλίμακας με τη συγκέντρωση αποδείξεων (προς το παρόν, υπάρχει το παράδοξο αποδείξεις να μη ζητούνται από ελεύθερους επαγγελματίες).

3. Η επιστροφή μετρητών (υπό μορφή bonus) για την πριμοδότηση των συναλλαγών που θα πληρώνονται με κάρτα (ως μια παραλλαγή αυτής της πρότασης έχει συζητηθεί η εφαρμογή χαμηλότερου συντελεστή ΦΠΑ για τις αγορές μέσω κάρτας).

«Προσγείωση» στην πραγματικότητα

Ακόμη και με τη θέσπιση σοβαρών κινήτρων για την έκδοση αποδείξεων, η κυβέρνηση θα κληθεί να αντιμετωπίσει και σοβαρά πρακτικά προβλήματα. Ποια είναι τα κυριότερα εξ αυτών; Η συνεχιζόμενη μείωση του αριθμού των πιστωτικών αλλά και η περιορισμένη διείσδυση των συσκευών ανάγνωσης (POS). Ακόμη και πρόθυμοι να γίνουν ξαφνικά οι Ελληνες να χρησιμοποιήσουν το «πλαστικό χρήμα», θα πρέπει και να μπορούν.

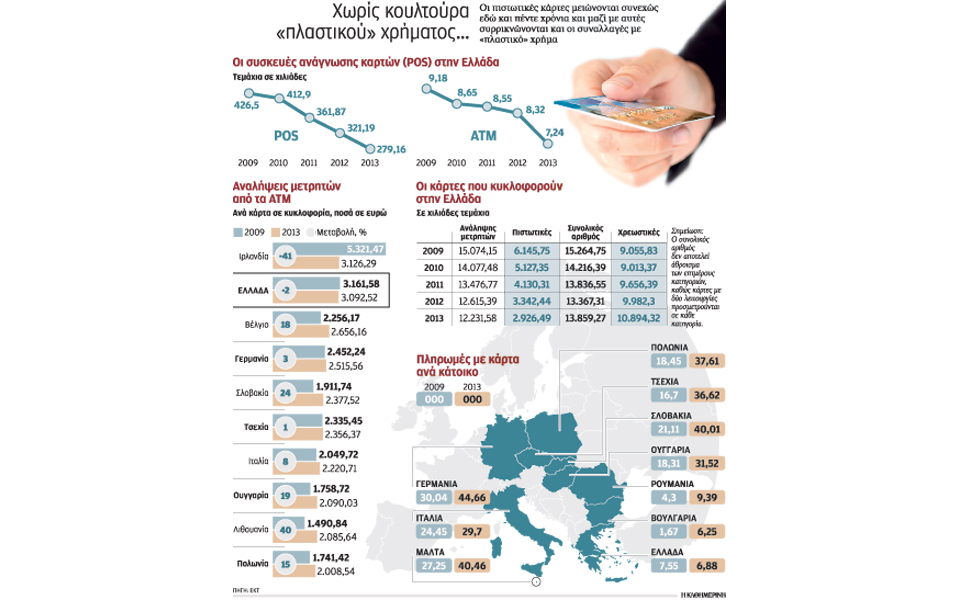

• Ο αριθμός των πιστωτικών καρτών που παραμένουν ενεργές μειώνεται με μεγάλη ταχύτητα. Στο τέλος του 2013, σύμφωνα με την ΕΚΤ, βρίσκονταν σε κυκλοφορία 2,926 εκατομμύρια πιστωτικές έναντι 6,145 εκατ. πιστωτικών στο τέλος του 2009, ενώ σήμερα εκτιμάται ότι ο αριθμός τους πλησιάζει τα 2,5 εκατομμύρια. Από αυτές, ένα υποσύνολο παραμένει ενεργό καθώς εκατοντάδες χιλιάδες είτε έχουν φτάσει στο «πλαφόν» (που σημαίνει ότι δεν υπάρχουν περιθώρια για περισσότερες συναλλαγές) είτε δεν χρησιμοποιούνται με πρωτοβουλία των ίδιων των κατόχων.

• Σημειώνεται ραγδαία μείωση στον αριθμό των συσκευών ανάγνωσης καρτών (POS). To 2009, οι συσκευές ήταν 426,5 χιλιάδες και στο τέλος του 2013 είχαν μειωθεί στις 279,16 χιλιάδες. Η μείωση οφείλεται στις συγχωνεύσεις στο τραπεζικό σύστημα, αλλά και στην ενοποίηση των POS από τις τράπεζες. Αν και ο αριθμός τους δεν είναι μικρός σε σχέση με τις υπόλοιπες ευρωπαϊκές χώρες (η Ολλανδία έχει 250.000 μηχανήματα και η Φινλανδία 196 χιλιάδες), η διείσδυσή τους στην ελληνική αγορά είναι μικρή, ειδικά εάν συνεκτιμηθεί η ιδιαιτερότητα της χώρας μας λόγω της δραστηριοποίησης εκατοντάδων χιλιάδων μικρομεσαίων επιχειρήσεων.

Η μεγάλη εξάρτηση των Ελλήνων από τα μετρητά

Ο ηλικιωμένος περίμενε υπομονετικά να έρθει η σειρά του για να εισπράξει τη σύνταξή του. Οταν έφτασε μπροστά στο γκισέ, ζήτησε από τον υπάλληλο να του δώσει το ποσό σε μετρητά. Και όταν τα πήρε στα χέρια του και… βεβαιώθηκε ότι όλα είναι εντάξει, ζήτησε και πάλι να κατατεθεί το μεγαλύτερο μέρος του ποσού στον τραπεζικό του λογαριασμό.

Μπορεί τέτοιου είδους καθημερινά περιστατικά να μην αποτελούν τον «κανόνα», ωστόσο δείχνουν την εξάρτηση που έχουν οι Ελληνες από τα μετρητά. Η εξάρτηση αυτή αποδεικνύεται και με στατιστικά στοιχεία, ενώ, όπως προκύπτει από την επεξεργασία των στοιχείων της ΕΚΤ, η Ελλάδα κατατάσσεται σε μία από τις πρώτες θέσεις της Ευρώπης όσον αφορά στη χρήση του φυσικού χρήματος και σε μία από τις τελευταίες όσον αφορά στη χρήση του πλαστικού χρήματος.

• Μετρώντας τις αναλήψεις μετρητών μέσω των ΑΤΜ ανά κάρτα –δείκτης που μπορεί να αποτελέσει σημείο σύγκρισης μεταξύ των ευρωπαϊκών χωρών δεδομένου ότι οι απόλυτοι αριθμοί επηρεάζονται τόσο από τον πληθυσμό όσο και από το μέγεθος της οικονομίας– η ΕΚΤ κατέταξε την Ελλάδα στη 2η θέση μεταξύ όλων των ευρωπαϊκών χωρών. Κάθε κάρτα χρησιμοποιείται σε ετήσια βάση για την ανάληψη μετρητών συνολικού ύψους 3.092 ευρώ. Το αντίστοιχο ποσό το 2009, έτος έναρξης της κρίσης, ήταν 3.162 ευρώ. Δηλαδή κατά τη διάρκεια της ύφεσης παρουσιάστηκε μικρή μείωση στις αναλήψεις μετρητών μόλις κατά 2%. Την πρώτη θέση καταλαμβάνει η Ιρλανδία με 3.126 ευρώ. Ωστόσο, στη συγκεκριμένη χώρα οι αναλήψεις μετρητών σε σχέση με το 2009 έχουν μειωθεί κατά 41%. Ολες οι υπόλοιπες χώρες βρίσκονται σε πολύ χαμηλότερα επίπεδα. Ο μέσος όρος για τις χώρες της Ευρωζώνης διαμορφώνεται στα 2.009 ευρώ, ενώ για την Ευρωπαϊκή Ενωση στα 1.802,66 ευρώ.

• Οι πληρωμές με κάρτα ανά κάτοικο είναι στην Ελλάδα οι λιγότερες στην Ευρώπη καθώς σε κάθε Ελληνα αντιστοιχούν μόλις 6,88 συναλλαγές σε ετήσια βάση. Μάλιστα, σε σχέση με το 2009 έχει παρατηρηθεί μείωση αφού ο αντίστοιχος δείκτης πριν από πέντε χρόνια διαμορφωνόταν στο 7,55. Χειρότερη επίδοση από την Ελλάδα καταγράφει μόνο η Βουλγαρία, η οποία όμως κινείται σε εντελώς αντίθετη κατεύθυνση. Το 2013, οι συναλλαγές με κάρτα ανά κάτοικο ήταν 6,25 από μόλις 1,67 το 2009. Ο μέσος όρος της Ευρωζώνης απέχει πάρα πολύ από την Ελλάδα. Διαμορφώνεται στις 75,92 συναλλαγές ανά κάτοικο, ενώ για την Ευρωπαϊκή Ενωση διαμορφώνεται στις 85,83 συναλλαγές. Ποιες χώρες πρωταγωνιστούν στην Ευρώπη; Η Δανία και η Σουηδία. Ειδικά η πρώτη έχει φτάσει στις 243,08 συναλλαγές ανά κάτοικο, που σημαίνει ότι πλέον η χρήση κάρτας είναι καθημερινή συνήθεια. Μάλιστα, η συγκεκριμένη χώρα βρίσκεται ένα βήμα πριν από το να καταργήσει εντελώς τις συναλλαγές με χρήμα σε φυσική μορφή. Και μόνο ένα στοιχείο δείχνει τη διαφορά: ο αριθμός των συναλλαγών με κάρτα στην Ελλάδα ανεξαρτήτως κατηγορίας ανέρχεται στα 77 εκατομμύρια σε ετήσια βάση. Ο αντίστοιχος αριθμός για τη Δανία διαμορφώνεται σε 1,36 δισεκατομμύριο.

• Στην Ελλάδα, η διενέργεια μιας συναλλαγής μέσω τραπέζης έχει συνδεθεί με τις μεγάλες κινήσεις σε αξία. Η μέση αξία μιας συναλλαγής με κάρτα διαμορφώνεται στα 74 ευρώ όταν ο μέσος όρος της Ευρωζώνης και της Ευρωπαϊκής Ενωσης είναι στα 49,9 ευρώ. Μόνο η Κύπρος εμφανίζει μεγαλύτερο μέσον όρο αξίας από την Ελλάδα (77,8 ευρώ) αλλά και το Λουξεμβούργο (74,5 ευρώ). Στη 2η χώρα, βέβαια, αυτό δικαιολογείται και λόγω του επιπέδου των τιμών καθώς είναι μία από τις ακριβότερες χώρες της Ευρώπης. Σε επίσης ακριβές χώρες όπως η Γερμανία, η Δανία και η Ολλανδία, η αξία της μέσης συναλλαγής πέφτει ακόμη και κάτω από τα 40-50 ευρώ. Αυτό δείχνει ότι οι ξένοι έχουν κάνει τις κάρτες κομμάτι της καθημερινότητάς τους. Αξίζει να σημειωθεί ότι το 2009 η μέση αξία ανά συναλλαγή ξεπερνούσε στην Ελλάδα τα 100 ευρώ, φτάνοντας σε διπλάσια επίπεδα από τον ευρωπαϊκό μέσο όρο.

• Η συνολική αξία των συναλλαγών με κάρτα στην Ελλάδα διαμορφώνεται στα 5,76 δισεκατομμύρια ευρώ για το 2013 έναντι 8,51 δισ. ευρώ το 2009. Αν αναλογιστεί κανείς τη συνολική αξία των συναλλαγών στη λιανική (πάνω από 100 δισ. ευρώ) τότε το μερίδιο του πλαστικού χρήματος είναι ελάχιστο. Σε χώρες με αντίστοιχο πληθυσμό της Ελλάδας (π.χ. Πορτογαλία) η αξία των συναλλαγών με κάρτα είναι 10 φορές μεγαλύτερη και φτάνει τα 56 δισεκατομμύρια ευρώ. Υπάρχει μία ακόμη διαφορά της Ελλάδας με τις υπόλοιπες χώρες: Από τα 5,76 δισ. ευρώ τα 4,18 δισεκατομμύρια ευρώ αφορούν συναλλαγές με πιστωτικές κάρτες. Ξοδεύουμε μέσω των πιστωτικών τα ίδια χρήματα που ξοδεύουν και οι… Γερμανοί ή οι Δανοί (ειδικά η Γερμανία έχει πολλαπλάσιο πληθυσμό συγκριτικά με την Ελλάδα). Το 2009, μάλιστα, οι συναλλαγές με πιστωτική έφταναν στην Ελλάδα τα 7,12 δισεκατομμύρια ευρώ όταν στη Γερμανία ήταν 2,71 δισ. ευρώ και στη Δανία 3,13 δισεκατομμύρια ευρώ.