Ενας μήνας με μόλις δεκαέξι εργάσιμες μέρες είναι ένας κακός μήνας για τις τράπεζες και την προσπάθειά τους να μειώσουν τα «κόκκινα» δάνεια. Τέτοιος ήταν ο Απρίλιος που εξελίχθηκε σε μια άνιση μάχη από την πλευρά των τραπεζών μείωσης των μη εξυπηρετούμενων δανείων, έπειτα από ένα δύσκολο πρώτο τρίμηνο.

Η αιτία είναι απλή. Οι τράπεζες έχουν στη διάθεσή τους δεκαέξι εργάσιμες μέρες για να επικοινωνήσουν με τους πελάτες τους και να τους προτείνουν μια λύση για την οφειλή τους. Από την άλλη, οι οφειλέτες έχουν 30 ολόκληρες μέρες τη δυνατότητα αθέτησης της οφειλής, ενώ η ραστώνη των εορταστικών ημερών επιβαρύνει την κατάσταση, καθώς λειτουργεί αποτρεπτικά σε κάθε διάθεση διευθέτησης. Τα στοιχεία από τις τράπεζες δείχνουν ότι η τάση δημιουργίας νέων «κόκκινων» δανείων τον Απρίλιο επιδεινώθηκε, και στα 2 δισ. ευρώ νέων «κόκκινων» δανείων που είχαν δημιουργηθεί το πρώτο τρίμηνο, προστέθηκαν άλλα 500 εκατ. ευρώ περίπου. Ο Μάιος για τον οποίο δεν υπάρχουν ακόμη ασφαλή στοιχεία φαίνεται να είναι καλύτερος μήνας, αλλά το καθαρό αποτέλεσμα είναι αμφίβολο αν καταλήγει σε ουσιαστική αποκλιμάκωση.

Η αποτύπωση

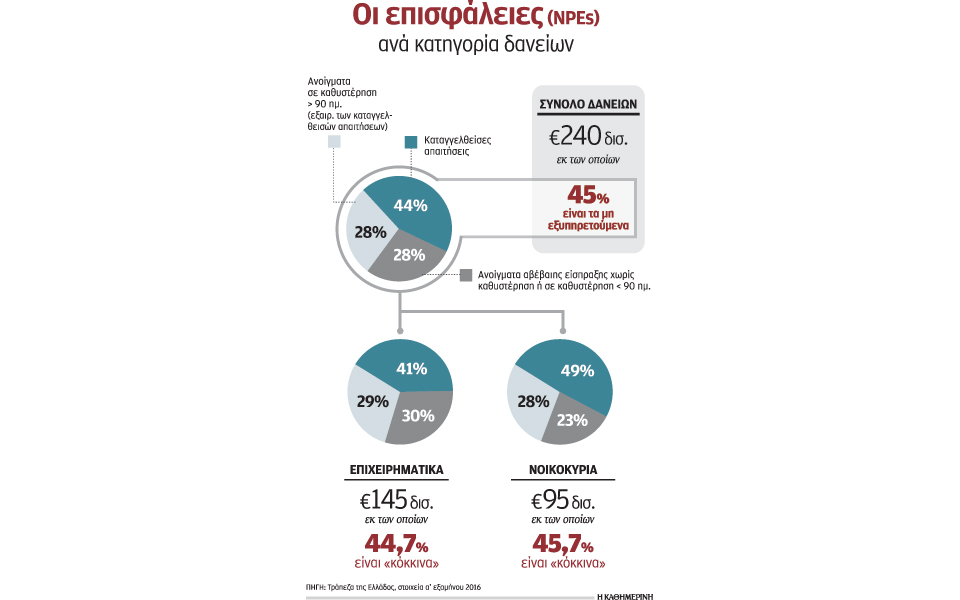

Οι εξελίξεις δυσκολεύουν την προσπάθεια των τραπεζών να μειώσουν αποτελεσματικά τα «κόκκινα» δάνεια, κάτι που διαφάνηκε στα αποτελέσματα του πρώτου τριμήνου. Τα στοιχεία δείχνουν ότι παρά τη μείωση των μη εξυπηρετούμενων ανοιγμάτων (Non Performing Exposures – NPEs) τα μη εξυπηρετούμενα δάνεια (Non Performing Loans – NPLs), δηλαδή αυτά που βρίσκονται σε καθυστέρηση πάνω από 90 ημέρες, σε αρκετές κατηγορίες αυξήθηκαν. Η διαφορά μεταξύ μη εξυπηρετούμενων ανοιγμάτων, των «πορτοκαλί» δηλαδή οφειλών, και μη εξυπηρετούμενων δανείων, των «κόκκινων» δηλαδή οφειλών, είναι ότι τα πρώτα περιλαμβάνουν και αυτά που έχουν ρυθμιστεί μία ή περισσότερες φορές και μένει να αποδειχθεί εάν θα συνεχίσουν να εξυπηρετούνται.

Η διαφορά είναι λεπτή, αλλά έχει υιοθετηθεί ως κανόνας από την Ευρωπαϊκή Εποπτική Αρχή μετά τη διαπίστωση ότι πολλές τράπεζες –όχι μόνο στην Ελλάδα– ρύθμιζαν ένα δάνειο και το μετέφεραν αυτόματα στο χαρτοφυλάκιο των εξυπηρετούμενων για να εμφανίσουν καλύτερη εικόνα των επισφαλειών τους. Η πρακτική αυτή αποδείχθηκε βραχυπρόθεσμη, αφού πολύ σύντομα ο οφειλέτης βρισκόταν ξανά σε αδυναμία, αθετώντας και πάλι την υποχρέωσή του, με συνέπεια το δάνειο να ξανακοκκινίζει εκ νέου. Ετσι υιοθετήθηκε ως πιο αντιπροσωπευτική πρακτική η υποχρέωση μείωσης των μη εξυπηρετούμενων ανοιγμάτων.

Πρακτικά αυτό σημαίνει ότι ένα δάνειο για να θεωρηθεί «πράσινο» θα πρέπει να παραμείνει στην «πορτοκαλί» περιοχή και να εξυπηρετείται κανονικά για δύο ολόκληρα χρόνια, προκειμένου να μεταφερθεί στο χαρτοφυλάκιο των εξυπηρετούμενων δανείων και να αποχαρακτηριστεί οριστικά από «κόκκινο».

Παρά το γεγονός ότι ο στόχος που έχει θέσει ο Ενιαίος Εποπτικός Μηχανισμός για τις τράπεζες αναφέρεται στην πορεία των μη εξυπηρετούμενων ανοιγμάτων και οι τράπεζες πέτυχαν τη βελτίωση του σχετικού δείκτη το πρώτο τρίμηνο του έτους, το τελικό αποτέλεσμα θα φανεί στο τέλος της διαδρομής, δηλαδή στην επιτυχή μείωση των μη εξυπηρετούμενων δανείων. Αυτός θα είναι ο τελικός λογαριασμός για την αποτελεσματικότητα των ρυθμίσεων που προτείνουν προς τους πελάτες τους και την πραγματική επιτυχία της πολιτικής μείωσης των «κόκκινων» δανείων και η οποία αξιολογείται τελικά δύο χρόνια μετά τη στιγμή που ένα δάνειο μπαίνει στην κατηγορία των μη εξυπηρετούμενων ανοιγμάτων. Φυσικά βασική προϋπόθεση είναι να αποτραπεί παράλληλα η δημιουργία νέων μη εξυπηρετούμενων δανείων, ώστε το τελικό ισοζύγιο να είναι θετικό.

Η αισιοδοξία από την αποκλιμάκωση των μη εξυπηρετούμενων ανοιγμάτων το πρώτο τρίμηνο προσκρούει στην ανησυχία για την αύξηση των μη εξυπηρετούμενων δανείων. Ο άγνωστος Χ σε αυτή τη δύσκολη εξίσωση για τις τράπεζες δεν είναι άλλος από το Δημόσιο, που ως μεγάλος αδερφός έχει πρόσβαση, παρακολουθεί και απομυζά τη ρευστότητα των νοικοκυριών και των επιχειρήσεων. Η αύξηση των φορολογικών επιβαρύνσεων και κυρίως η είσοδος από τον Ιούλιο στη διακεκαυμένη ζώνη των υποχρεώσεων πληρωμής του φόρου εισοδήματος και του ΕΝΦΙΑ, που θα ακολουθήσει μετά την εκκαθάριση των δηλώσεων, θα μειώσουν τη δυνατότητα της ιδιωτικής οικονομίας να ανταποκριθεί στο σύνολο των υποχρεώσεών της.

Οι στόχοι των τραπεζών έως το 2019

Ο στόχος για μείωση των μη εξυπηρετούμενων ανοιγμάτων κατά 38%, δηλαδή κατά 40 δισ. ευρώ, έως τα τέλη του 2019, που έχει συμφωνηθεί με τον εποπτικό μηχανισμό SSM, παραμένει ισχυρός και σύμφωνα με την ΤτΕ έμφαση θα πρέπει να δοθεί:

• Στην προώθηση μακροπρόθεσμων λύσεων για τους δανειολήπτες. Το εύρος του στόχου που έχουν θέσει οι τράπεζες για την υιοθέτηση μακροπρόθεσμων λύσεων έως το 2019 διαμορφώνεται από 27% – 61% σε 15% – 19% που ήταν το 2016.

• Στην ανάληψη δικαστικών ενεργειών, όπως οι πλειστηριασμοί και οι ρευστοποιήσεις ακινήτων, κυρίως για τα δάνεια που είναι σε καθυστέρηση για πάνω από δύο χρόνια και δεν έχουν καταγγελθεί. Στόχος είναι το ποσοστό των μη καταγγελμένων δανείων να μειωθεί δραστικά από 6% – 26% σε 1% – 7% για τις μικρομεσαίες επιχειρήσεις και από 12% – 34% σε 2% – 24% για τις μεγάλες επιχειρήσεις.

• Στην προώθηση κοινών λύσεων ρυθμίσεων για τις μικρομεσαίες και τις μεγάλες επιχειρήσεις. Σε ό,τι αφορά τις μικρομεσαίες, τα δάνεια με κοινές λύσεις ρύθμισης θα πρέπει να αυξηθούν κατά 45% στα τέλη του τρέχοντος έτους σε σύγκριση με τον Ιούνιο του 2016.