Ομόλογα ύψους περίπου 8 δισ. ευρώ θα πρέπει να εκδώσουν οι ελληνικές τράπεζες τα προσεχή 2,5 χρόνια, προκειμένου να καλύψουν τις ανάγκες για τις ελάχιστες απαιτήσεις ιδίων κεφαλαίων και επιλέξιμων υποχρεώσεων, γνωστών ως MREL.

Πρόκειται για κεφαλαιακές απαιτήσεις που επιβάλλει το Ενιαίο Συμβούλιο Εξυγίανσης (Single Resolution Board – SRB) σε όλες τις ευρωπαϊκές τράπεζες, προκειμένου να είναι θωρακισμένες σε απρόβλεπτα γεγονότα. Με βάση την τελευταία έκθεση που δημοσίευσε ο SRB, οι ελληνικές τράπεζες θα πρέπει να προχωρήσουν σε μπαράζ εκδόσεων καθώς εμφανίζουν το υψηλότερο έλλειμμα σε κεφάλαια MREL.

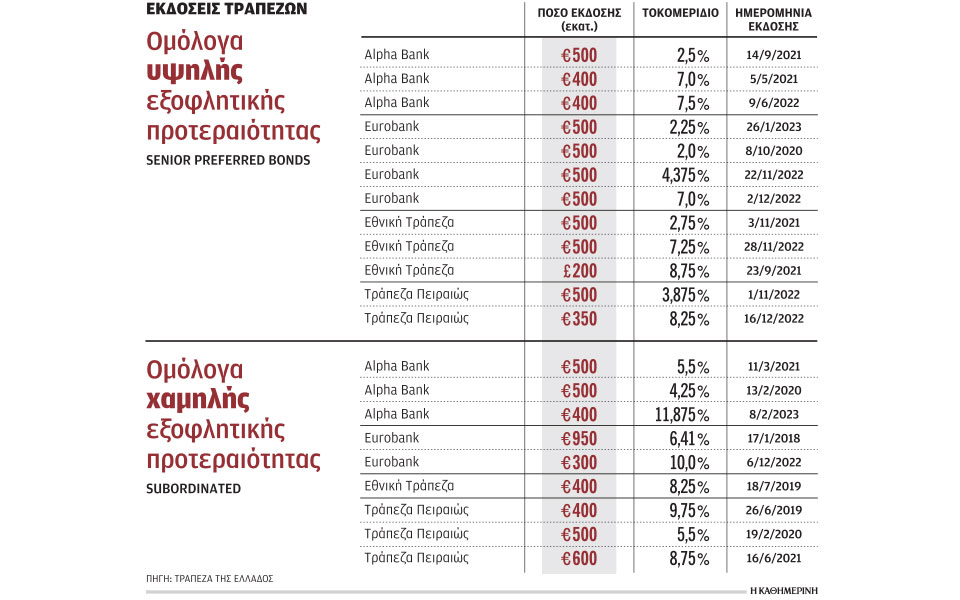

Σύμφωνα με τους υπολογισμούς του SRB, οι ελληνικές τράπεζες θα πρέπει να εκδώσουν ομόλογα 7,7 δισ. ευρώ με βάση το επίπεδο του πιστωτικού κινδύνου που έχουν αναλάβει, κυρίως δηλαδή την έκθεσή τους σε χρηματοδοτήσεις της οικονομίας. Σε αυτά περιλαμβάνονται ομόλογα υψηλής εξοφλητικής προτεραιότητας (senior preferred bonds), ή ομόλογα χαμηλής εξοφλητικής προτεραιότητας της κατηγορίας Tier II, καθώς και ΑΤ1. Ο υπολογισμός γίνεται με βάση το επίπεδο σταθμισμένου ενεργητικού (risk weighted assets – RWA), που αποτελεί έναν κινούμενο στόχο, καθώς αυξάνεται όσο αυξάνονται τα δάνεια στην οικονομία.

Το ύψος των RWA των τεσσάρων συστημικών τραπεζών ανήλθε στα τέλη του 2022 σε 143,2 δισ. ευρώ και εφόσον η πιστωτική επέκταση ενισχυθεί τα προσεχή χρόνια, η κάλυψη του στόχου MREL μπορεί να φτάσει έως και τα 10 δισ. ευρώ, ανεβάζοντας τον λογαριασμό για ομολογιακές εκδόσεις. Εναλλακτική λύση για τον περιορισμό του πιστωτικού κινδύνου και τη μείωση των κεφαλαιακών αναγκών αποτελούν οι συνθετικές τιτλοποιήσεις, μέσω των οποίων μεταφέρεται εκτός του ισολογισμού ένα μέρος του κινδύνου.

Η επενδυτική βαθμίδα

Καθοριστικό βήμα για την αποκλιμάκωση του κόστους δανεισμού των ελληνικών τραπεζών εκτιμάται ότι θα αποτελέσει η ανάκτηση της επενδυτικής βαθμίδας για το ελληνικό Δημόσιο, που τοποθετείται το β΄ εξάμηνο του 2023 ανάλογα και με τις πολιτικές εξελίξεις. Η επάνοδος σε επενδυτική κατηγορία για τις ελληνικές τράπεζες εκτιμάται ότι θα απαιτήσει 1-2 χρόνια, αλλά η αναβάθμιση της ελληνικής δημοκρατίας προεξοφλείται ότι θα συμβάλει σε μια πρώτη αποκλιμάκωση του κόστους δανεισμού για τις ελληνικές τράπεζες.

Από το 2019 μέχρι και σήμερα οι ελληνικές τράπεζες έχουν εκδώσει ομόλογα ύψους 10,4 δισ. ευρώ, επιτυγχάνοντας δείκτη κοντά στο 23% και καλύπτοντας τους ενδιάμεσους ετήσιους στόχους που έχουν τεθεί από τον SRB. Με δεδομένο όμως ότι ο στόχος που έχει θέσει ο SRB για το 2026 ανεβάζει τον δείκτη για την κάλυψη των MREL στόχων πάνω από το 27%, οι ελληνικές τράπεζες καλούνται να προχωρήσουν μαζικά σε νέες εκδόσεις. Θα πρέπει να σημειωθεί ότι ο στόχος του 27% που πρέπει να ικανοποιηθεί έως την 1η Ιανουαρίου του 2026 είναι έπειτα από παράταση που έχει δοθεί στις ελληνικές τράπεζες και σε κάποιες άλλες ευρωπαϊκές και άρα η προθεσμία είναι ανελαστική.

Το κόστος

Η εκδοτική δραστηριότητα επηρεάστηκε τον τελευταίο χρόνο από την άνοδο του κόστους για την άντληση κεφαλαίων από τις αγορές που προκάλεσε η εισβολή της Ρωσίας στην Ουκρανία, και παρά το γεγονός ότι οι τέσσερις συστημικές τράπεζες άντλησαν 2,6 δισ. ευρώ και άλλα 900 εκατ. ευρώ τους πρώτους μήνες του 2023, το κόστος αυτών των εκδόσεων κυμάνθηκε σε υψηλά επίπεδα και συγκεκριμένα μεταξύ 7%-8,75% για τα ομόλογα υψηλής εξοφλητικής προτεραιότητας (senior preferred bonds) από 2%-3,87% που ήταν το κόστος ανάλογων εκδόσεων το 2021. Αντίστοιχη είναι η εικόνα και για ομόλογα χαμηλής εξοφλητικής προτεραιότητας (κυρίως Tier II), το κόστος άντλησης των οποίων έφτασε το 10% το 2022, από 5,5% περίπου το 2021. Ακριβότερα τιμολογούνται οι ΑΤ1 τίτλοι, μετά το σοκ της απαξίωσης των σχετικών τίτλων στη διεθνή αγορά, που υπέστησαν οι κάτοχοι των ομολόγων της Credit Suisse τον περασμένο Μάρτιο.

Είναι χαρακτηριστικό ότι το κόστος για τον ΑΤ1 τίτλο που εξέδωσε η Alpha Bank στις αρχές του 2023 με τοκομερίδιο 11,875% διαμορφώνεται σήμερα κοντά στο 14%, ενώ ο αντίστοιχος ΑΤ1 τίτλος που είχε εκδώσει η Τράπεζα Πειραιώς το 2021 με επιτόκιο 8,875% τιμολογείται σήμερα πάνω από 18%. Σε ό,τι αφορά τους τίτλους senior preferred, η αντίστοιχη έκδοση της Eurobank στις αρχές του 2023 με τοκομερίδιο 7% τιμολογείται σήμερα στο ίδιο κόστος, όπως και ο αντίστοιχος τίτλος της Alpha Bank, ενώ επίσης κάτω από το 7% που ήταν το τοκομερίδιο της ανάλογης έκδοσης που είχε κάνει η Εθνική Τράπεζα τιμολογείται σήμερα το κόστος μιας πιθανής ανάλογης έκδοσης. Κοντά στο 9% τιμολογείται ο Tier II τίτλος που εξέδωσε τον Δεκέμβριο του 2022 η Eurobank με επιτόκιο 10%, ανοίγοντας τον δρόμο για την υποκατάσταση τμήματος από τον τίτλο που έχει η τράπεζα στα βιβλία της.

Στην Ευρώπη

Η άνοδος του κόστους δεν αφορά μόνο τις εκδόσεις των ελληνικών τραπεζών. Οπως διαπιστώνει ο SRB στην ετήσια έκθεσή του, «από τον Οκτώβριο έως τον Δεκέμβριο του 2022 το κόστος χρηματοδότησης βελτιώθηκε φτάνοντας στα χαμηλότερα επίπεδα από τα μέσα Αυγούστου 2022. Ενώ αυτά τα επίπεδα εξακολουθούσαν να είναι υψηλότερα από αυτά που επικρατούσαν στις αρχές Φεβρουαρίου 2020 πριν από την πανδημία, οδήγησαν σε αυξημένη δραστηριότητα έκδοσης στις αρχές Ιανουαρίου 2023». Το 2023, παρατηρεί ο SRB, «ξεκίνησε θετικά για τον τραπεζικό τομέα, υποστηριζόμενο από την υποχώρηση του πληθωρισμού και τη βελτιωμένη κερδοφορία από υψηλότερα επιτόκια, αν και στα μέσα Μαρτίου τα spreads παρουσίασαν βίαιη άνοδο, λόγω των κρίσεων SVB και Credit Suisse. Προς το τέλος του πρώτου τριμήνου του 2023 επανήλθε η εμπιστοσύνη, γεγονός που βοήθησε στη χαλάρωση των διαστάσεων.

Το 2022 οι ευρωπαϊκές τράπεζες σήκωσαν από τις αγορές κεφάλαια ύψους 298,8 δισ. ευρώ για την κάλυψη των στόχων MREL (αυξημένα κατά 21% σε σχέση με το 2021 και κατά 9% σε σχέση με το 2020). Συνολικά έως και τις αρχές του 2026 οι ευρωπαϊκές τράπεζες θα πρέπει να εκδώσουν περί τα 21,5 δισ. ευρώ και οι υψηλότερες εκδοτικές ανάγκες βαρύνουν τις ελληνικές τράπεζες, ενώ αμέσως μετά ακολουθεί η Ιταλία με 3,7 δισ. ευρώ και η Γερμανία με 2,8 δισ. ευρώ.