Αγνωστο «χ» θα παραμένει για αρκετό καιρό ακόμα το αποτέλεσμα του stress test που πραγματοποιεί η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) στις συστημικές τράπεζες της Ευρωζώνης και κατ’ επέκταση στις ελληνικές. Παρά τις περί του αντιθέτου προσδοκίες ότι δηλαδή ενδεχομένως μέσα στον Αύγουστο να γίνονταν μια κατ’ αρχήν ενημέρωση αναφορικά με το ύψος των νέων κεφαλαιακών αναγκών, οι νεότερες πληροφορίες που έρχονται από τη Φρανκφούρτη υποστηρίζουν ότι «κάτι τέτοιο μπορεί να γίνει από Σεπτέμβριο και αν…».

Συνεπώς, το όφελος μιας πρόωρης -έστω σε γενικές γραμμές- πληροφόρησης, θα είναι, εκ των πραγμάτων πλέον, μικρό. Κι αυτό γιατί τέλος Οκτωβρίου θα γίνουν οι επίσημες ανακοινώσεις. Οι ενδιαφερόμενες τράπεζες θα πάρουν αναλυτικό σημείωμα και μέσα σε διάστημα 15 ημερών θα πρέπει να εξηγήσουν τους τρόπους με τους οποίους θα καλύψουν τα όποια «κενά» εντοπιστούν. Ακολούθως, θα έχουν περιθώριο από 6 έως 9 μήνες για να πράξουν τα δέοντα.

Εκτιμήσεις

Στην Αθήνα, κοινή είναι η πεποίθηση ότι «το νούμερο που θα βγάλει η ΕΚΤ θα είναι μικρό και σε κάθε περίπτωση αντιμετωπίσιμο». Πώς προσδιορίζεται αυτό ποσοτικά; Σαφώς πιο κάτω από τα 4 δισ. ευρώ, συνολικά και για τις τέσσερις συστημικές τράπεζες της χώρας. Ωστόσο, οι έχοντες καλή μνήμη ανατρέχουν στις παρασκηνιακές διαβουλεύσεις που γίνονταν όταν επρόκειτο να ανακοινωθούν τα αποτελέσματα του δεύτερου αντίστοιχου ελέγχου της Τράπεζας της Ελλάδας («BlackRock 2»). Τότε, η ΕΚΤ δεν συμφωνούσε μεν με τις υπερβολικές εκτιμήσεις του Διεθνούς Νομισματικού Ταμείου (ΔΝΤ), αλλά ούτε και με τις αντίστοιχες υποτιμητικές, όπως θεωρούσε, της ελληνικής και υποστήριζε ότι η αλήθεια βρίσκεται «κάπου στη μέση».

Ωστόσο, τότε, κράτησε ουδέτερη στάση, υποστηρίζοντας ότι «ο έλεγχος ήταν της Τράπεζας της Ελλάδας», οπότε δεν μπορούσε να παρέμβει. Αν ωστόσο επιχειρήσει κανείς να μεταφράσει σήμερα αυτό το «κάπου στη μέση» της ΕΚΤ, τότε μάλλον καταλήγει σε ένα ποσό κοντά στα 5 δισ. ευρώ. Ακόμα και έτσι, όμως, είναι διαχειρίσιμο, καθώς υπάρχει «λίπος» από τις προηγούμενες αυξήσεις, που θα φανεί εξαιρετικά χρήσιμο τώρα, αφού θα αξιοποιηθεί γι’ αυτόν τον σκοπό. Συνεπώς -και πάλι- μικρό το κακό.

Η ανησυχία εντοπίζεται αλλού: Στο τι θα βγάλει αυτός ο έλεγχος -ο οποίος λέγεται ότι είναι αυστηρότερος των δύο προηγούμενων- στο μέτωπο των επισφαλών δανείων. Εκεί όπου εντοπίζονται ένα – δύο κρίσιμα ερωτήματα και συγκεκριμένα:

α) Είχαν συνυπολογίσει στις επισφάλειες οι δύο έλεγχοι της BlackRock, που έγιναν για λογαριασμό της Τράπεζας της Ελλάδας, τα δάνεια που ρυθμίστηκαν δύο φορές από τη στιγμή που χορηγήθηκαν;

β) Επίσης είχαν συνυπολογίσει όλα όσα υπέστησαν το «λίφτινγκ» των 90 ημερών; Κι αν όχι, τότε πού θα φτάσει ο πήχυς των «κόκκινων δανείων» στο εγχώριο χρηματοπιστωτικό σύστημα;

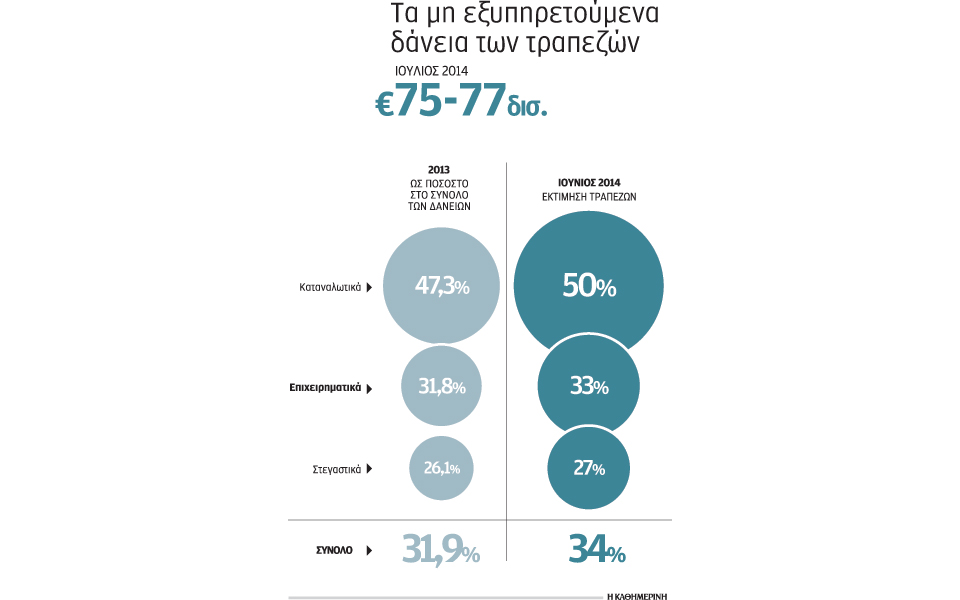

Ως γνωστόν, το πρόβλημα με αυτά τα δάνεια είναι σήμερα το μεγαλύτερο που καλούνται να αντιμετωπίσουν οι τράπεζες. Σύμφωνα με εκτιμήσεις, το συνολικό τους υπόλοιπο μπορεί να φτάνει στα 77 δισ. ευρώ. Από αυτά τα περίπου 43 δισ. ευρώ προέρχονται από τη δεξαμενή των επιχειρηματικών δανείων.

Γι’ αυτό και η αναδιάρθρωση του επιχειρηματικού τοπίου της χώρας καθίσταται κάτι παραπάνω από αναγκαία. Οι δε πληροφορίες, που έρχονται από τις αρμόδιες τραπεζικές διοικήσεις, αναφέρουν ότι έχει ήδη ξεκινήσει, από τους περισσότερο προβληματικούς, από άποψη δανεισμού, κλάδους. Οι ιχθυοκαλλιέργειες και η ακτοπλοΐα είναι οι πρώτοι από αυτούς, ενώ ακολουθούν και άλλοι…

Το βασικό σενάριο της αναδιάρθρωσης

Μια από τις πιθανότερες λύσεις που εξετάζεται, αναφορικά με την αναδιάρθρωση των επιχειρηματικών δανείων, είναι αυτή που υποστηρίζει τα εξής: Αν σε ένα δάνειο συμμετέχουν περισσότερες της μιας -για παράδειγμα, τρεις- τράπεζες (σ.σ. πράγμα που είναι το συνηθέστερο, λόγω του συνολικού ύψους τους), τότε αρκεί η σύμφωνη γνώμη των δύο, για να προχωρήσει η αναδιάρθρωσή του. Μέχρι σήμερα, απαιτούνταν η σύμφωνη γνώμη όλων των πιστωτών. Το σημαντικότερο; Την όλη διαδικασία δεν θα μπορεί να την μπλοκάρει στο εξής ο ίδιος ο επιχειρηματίας, για τους δικούς του λόγους, όπως συνέβαινε κατά κόρον στο παρελθόν. Η ρύθμιση αυτή μελετάται στο πλαίσιο των αλλαγών που προωθούνται στο νέο προπτωχευτικό δίκαιο. Μάλιστα, οι γνωρίζοντες επιμένουν ότι οι εκπλήξεις που ετοιμάζονται θα είναι πολλές προς διαφορετικές κατευθύνσεις. Τον τελικό λόγο θα έχει το υπουργείο Ανάπτυξης, σε συνεργασία με το υπουργείο Δικαιοσύνης και όλους τους εμπλεκόμενους φορείς, με πρώτους από όλους τις ίδιες τις τράπεζες.