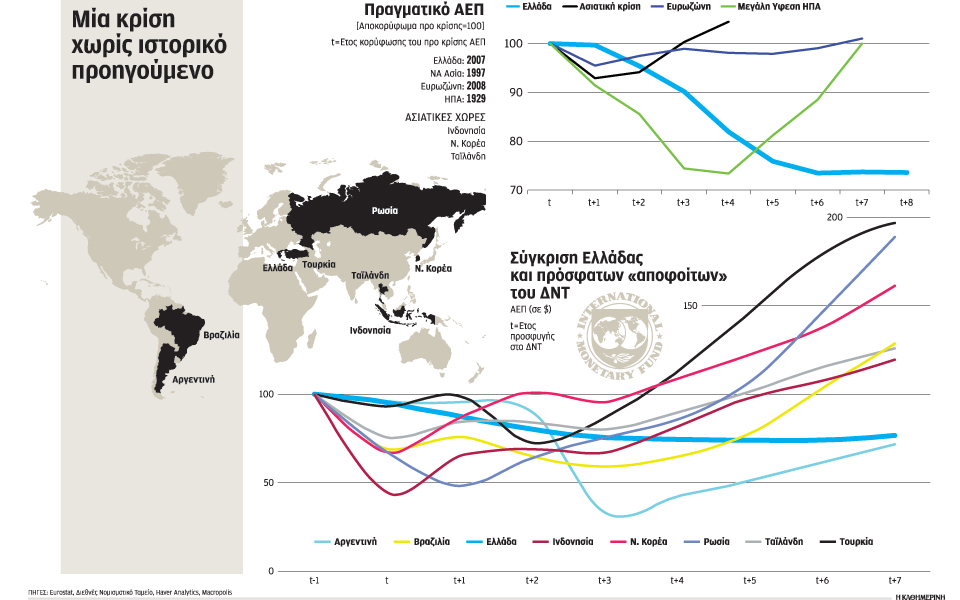

Πόσο μοναδική στα ιστορικά χρονικά είναι η ελληνική κρίση; Δύο διαγράμματα αποτυπώνουν ανάγλυφα την τραγική εικόνα της χώρας. Το πρώτο –από την πρόσφατη έκθεση του Διεθνούς Νομισματικού Ταμείου για την Ελλάδα– συγκρίνει τέσσερις μεγάλες κρίσεις ανεπτυγμένων χωρών του τελευταίου αιώνα: τη Μεγάλη Υφεση της δεκαετίας του ’30 στις ΗΠΑ, την ασιατική κρίση στα τέλη της δεκαετίας του ’90, την πρόσφατη εμπειρία της Ευρωζώνης και την ελληνική κρίση.

Οι επιδόσεις της Ελλάδας είναι με διαφορά οι χειρότερες. Οι χώρες που βρέθηκαν στο μάτι του κυκλώνα της αναταραχής στη ΝΑ Ασία είχαν ανακτήσει το πραγματικό ΑΕΠ, στο οποίο είχαν φτάσει προ κρίσης, σε μόλις τρία χρόνια. Η Ευρωζώνη χρειάστηκε έξι χρόνια, και σήμερα βρίσκεται μόλις 2% πάνω από τα προ κρίσης επίπεδα. Οι Ηνωμένες Πολιτείες, αφού συρρικνώθηκε η παραγωγή τους κατά 1/4 τρία χρόνια μετά το Κραχ, κατάφεραν έως το 1936 να ανακτήσουν το χαμένο έδαφος. Η ελληνική οικονομία βρέθηκε στο ίδιο σημείο (μείωση 26%) το 2013 και σήμερα, εννέα χρόνια μετά την έναρξη της δικής της Μεγάλης Υφεσης, παραμένει καθηλωμένη στον βυθό.

Τεστ επταετίας

Το δεύτερο διάγραμμα προέρχεται από τη συνδρομητική υπηρεσία αναλύσεων Macropolis και συγκρίνει τις επιδόσεις, σε βάθος επταετίας, οκτώ χωρών που προσέφυγαν στο Διεθνές Νομισματικό Ταμείο την τελευταία 20ετία. Ο καλύτερος μαθητής του Ταμείου ήταν η Τουρκία, που διπλασίασε το ΑΕΠ της σε πραγματικούς όρους από το 2000 έως το 2007. Τη δεύτερη καλύτερη επίδοση, με μικρή διαφορά, είχε η Ρωσία, που αναπτύχθηκε ραγδαία στο πρώτο μισό της περασμένης δεκαετίας χάρη στη μεγάλη αύξηση των τιμών των υδρογονανθράκων. Ακολουθεί η Νότια Κορέα, με αύξηση σημαντικά άνω του 50%, ενώ η Ινδονησία, η Βραζιλία και η Ταϊλάνδη κυμαίνονται γύρω στο 25%.

Οι μόνες χώρες που παρέμεναν κάτω από τα προ κρίσης επίπεδα επτά χρόνια μετά είναι η Αργεντινή και η Ελλάδα. Στο ναδίρ του, στην τριετία, το ΑΕΠ της Αργεντινής –λόγω και της υποτίμησης του πέσο– είχε μειωθεί κατά 2/3 από τα προ κρίσης επίπεδα. Σε αντίθεση με την Ελλάδα, η Αργεντινή στην επταετία ήταν σε τροχιά δυναμικής ανάκαμψης.

Εστιάζοντας περισσότερο στη σύγκριση με τις Ηνωμένες Πολιτείες της Μεγάλης Υφεσης, η ανεργία εκεί κορυφώθηκε τον Μάιο του 1933, στο 26%, για να μειωθεί σε λιγότερο από το μισό έως το τέλος του 1936. Στην Ελλάδα κορυφώθηκε στο 28% τον Ιούλιο του 2013 και έχει μειωθεί έκτοτε στο 23%. O Dow Jones έχασε το 85% της αξίας του από τον Αύγουστο του 1929 έως τον Μάιο του 1932, για να τετραπλασιαστεί η αξία του έως το τέλος του 1936 (η ανάκτηση των επιπέδων του 1929, ωστόσο, θα χρειαζόταν άλλα 23 χρόνια). Ο Γενικός Δείκτης του Χ.Α. βυθίστηκε επίσης κατά 85% από τον Οκτώβριο του 2007 έως τον Ιούνιο του 2012. Προς το παρόν, έχει ανακάμψει από το ναδίρ εκείνο κατά περίπου μόλις 30%.

Ο Γκίκας Χαρδούβελης, καθηγητής στο Πανεπιστήμιο Πειραιώς και πρώην υπουργός Οικονομικών, σημειώνει σχετικά: «Η ελληνική κρίση, σε αντίθεση με την αμερικανική, δεν είναι μία, αλλά τρεις: η διεθνής κρίση του 2008-2009, η πρώτη φάση της ελληνικής κρίσης από το 2010-2013 και η δεύτερη φάση, από το 2015 έως σήμερα». Οπως εξηγεί, η πτώση του ΑΕΠ στην Ελλάδα «δεν ήταν τόσο απότομη όσο στις ΗΠΑ, επειδή το 2008 δεν είχαμε τραπεζική κρίση και το 2010 ο δανεισμός από τους εταίρους απέτρεψε τη χρεοκοπία. Ως αποτέλεσμα, μειώθηκε το βάθος της ύφεσης αλλά αυξήθηκε η διάρκεια». Επιπλέον, «το μόνο μακροοικονομικό όπλο μας ήταν η εσωτερική υποτίμηση και δεν ενστερνιστήκαμε ποτέ το πρόγραμμα προσαρμογής». Στις ΗΠΑ, αντιθέτως, όπως τονίζει, «είχαν δική τους νομισματική και συναλλαγματική πολιτική», ενώ προχώρησαν και σε σημαντικές μεταρρυθμίσεις (επιδόματα ανεργίας, εγγύηση καταθέσεων, νόμος Glass-Steagall για τις τράπεζες) που συνέβαλαν στην κοινωνική συνοχή και στη χρηματοπιστωτική σταθερότητα.

Η απουσία του κράτους πρόνοιας τη δεκαετία του 1930, ωστόσο, συνεπάγεται ότι οι συνέπειες των ίδιων ποσοστών ύφεσης και ανεργίας ήταν πολύ βαρύτερες τότε. Οπως αναφέρει ο κ. Χαρδούβελης, η κοινωνική ασφάλιση δεν υπήρχε στις ΗΠΑ πριν από το 1935, ενώ τα επιδόματα ανεργίας καθιερώθηκαν σε όλες τις πολιτείες μόλις το 1937.

Η περίπτωση Αργεντινής

Η σύγκριση με την Αργεντινή είναι επίσης διδακτική. Την κατάρρευση του 2001-2002, που επιδεινώθηκε μετά τη στάση πληρωμών στο δημόσιο χρέος και την επιβολή κεφαλαιακών ελέγχων που επέφερε η εγκατάλειψη της σταθερής ισοτιμίας πέσο – δολαρίου (Δεκέμβριος 2001), τη διαδέχθηκε η ραγδαία ανάκαμψη του 2003-5.

Τρία πράγματα αξίζει να υπογραμμιστούν σχετικά με την εμπειρία της Αργεντινής. Πρώτον, παρότι η απαλλαγή από το καθεστώς σταθερής ισοτιμίας ήταν για ορισμένους αναγκαία συνθήκη για την ανάκαμψη, η συνεπακόλουθη δραματική υποτίμηση του εθνικού νομίσματος προκάλεσε πτώση του ΑΕΠ της χώρας, μετρημένου σε δολάρια, κατά 64% σε ένα χρόνο. Αυτό αντανακλά την τεράστια απώλεια αγοραστικής δύναμης που θα πλήξει και τους Ελληνες καταθέτες σε περίπτωση εξόδου της χώρας από το ευρώ.

Δεύτερον, όπως σημειώνει στην «Κ» ο Ντομίνγκο Καβάγιο, υπουργός Οικονομικών της χώρας μεταξύ του 1991-1996 και αρχιτέκτονας της πολιτικής της μετατρεψιμότητας, η Αργεντινή εισήλθε στην κρίση με δημόσιο χρέος 50% του ΑΕΠ και πρωτογενές έλλειμμα μόλις 1% του ΑΕΠ – νούμερα πολύ καλύτερα από τα ελληνικά.

Το τρίτο σημείο αφορά τη σημαντική συμβολή στην ανάκαμψη των αυξημένων εξαγωγών, ιδιαίτερα αγροτικών προϊόντων, έως τα μέσα του 2005, σε μια περίοδο ραγδαίας αύξησης των τιμών των εμπορευμάτων.

«Το κλειδί για την ταχεία ανάκαμψη της οικονομίας ήταν η ύπαρξη ενός πολύ καλά χρηματοδοτούμενου και αποτελεσματικού εξαγωγικού τομέα, που δεν αφορούσε μόνο εμπορεύματα», σημειώνει ο κ. Καβάγιο, ο οποίος θεωρεί ότι η διατήρηση της σταθερής ισοτιμίας δεν θα είχε υπονομεύσει την ανάκαμψη – απλώς θα την είχε απαλλάξει από τον πληθωριστικό της χαρακτήρα. Σε κάθε περίπτωση, το συγκριτικά πιο δυσοίωνο διεθνές περιβάλλον και η κακοδαιμονία του εξαγωγικού τομέα στην Ελλάδα συνηγορούν στην εκτίμηση ότι θα ήταν δύσκολο να μιμηθεί αυτό το επίτευγμα της Αργεντινής αν ανακτούσε τον έλεγχο της νομισματικής και συναλλαγματικής της πολιτικής.

Ολέθριος συνδυασμός

Σύμφωνα με τον Ασόκα Μόντι, επισκέπτη καθηγητή στο Πανεπιστήμιο του Princeton και πρώην υψηλόβαθμο στέλεχος του ΔΝΤ, το βασικό λάθος των πιστωτών ήταν ότι «δεν αναδιάρθρωσαν το χρέος της Ελλάδας τον Μάιο του 2010, γεγονός που οδήγησε σε τρομακτικά επίπεδα λιτότητας». Οι συνέπειες του λάθους αυτού, εξηγεί, διογκώθηκαν εξαιτίας της άρνησης των πιστωτών να το αποδεχθούν. «Το ΔΝΤ μάλιστα επέμενε στην ίδια συνταγή –περισσότερη λιτότητα– τουλάχιστον έως τα μέσα του 2015», τονίζει ο ινδικής καταγωγής οικονομολόγος.

Ωστόσο δεν υποτιμά το ελληνικό μερίδιο ευθύνης. «Δεν είναι απλά ότι οι ελληνικές κυβερνήσεις ζούσαν για ένα τέταρτο του αιώνα πέρα από τις δυνατότητές τους. Ψεύδονταν επανειλημμένως και εκμεταλλεύονταν την ανικανότητα της Ευρωπαϊκής Επιτροπής να ελέγξει τα στοιχεία που της παρείχαν και να επιβάλει δημοσιονομική πειθαρχία». Ακόμα και σήμερα, εξηγεί, ύστερα από όλα όσα έχουν συμβεί, «η κυβέρνηση διατηρεί δεσμούς με τα παλαιά δίκτυα της διαφθοράς και διώκει και διαβάλλει τον άνθρωπο που προσπάθησε να πει την αλήθεια για τα στατιστικά στοιχεία της χώρας».

«Ο συνδυασμός της καταστροφικής πολιτικής που επιβλήθηκε στην Ελλάδα και της απροθυμίας της χώρας να αλλάξει τις συνήθειες που την οδήγησαν σε αδιέξοδο έχει προκαλέσει μια οικονομική και κοινωνική κατάρρευση ιστορικών διαστάσεων», καταλήγει.