Νέες αγορές ομολόγων και επενδυτικών περιουσιακών στοιχείων ύψους 9,3 δισ. ευρώ το 2023 έχει «χρηματοδοτήσει» η υπερβάλλουσα ρευστότητα που έχουν εξασφαλίσει οι ελληνικές τράπεζες μέσω της αύξησης των καταθέσεων, που ελλείψει επαρκούς ζήτησης για νέα δάνεια αναζητούν «ευκαιρίες» τοποθετήσεων με υψηλές αποδόσεις.

Σημαντικό μέρος της υπερβάλλουσας ρευστότητας συνεχίζει άλλωστε να επανατοποθετείται στην ΕΚΤ με επιτόκιο 4%, παρά την αποπληρωμή του μεγαλύτερου μέρους του προγράμματος μακροπρόθεσμης αναχρηματοδότησης, του γνωστού TLTRO που ενεργοποιήθηκε εν μέσω της κρίσης της πανδημίας, εξασφαλίζοντας στις τράπεζες φθηνή χρηματοδότηση από το ευρωσύστημα αλλά και ευνοϊκότερο επιτόκιο στο περιβάλλον των αρνητικών επιτοκίων εκείνη την περίοδο.

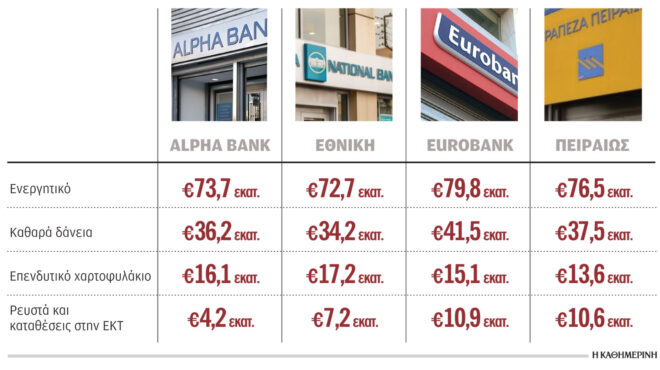

Αυτό προκύπτει από τα στοιχεία ισολογισμών της προηγούμενης οικονομικής χρήσης που δημοσίευσαν οι τράπεζες, βάσει των οποίων οι τοποθετήσεις σε επενδυτικά χαρτοφυλάκια αντιπροσωπεύουν το 20% περίπου του ενεργητικού τους, ενώ άλλο ένα 10% κατευθύνεται στην ΕΚΤ. Το επενδυτικό χαρτοφυλάκιο των τραπεζών –το μεγαλύτερο μέρος του οποίου είναι σε έντοκα και ομόλογα του ελληνικού Δημοσίου, αλλά και σε τίτλους άλλων ευρωπαϊκών κρατών– αυξήθηκε από 52,7 δισ. ευρώ το 2022 σε 62 δισ. ευρώ το 2023. Την ίδια στιγμή το χαρτοφυλάκιο των καθαρών δανείων (χωρίς προβλέψεις) περιορίστηκε από τα 153,4 δισ. ευρώ σε 149,4 δισ. ευρώ, καταγράφοντας μείωση κατά 4 δισ. ευρώ, ενώ οι καταθέσεις των τεσσάρων συστημικών τραπεζών ανήλθαν στα τέλη του 2023 σε 222,6 δισ. ευρώ, από 221 δισ. ευρώ το 2022.

Μείωση δανείων

Η μείωση του δανειακού χαρτοφυλακίου είναι συνέπεια και της συνέχισης της πολιτικής των πωλήσεων δανείων, αλλά και της επιβράδυνσης της πιστωτικής επέκτασης, ως αποτέλεσμα της μείωσης του ρυθμού ανάπτυξης και της ανόδου των επιτοκίων που καθιστά επιφυλακτικά τα νοικοκυριά στον νέο δανεισμό. Βασική αιτία για τη χαμηλή ζήτηση είναι και η εκτεταμένη φοροδιαφυγή που υπάρχει στη χώρα και η οποία είτε καθιστά απρόθυμη σημαντική μερίδα των μικρών επιχειρήσεων και των ελευθέρων επαγγελματιών για τη λήψη δανείων, είτε αναγκάζει το ίδιο το τραπεζικό σύστημα να αποκλείσει τις συγκεκριμένες κατηγορίες λόγω απουσίας επαρκών οικονομικών στοιχείων.

Με βάση τα στοιχεία των ισολογισμών, το μεγαλύτερο επενδυτικό χαρτοφυλάκιο ύψους 17,2 δισ. ευρώ έναντι 13,6 δισ. το 2022 ευρώ διαθέτει η Εθνική Τράπεζα, στο οποίο περιλαμβάνονται ελληνικοί τίτλοι 16 δισ. ευρώ. Το χαρτοφυλάκιο της Alpha Bank ανήλθε στα τέλη του 2023 στα 16,1 δισ. ευρώ (έναντι 13,5 δισ. ευρώ στα τέλη του 2022), ενώ ακολουθεί η Eurobank με τοποθετήσεις 15,1 δισ. ευρώ (έναντι 13,4 δισ. ευρώ) και τέλος η Τράπεζα Πειραιώς με 13,6 δισ. ευρώ (έναντι 12,2 δισ. ευρώ το 2022), από τα οποία τα 9,5 δισ. ευρώ σε ελληνικά ομόλογα, 2,6 δισ. ευρώ σε κρατικά ομόλογα Ευρωζώνης και 1,5 δισ. ευρώ σε άλλους τίτλους.

Την ίδια στιγμή μετά και τις νέες πωλήσεις δανείων, το καθαρό δανειακό χαρτοφυλάκιο της Εθνικής Τράπεζας περιορίστηκε στα 63,7 δισ. ευρώ από 70,1 δισ. ευρώ το 2022, της Alpha Bank στα 36,2 δισ. ευρώ από 38,7 δισ. ευρώ, της Eurobank σταθεροποιήθηκε στα 41,5 δισ, ευρώ από 41,7 δισ. ευρώ και της Τράπεζας Πειραιώς αυξήθηκε οριακά στα 37,5 δισ. ευρώ από 37,4 δισ. ευρώ.

Ελλείψει επαρκούς ζήτησης για νέα δάνεια αλλά και των υψηλών αποπληρωμών που συνεχίζουν να απομειώνουν τα υπόλοιπα των δανείων, μέρος της πλεονάζουσας ρευστότητας καταλήγει πίσω στην ΕΚΤ και είναι χαρακτηριστικό ότι σύμφωνα με τα στοιχεία της ΤτΕ οι ελληνικές τράπεζες «επέστρεψαν» τον Φεβρουάριο στο ευρωσύστημα 30,7 δισ. ευρώ έναντι 28 δισ. ευρώ στα τέλη του περασμένου Δεκεμβρίου. Το ποσό αυτό εμφανίζεται μειωμένο κατά 13,7 δισ. ευρώ σε σχέση με τα τέλη του 2022, όταν το αντίστοιχο μέγεθος ήταν 43,7 δισ. ευρώ. Οι μεγάλες επιστροφές του 2022 οφείλονται στα υψηλά υπόλοιπα δανεισμού μέσω του TLTRO, χωρίς τον συνυπολογισμό των οποίων η ρευστότητα τελικώς που καταλήγει πίσω στο ευρωσύστημα είναι αυξημένη το 2024 και το 2023 σε σχέση με ένα χρόνο πριν.

Το ύψος της χρηματοδότησης που είχαν αντλήσει οι τέσσερις συστημικές τράπεζες κατά τη διάρκεια της πανδημίας είχε φθάσει στα 50,4 δισ. ευρώ και μέσω σταδιακών αποπληρωμών το 2022-2023 οι «οφειλές» προς το ευρωσύστημα έχουν περιοριστεί στα 14 δισ. ευρώ και αναμένεται να εξοφληθούν πλήρως έως τα τέλη του 2024, που είναι και η καταληκτική ημερομηνία που έχει θέσει η ΕΚΤ. Εκτός του ότι οι ελληνικές τράπεζες έχουν αποπληρώσει το μεγαλύτερο μέρος του TLTRO, δανείζουν οι ίδιες στη διατραπεζική αγορά με 2,8 δισ. ευρώ η Εθνική, 1,7 δισ. ευρώ η Alpha Bank και 1 δισ. ευρώ η Τράπεζα Πειραιώς.

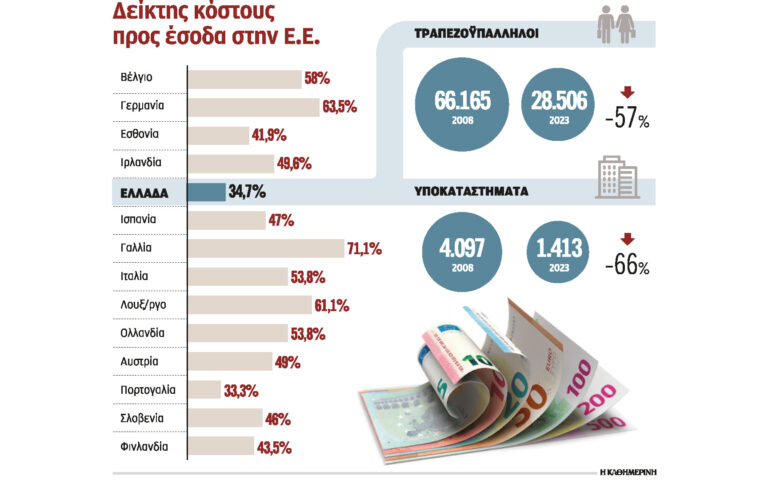

Η υπερβάλλουσα ρευστότητα αποτυπώνεται και στον δείκτη δάνεια προς καταθέσεις που είναι ο χαμηλότερος μεταξύ των ευρωπαϊκών τραπεζών –κοντά στο 58,8%, όταν ο αντίστοιχος ευρωπαϊκός μέσος όρος είναι 102,7% και δείχνει ότι για κάθε 1 ευρώ καταθέσεων οι ελληνικές τράπεζες έχουν δώσει δάνεια 60 λεπτών περίπου–, επιβεβαιώνοντας το κενό χρηματοδότησης που χαρακτηρίζει την ελληνική οικονομία.

Το Ταμείο Ανάκαμψης

Οι τράπεζες ρίχνουν το βάρος στα δάνεια του Ταμείου Ανάκαμψης, αλλά όπως διαπιστώνει ο διοικητής της ΤτΕ Γιάννης Στουρνάρας στην ετήσια έκθεση, «οι εκταμιεύσεις δανείων, όσο και οι επιχορηγήσεις προς τις επιχειρήσεις μέσω του Ταμείου Ανάκαμψης παρουσιάζουν καθυστερήσεις παρά το γεγονός ότι η Ελλάδα συγκαταλέγεται στους πρωτοπόρους της Ε.Ε. ως προς την απορρόφηση των πόρων του Μηχανισμού Ανάκαμψης και Ανθεκτικότητας, μετριάζοντας έτσι το αναπτυξιακό όφελος που αναμένεται να έχει η αξιοποίηση των σχετικών κονδυλίων».

Ο στενός ορίζοντας για την απορρόφηση των πόρων του Ταμείου Ανάκαμψης –έως το 2026– ανεβάζει τους στόχους των τραπεζών για πιστωτική επέκταση την προσεχή 3ετία στο 5%-7% ετησίως, με έμφαση στα επιχειρηματικά δάνεια. Αντίθετα, μικρότερος της τάξης του 2% αναμένεται ο ρυθμός ανόδου των χορηγήσεων προς τα νοικοκυριά, τα οποία ούτως ή άλλως παραμένουν επιφυλακτικά σε νέο δανεισμό με βασικότερο λόγο την αβεβαιότητα σε σχέση με την εξέλιξη των οικονομικών τους και τα υψηλά επιτόκια που θα διατηρηθούν στο επίπεδο του 2,5%-3%.