Στην τελική φάση εισέρχονται οι διαδικασίες για την ανάταξη τεσσάρων προβληματικών επιχειρήσεων που ελέγχει το ελληνικό Δημόσιο, ύστερα από την ωρίμανση των σχετικών διαπραγματεύσεων και νομοθετικών παρεμβάσεων που απαιτήθηκαν. ΛΑΡΚΟ, Ναυπηγεία Ελευσίνας, Ναυπηγεία Σκαραμαγκά και Ελληνική Αεροπορική Βιομηχανία αναμένεται εντός του επόμενου εξαμήνου να αρχίσουν την πορεία εφαρμογής των επιχειρηματικών τους σχεδίων υπό μερικό η ολοκληρωτικό έλεγχο ιδιωτών, απαλλαγμένες από υποχρεώσεις που αθροιστικά ξεπερνούν το 1,5 δισ. ευρώ.

Απαιτήθηκαν αλλεπάλληλες ενέργειες τόσο του υπουργού Ανάπτυξης και Επενδύσεων Αδ. Γεωργιάδη όσο και του υπουργού Οικονομικών Χρ. Σταϊκούρα, αλλά και πολλή δουλειά από τις ειδικές διαχειρίσεις που έχουν οριστεί σε κάποιες από αυτές, αλλά και το Ταμείο Αξιοποίησης της Ιδιωτικής Περιουσίας του Δημοσίου. Εφόσον ολοκληρωθούν με επιτυχία όλες οι διαδικασίες, μερικές εκ των οποίων τελούν ακόμη υπό την έγκριση των αρμοδίων δικαστικών αρχών, οι επιχειρήσεις αυτές θα μπορέσουν να ξεκινήσουν το παραγωγικό τους έργο σε καίριους τομείς της ελληνικής οικονομίας συμβάλλοντας παράλληλα και στην αμυντική θωράκιση της χώρας. Πρόκειται για ομίλους που είτε βαρύνονταν με χρέη εκατοντάδων εκατομμυρίων ευρώ είτε και βρίσκονται στο μικροσκόπιο των αρμοδίων ευρωπαϊκών αρχών εξαιτίας παράνομων επιδοτήσεων που έλαβαν στο παρελθόν και τις οποίες αφενός το Δημόσιο πρέπει να ανακτήσει στο μέτρο του εφικτού και αφετέρου να «θεραπεύσει» για να πάψει να πληρώνει σημαντικά πρόστιμα. Είναι χαρακτηριστικό πως τα χρέη των ναυπηγείων Ελευσίνας ξεπερνούν τα 440 εκατ., οι υποχρεώσεις των Ναυπηγείων Σκαραμαγκά τα 700 εκατ., τα χρέη της ΛΑΡΚΟ είναι επίσης υψηλότερα των 400 εκατ., ενώ βαρύ είναι και το φορτίο της ΕΑΒ.

Ξεπερνούν το 1,5 δισ. ευρώ τα ληξιπρόθεσμα χρέη των τεσσάρων προβληματικών εταιρειών.

Σημαντικές είναι και οι περιβαλλοντικές παρεμβάσεις που φέρνει η εξυγίανση εταιρειών όπως η ΛΑΡΚΟ, της οποίας το περιβαλλοντικό αποτύπωμα μέχρι τώρα ήταν λίαν επιβαρυντικό. Η δε ναυπηγική βιομηχανία –δεδομένου και του εκτενούς εξοπλιστικού προγράμματος που έχει δρομολογήσει η κυβέρνηση εξαιτίας της κλιμάκωσης της τουρκικής προκλητικότητας, αλλά και των αναγκών ανανέωσης του υλικού των Ενόπλων Δυνάμεων– μπορεί να έχει καταλυτική συνεισφορά στη θωράκιση της χώρας. Και παράλληλα να κρατήσει στην ελληνική οικονομία αξία από τις αμυντικές δαπάνες που θα υλοποιηθούν μέσω συμπαραγωγών. Το ίδιο ισχύει βεβαίως και για την Ελληνική Αεροπορική Βιομηχανία, η οποία ήδη εκτελεί το μεγάλο πρόγραμμα αναβάθμισης αεροσκαφών της Πολεμικής Αεροπορίας, το οποίο προσδίδει στρατηγικό πλεονέκτημα στη χώρα. Επιπλέον, οι βαίνουσες διαδικασίες προς εξυγίανση των εν λόγω εταιρειών τακτοποιούν και σημαντικά εργατικά και κοινωνικά ζητήματα, καθώς στο σύνολο των περιπτώσεων χιλιάδες εργαζόμενοι λαμβάνουν τις απαιτήσεις τους για δεδουλευμένα ετών ή και τις αποζημιώσεις τους από τις εταιρείες, ενώ παράλληλα με τη συνέχιση της λειτουργίας τους διασφαλίζεται ένα σημαντικό ποσοστό των θέσεων εργασίας.

Στην περίπτωση της ΛΑΡΚΟ παρέχεται επίσης η δυνατότητα στη χώρα να συμμετέχει στην παραγωγική διαδικασία πολύτιμων πρώτων υλών για το νέο ενεργειακό περιβάλλον, δεδομένου του ότι το νίκελ, που θα μπορούσε να εξαχθεί από τη διαδικασία παραγωγής σιδηρονικελίου, χρησιμοποιείται στην κατασκευή συσσωρευτών ηλεκτρικής ενέργειας. Εκτός απροόπτου η εξυγίανση και των τεσσάρων προβληματικών επιχειρήσεων σε νομικό επίπεδο και σε επίπεδο ισολογισμού μπορεί να έχει ολοκληρωθεί μέχρι τα μέσα του 2023.

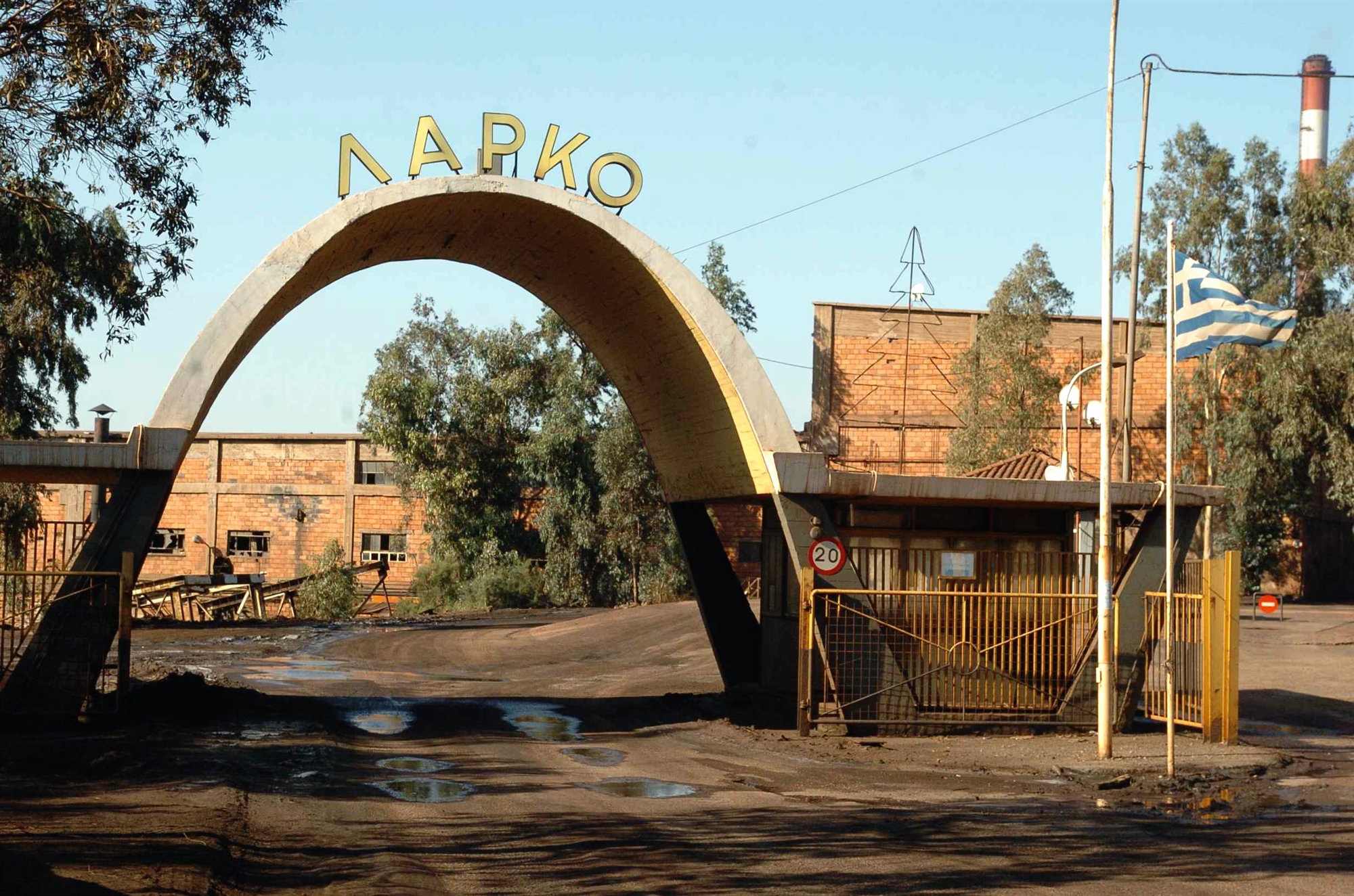

ΛΑΡΚΟ

Την Παρασκευή ανοίγουν οι προσφορές των δύο επενδυτικών σχημάτων

Την ερχόμενη Παρασκευή 9 Σεπτεμβρίου αναμένεται να αποσφραγιστούν οι οικονομικές προσφορές που έχουν κατατεθεί στους δύο διαγωνισμούς μέσω των οποίων εκποιείται η ΛΑΡΚΟ.

Δύο είναι τα επενδυτικά σχήματα που κατέθεσαν δεσμευτικές οικονομικές προσφορές για περιουσιακά στοιχεία της υπερχρεωμένης ΛΑΡΚΟ στους δύο παράλληλους διαγωνισμούς – της ειδικής διαχείρισης και του ΤΑΙΠΕΔ. Ωστόσο το ένα εκ των δύο και συγκεκριμένα η Commodity & Mining Insight Ireland –που φέρεται να συνδέεται και με επενδυτικά κεφάλαια από τον Περσικό Κόλπο– κατέβηκε μόνο στον ένα διαγωνισμό, αυτόν που αφορά τα δικαιώματα παραχώρησης των λατομείων ανά την Ελλάδα. Αντιθέτως η κοινοπραξία της ΓΕΚ ΤΕΡΝΑ με την AD Holdings AG κατέθεσε δεσμευτική προσφορά και για τους δύο. Δηλαδή και για την εκμίσθωση του εργοστασίου της ΛΑΡΚΟ από το ΤΑΙΠΕΔ (μαζί με την εκμίσθωση του μεταλλείου της Λάρυμνας και του μεταλλείου του Λουτσίου) αλλά και για τα υπόλοιπα μεταλλεία της εταιρείας ανά την ελληνική επικράτεια στον αντίστοιχο διαγωνισμό του ειδικού διαχειριστή.

Οι διαγωνισμοί είναι έτσι δομημένοι ώστε να δίνεται η ευκαιρία στους επενδυτές να πάρουν και τα δύο περιουσιακά στοιχεία. Ετσι την ερχόμενη εβδομάδα αφού αποσφραγιστούν οι δεσμευτικές οικονομικές τους προσφορές, εάν η κοινοπραξία της ΓΕΚ ΤΕΡΝΑ με την AD Holdings AG δεν έχει ήδη την υψηλότερη οικονομική προσφορά για τα μεταλλεία, θα της δοθεί η δυνατότητα να πάει σε δεύτερο γύρο με τον άλλο διεκδικητή προκειμένου να πλειοδοτήσει. Διαδικασία τεχνικά γνωστή και ως shoot out. Ωστόσο για να συμμετέχει σε αυτή τη διαδικασία η Commodity & Mining Insight Ireland είναι υποχρεωμένη να υποβάλει τελική προσφορά και για την εκμίσθωση του εργοστασίου. Αυτό προβλέπεται από τους όρους των δύο διαγωνισμών.

Η νέα ιδιοκτησία θα έχει πέντε έτη για να εκσυγχρονίσει και να συμμορφώσει με τους περιβαλλοντικούς κανονισμούς τη ΛΑΡΚΟ, με πηγές της αγοράς να τοποθετούν το ύψος των απαιτούμενων επενδύσεων για τον εκσυγχρονισμό της μεταλλουργίας άνω των 200-300 εκατ. ευρώ. Οι ληξιπρόθεσμες οφειλές του ομίλου είχαν ξεπεράσει τα 500 εκατ. ευρώ.

Ελληνική Αεροπορική Βιομηχανία

Στρατηγικός επενδυτής με 49% η αμερικανική Lockheed Martin

Στα τελευταία στάδια του due diligence, δηλαδή του νομικού και οικονομικού ελέγχου, βρίσκεται η διαδικασία εισόδου της Lockheed Martin στο μετοχικό κεφάλαιο της Ελληνικής Αεροπορικής Βιομηχανίας. Η εταιρεία δεν έχει τόσο υψηλές ληξιπρόθεσμες υποχρεώσεις, ωστόσο έχει μεγάλη ανάγκη κεφαλαίου κίνησης.

Η διαδικασία εξυγίανσης από εδώ και πέρα θεωρείται πρακτικά προδιαγεγραμμένη, καθώς η αμερικανική αμυντική βιομηχανία γνωρίζει ήδη αναλυτικά τα μεγέθη του ισολογισμού του ομίλου αλλά και τις νομικές και συμβατικές υποχρεώσεις του.

Η συμφωνία για την είσοδο της Lockheed Martin στην ΕΑΒ επιτεύχθηκε με επισπεύδοντα τον υπουργό Ανάπτυξης Αδωνι Γεωργιάδη και κρίνεται ευρέως ως ιδιαίτερα θετική τόσο για την ελληνική επιχείρηση όσο και την εθνική ασφάλεια. Τις επόμενες ημέρες αναμένεται να ολοκληρωθεί το σχέδιο για τη διχοτόμηση της ΕΑΒ και την ιδιωτικοποίηση του παραγωγικού μέρους με την εισαγωγή στρατηγικού εταίρου (Lockheed Martin) με ποσοστό 49% στη νέα εταιρεία.

Η συμφωνία ανάμεσα στις δύο πλευρές έχει αντικείμενο τον διαχωρισμό της ΕΑΒ σε δύο εταιρείες. Η πρώτη, που θα περιλαμβάνει τα πάγια και τις υποδομές, θα παραμείνει στον έλεγχο του Δημοσίου μαζί με τις υποχρεώσεις και η δεύτερη θα είναι ουσιαστικά η εταιρεία που θα προχωρεί τα διάφορα έργα, όπως αεροκατασκευές, αεροεπισκευές, αναβαθμίσεις αεροσκαφών και συντήρηση κινητήρων.

Η ΕΑΒ αυτή τη στιγμή πραγματοποιεί σχεδόν το 75% του έργου της Lockheed Martin για την αναβάθμιση F-16, P-3, C-130, αλλά και τμήματα της παγκόσμιας αλυσίδας των F-16 κ.ά. Η βέλτιστη, νομικά και τεχνικά, μέθοδος που θα χρησιμοποιηθεί για να προχωρήσει η εξυγίανση της εταιρείας με τον διαχωρισμό της σε δύο οντότητες χωρίς να διαταραχθεί η επιχειρησιακή λειτουργία της έχει βρεθεί και πρακτικά αποφασιστεί.

Σε κάθε περίπτωση, εφόσον η ιδιωτικοποίηση προχωρήσει, η ΕΑΒ θα μετατραπεί σε έναν κόμβο κατασκευών και επισκευών που θα αφορούν αεροσκάφη όπως τα C-130, F-16 και λοιπά συστήματα που δεν περιορίζονται μόνο στον στόλο της Πολεμικής Αεροπορίας αλλά ευρύτερα. Θα μπορούσε, εν ολίγοις, η ΕΑΒ να μετατραπεί σε έναν κόμβο για μια σημαντική περιφερειακή αγορά.

Ναυπηγεία Σκαραμαγκά

Μέσα στο φθινόπωρο η μεταβίβαση της εταιρείας στον όμιλο Προκοπίου

Το αμέσως επόμενο διάστημα αναμένεται να ολοκληρωθεί από το Ελεγκτικό Συνέδριο ο έλεγχος της σύμβασης πώλησης της μισής έκτασης των Ναυπηγείων Σκαραμαγκά στον όμιλο Γιώργο Προκοπίου. Παράλληλα προχωράει η καταβολή της αποζημίωσης της ειδικής διαχείρισης των ναυπηγείων, που ελέγχει την άλλη μισή έκταση, από το Δημόσιο σύμφωνα με διαιτητική απόφαση που έχει κερδίσει η εταιρεία, με την οποία θα καταβληθούν οι αποζημιώσεις και τα δεδουλευμένα των εργαζομένων στα ναυπηγεία. Η συναλλαγή αυτή θα επιτρέψει τη μεταβίβαση και αυτού του τμήματος του ναυπηγείου στον όμιλο Προκοπίου.

Ειδικότερα τα Ναυπηγεία Σκαραμαγκά πρόκειται να μεταβιβαστούν στον εφοπλιστή Γ. Προκοπίου που επικράτησε στους διαγωνισμούς της Εταιρείας Ακινήτων του Δημοσίου (ΕΤΑΔ) και της ειδικής διαχείρισης των Ναυπηγείων Σκαραμαγκά τον Ιούλιο του 2021 με τίμημα 37,3 εκατ. στον πρώτο και άλλων 25,2 εκατ. στον δεύτερο για το άλλο μισό του ναυπηγείου.

Με βάση τον νόμο περί ειδικής διαχείρισης, η οποία τοποθετήθηκε στην επιχείρηση εξαιτίας χρεών που ξεπερνούσαν τα 750 εκατ., ο νέος μέτοχος θα αναλάβει τα ναυπηγεία ελεύθερα υποχρεώσεων. Ωστόσο η ειδική διαχείριση πρέπει να αποζημιώσει τους εργαζομένους και να τους απολύσει μέσω της προβλεπόμενης διαδικασίας πριν μεταβιβάσει το συγκρότημα. Η κυβέρνηση αναμένεται να καταβάλει, όπως οφείλει, απόρροια σχετικής διαιτητικής απόφασης, 123 εκατ. στην ειδική διαχείριση των Ναυπηγείων Σκαραμαγκά με τα οποία θα αποζημιωθεί το μεγαλύτερο μέρος των απαιτήσεων των εργαζομένων, οι οποίες αθροιστικά αγγίζουν τα 180 εκατ. Προκειμένου να επισπευσθεί η διαδικασία και να καταστεί δυνατή η μεταβίβαση των ναυπηγείων στον επενδυτή, εξελίσσεται σχετική πρωτοβουλία ώστε όταν καταβληθούν οι υποχρεώσεις του Δημοσίου προς την ειδική διαχείριση και αυτές να μπορέσουν να καταβληθούν άμεσα στους εργαζομένους. Ομάδες εργασίας του ομίλου Προκοπίου βρίσκονται ήδη στα ναυπηγεία μελετώντας τον χώρο, σχεδιάζοντας και άλλες επενδύσεις που θα απαιτηθούν. Καλά πληροφορημένες πηγές εκτιμούν πως μέσα στο φθινόπωρο πιθανότατα να έχει ολοκληρωθεί η μεταβίβαση στον νέο ιδιοκτήτη.

Ναυπηγεία Ελευσίνας

Αντίστροφη μέτρηση για την υλοποίηση των σχεδίων ΟΝΕΧ και Fincantieri

Την ερχόμενη εβδομάδα ο υπουργός Ανάπτυξης και Επενδύσεων Αδωνις Γεωργιάδης, ο οποίος εκπροσωπεί το σύνολο των φορέων του Δημοσίου που είναι πιστωτές των Ναυπηγείων Ελευσίνας, θα συναντηθεί με τους ιδιώτες πιστωτές του ομίλου, ο μεγαλύτερος εκ των οποίων είναι η Cepal (διαχειρίζεται τις απαιτήσεις της Alpha Bank) προκειμένου να προσυπογράψουν το σχέδιο εξυγίανσης.

Αυτό σχεδιάζεται να κατατεθεί το αργότερο μέχρι τα μέσα Οκτωβρίου στο αρμόδιο δικαστήριο, στο πλαίσιο του άρθρου 106 Β/Δ του πτωχευτικού δικαίου προκειμένου να επικυρωθεί. Τον δρόμο για την υπογραφή της συμφωνίας εξυγίανσης άνοιξε η ψήφιση αυτή την εβδομάδα με ευρεία πλειοψηφία (Νέα Δημοκρατία και ΣΥΡΙΖΑ) του σχεδίου νόμου για την «Εξυγίανση των Ναυπηγείων Ελευσίνας και άλλες διατάξεις αναπτυξιακού χαρακτήρα».

Με τον νέο νόμο ο υπουργός Ανάπτυξης αναλαμβάνει την εξουσιοδότηση να διαπραγματευθεί και να συμφωνήσει την αναδιάρθρωση του χρέους των ναυπηγείων για το Δημόσιο. Οσον αφορά τη χρηματοδότηση του επιχειρηματικού σχεδίου, η αμερικανική κυβέρνηση φέρεται να έχει δώσει διαβεβαιώσεις στην ελληνική ότι θα συμμετάσχει στο εγχείρημα της ΟΝΕΧ, η οποία έχει ήδη από πέρυσι αποκτήσει την πλειοψηφία του μετοχικού κεφαλαίου των ναυπηγείων, παρέχοντας εγγυήσεις για τη χρηματοδότηση του εμπορικού τμήματος των ναυπηγείων μέσω της αμερικανικής κρατικής αναπτυξιακής τράπεζας DFC. Επιπλέον, νωρίτερα φέτος σε κοινή ανακοίνωσή τους, η ΟΝΕΧ και ο ιταλικός ναυτικός όμιλος Fincantieri, που λειτουργεί μονάδες και στις Ηνωμένες Πολιτείες, ανέφεραν πως «οι δύο όμιλοι εξετάζουν την από κοινού ανάπτυξη έργων ναυπήγησης και επισκευής πλοίων, μεγάλο μέρος των οποίων θα πραγματοποιείται στην Ελλάδα και συγκεκριμένα στα ONEX Elefsis Shipyards, που θα απευθύνονται και στη διεθνή αγορά πέραν της ελληνικής». Σύμφωνα με στοιχεία που κατατέθηκαν στη Βουλή, τα ναυπηγεία έχουν χρέη ύψους 447 εκατ. και η αξία εκποίησης των περιουσιακών στοιχείων τους σε περίπτωση βίαιας ρευστοποίησης (πλειστηριασμοί κ.λπ.) είναι μόλις 28 εκατ.