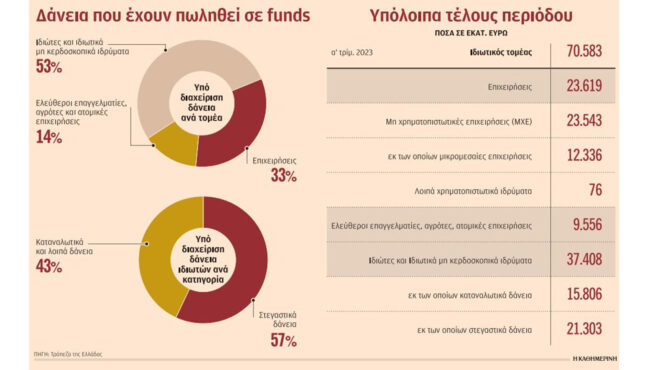

Μοντέλο αναχρηματοδότησης με γενναίο «κούρεμα» της οφειλής για συνεργάσιμους δανειολήπτες προωθούν τράπεζες, εταιρείες διαχείρισης, αλλά και επενδυτικά σχήματα σε συνεργασία με τα funds και τους servicers, που έχουν αναλάβει κόκκινα δάνεια ύψους 70 δισ. ευρώ. Η πρακτική της «αποπληρωμής με έκπτωση» (Discount Pay Off – DPO) επιτρέπει σε κάποιον που χρωστάει σε μια τράπεζα π.χ. 100.000 ευρώ, αλλά η αξία του ακινήτου του είναι 80.000 ευρώ, να πάρει από έναν άλλον φορέα δάνειο 50.000-55.000 και να αποπληρώσει με σημαντικό «κούρεμα» την οφειλή του στο fund στο οποίο ανήκει το δάνειό του.

Προϋπόθεση είναι, μεταξύ άλλων, να διαθέσει και ένα μέρος ως προκαταβολή –στο παράδειγμα μπορεί να είναι 10.000 ευρώ– και έτσι να μειώσει το σύνολο της οφειλής του κατά 35.000 ευρώ. Την αναχρηματοδότηση έτσι ώστε να εξοφληθεί η οφειλή στο fund θα κάνει ένας τρίτος επενδυτής, που θα χορηγήσει νέο δάνειο, μικρότερης αξίας, με βάση τη συμφωνία που έχει γίνει με την εταιρεία διαχείρισης, η συναίνεση της οποίας είναι βασικό προαπαιτούμενο ώστε να προωθηθεί αυτή η λύση του discount pay off.

Ηδη σχετικές συζητήσεις με τη Fortress διεξάγει η Εθνική Τράπεζα, με στόχο τη δημιουργία ενός joint venture που θα κάνει αναχρηματοδοτήσεις κατόπιν συμφωνίας με την doValue, που αποτελεί έναν από τους μεγαλύτερους διαχειριστές δανείων. Σε συζητήσεις, σύμφωνα με πληροφορίες, είναι και η Intrum, επίσης μεταξύ των μεγαλύτερων διαχειριστών δανείων, ενώ στο κάδρο μπαίνουν και ανεξάρτητα funds όπως το Hellenic Finance, που έχει συστήσει ο Ανθιμος Θωμόπουλος. Στην περίπτωση της Εθνικής Τράπεζας το μοντέλο κομίζει τα θετικά αποτελέσματα που είχε το πρόγραμμα split and settle, που εφάρμοσε η Εθνική από το 2019 σε δανειολήπτες στεγαστικών δανείων, με βάση το οποίο εάν ο οφειλέτης αποπλήρωνε ένα μέρος της οφειλής του, η τράπεζα τον «επιβράβευε» διαγράφοντας το υπόλοιπο της οφειλής, που μπορούσε να φθάσει έως και το 40%.

Ισχυρό κίνητρο

Η δυνατότητα της «αποπληρωμής με έκπτωση» θα δοθεί μόνο σε δανειολήπτες που αποδεδειγμένα έχουν επιδιώξει να βρουν λύση.

Τα οφέλη αυτού του μοντέλου αναχρηματοδότησης είναι προφανή για τον δανειολήπτη, ο οποίος αποκτά όχι μόνο κίνητρο μέσω του «κουρέματος», αλλά και ζεστό χρήμα προκειμένου να αποπληρώσει ένα μέρος της οφειλής του προς το fund που έχει αγοράσει το δάνειό του. Το χρέος δεν μηδενίζεται, αλλά μειώνεται σημαντικά και έτσι αποφεύγει αφενός τον πλειστηριασμό του ακινήτου και αφετέρου αναλαμβάνει ένα μικρότερο χρέος. Η άνοδος στις τιμές των ακινήτων που παρατηρείται ειδικά τα δύο τελευταία χρόνια λειτουργεί θετικά στην επιτυχία αυτού του μοντέλου, καθώς ο οφειλέτης αποκτά ένα επιπλέον κίνητρο για να διασώσει την περιουσία του, την αξία της οποίας έβλεπε να μειώνεται τα προηγούμενα χρόνια, σε αντίθεση με το δάνειό του, που αυξανόταν. Η δυνατότητα θα δοθεί σε συνεργάσιμους δανειολήπτες, που αποδεδειγμένα έχουν επιδιώξει να βρουν λύση για τη ρύθμιση της οφειλής τους και που είναι διατεθειμένοι να βάλουν ένα μέρος ως προκαταβολή.

Προφανή είναι και τα οφέλη για τους servicers και τα funds που έχουν μπει στις τιτλοποιήσεις δανείων, καθώς με αυτόν τον τρόπο θα περιορίσουν τους πλειστηριασμούς ακινήτων, που αποτελούν μια χρονοβόρο, αλλά και μη αποτελεσματική σε αρκετές περιπτώσεις διαδικασία, αφού δεν οδηγεί πάντα στην εξεύρεση αγοραστή. Επιπλέον θα ενισχύσουν τα έσοδα των τιτλοποιήσεων που «πάσχουν» από τις χαμηλές εισπράξεις των ρευστοποιήσεων, αλλά και όσες ρυθμίσεις αθετούνται μετά και την άνοδο των επιτοκίων. Προϋπόθεση είναι το χρηματοδοτικό σχήμα να μην έχει ευθεία συσχέτιση με τα δάνεια, δηλαδή π.χ. στην περίπτωση της Εθνικής Τράπεζας να μην αναχρηματοδοτήσει δάνεια που έχει τιτλοποιήσει η ίδια, όπως τα δάνεια του χαρτοφυλακίου Frontier, ενώ αναγκαία είναι η συμφωνία με το fund και την εταιρεία που διαχειρίζεται το συγκεκριμένο χαρτοφυλάκιο και η οποία θα συναινέσει στο «κούρεμα» του δανείου.

Να σημειωθεί ότι στην περίπτωση των ενυπόθηκων δανείων, όπως είναι τα στεγαστικά, η τιμή στην οποία έχει αγοράσει το fund το δάνειο διαμορφώνεται κοντά στο 50% και η τακτοποίησή του σε μια τιμή κοντά στο 60%-70% επιτρέπει την έξοδο του επενδυτή από το συγκεκριμένο δάνειο επίσης με κέρδος, το οποίο μάλιστα καταβάλλεται εμπροσθοβαρώς μέσω της αναχρηματοδότησης του δανείου από τρίτο και άρα σε παρούσα αξία είναι υψηλότερο. Εκτός από τα στεγαστικά δάνεια η πρακτική του DPO μπορεί να εφαρμοστεί και σε ενυπόθηκα επιχειρηματικά δάνεια, με στόχο την επανεκκίνηση των επιχειρήσεων, απαλλαγμένων από βάρη του παρελθόντος, πρακτική που έχει αρχίσει να εφαρμόζεται στην αγορά μέσω εναλλακτικών σχημάτων.

Το εργαλείο του DPO προωθείται σε συνεργασία με το υπουργείο Εθνικής Οικονομίας και την Τράπεζα της Ελλάδος που παρακολουθεί το θέμα του ιδιωτικού χρέους. Στόχος είναι η επιλογή αυτή να αποτελέσει ένα ακόμη εργαλείο για την αποτελεσματικότερη διαχείριση του ιδιωτικού χρέους, που παρά το γεγονός ότι έχει φύγει από τις τράπεζες παραμένει στην οικονομία και κρατά εκτός τραπεζικού συστήματος σημαντική μερίδα ιδιωτών ή επιχειρήσεων.

Στο παιχνίδι και εταιρείες παροχής πίστωσης

Πρόσθετο εργαλείο για τη διεύρυνση του ανταγωνισμού στις δανειοδοτήσεις θα αποτελέσουν οι

εταιρείες παροχής πιστώσεων, η δραστηριότητα των οποίων πρόκειται να ανοίξει με δυνατότητα χορήγησης και στεγαστικών δανείων. Οι εταιρείες παροχής πιστώσεων μέχρι σήμερα μπορούν να χορηγούν δάνεια μόνο για καταναλωτικούς σκοπούς, κάτι που πρόκειται να αλλάξει με νομοθετική πρωτοβουλία του υπουργείου Εθνικής Οικονομίας, που θα διευρύνει μεταξύ άλλων το πεδίο δραστηριότητάς τους και παράλληλα θα καταστήσει λιγότερο γραφειοκρατική τη διαδικασία αδειοδότησής τους. Εκτός από την αγορά των νέων στεγαστικών δανείων, αλλά και κόκκινων στεγαστικών οφειλών, οι εταιρείες παροχής πιστώσεων θα μπορούν να κάνουν και αναχρηματοδοτήσεις επιχειρήσεων που έχουν κόκκινα δάνεια.

Το οπλοστάσιο των εργαλείων για την αποτελεσματικότερη διαχείριση του ιδιωτικού χρέους

περιλαμβάνει και αλλαγές στον εξωδικαστικό μηχανισμό, που θα επιτρέπουν τη διαγραφή χρεών

για περισσότερους οφειλέτες. Στο επίκεντρο βρίσκεται ο όρος που ισχύει σήμερα ότι, μετά τη ρύθμιση το ποσό που θα ανακτήσει ο πιστωτής (τράπεζα ή fund) δεν μπορεί να είναι μικρότερο της

εμπορικής αξίας του ακινήτου και ο οποίος αποτελεί τροχοπέδη στις ρυθμίσεις του εξωδικαστικού

μηχανισμού. Ετσι, ενώ υπάρχει ένα σημαντικό ποσοστό της τάξης του 41% των ρυθμίσεων που

έχουν και κούρεμα χρέους, ένα υψηλό ποσοστό των ρυθμίσεων δεν περιλαμβάνει διαγραφή οφειλών, αλλά μόνο διευκολύνσεις στην αποπληρωμή τους.

Το στοιχείο αυτό εκτιμάται ότι αποθαρρύνει τους οφειλέτες και η αλλαγή στο όριο της εμπορικής αξίας του ακινήτου, βάσει της οποίας καθορίζεται και το ποσοστό διαγραφής, θα αποτελέσει ένα βήμα που θα καταστήσει φιλικότερη τη ρύθμιση, αυξάνοντας και τα ποσοστά αποδοχής των ρυθμίσεων από τους υποψήφιους ενδιαφερομένους. Στο πλαίσιο αυτό θα εξεταστούν και βελτιωτικές παρεμβάσεις στους όρους της ρύθμισης οφειλών, όπως π.χ. η δυνατότητα κάποιος οφειλέτης να αποπληρώσει ένα μέρος της οφειλής μέσω προκαταβολής, επιτυγχάνοντας καλύτερη ρύθμιση.